Wenn man an internationale Softwarekonzerne denkt, dann denkt man eigentlich immer an die USA. Dort werden die Trends gesetzt, die Innovationen gemacht, Programmiersprachen entwickelt (die immer englischsprachig sind) und die neueste Technologie mit dem meisten Wagniskapital in den Markt gebracht.

Einen Giganten der Softwarebranche gibt es aber daneben auch noch – die deutsche SAP SE. Vor allem im Bereich der Unternehmenssoftware ist SAP Marktführer und teilt sich mit Microsoft und Oracle bereits einen Großteil des riesigen Marktes auf. Das Geschäft mit Unternehmenssoftware hat eine Reihe Vorzüge, die es ermöglichen langfristig überdurchschnittliche Renditen zu erzielen – wie es die drei genannten Konzern seit langem vorführen. Deshalb hat SAP traumhafte Margen, und deshalb habe ich SAP als einzigen Großkonzern in meine Abstimmung aufgenommen. SAP hat tatsächlich die meisten Stimmen bekommen – schauen wir uns die Firma also näher an:

Geschichte

1972 gründeten fünf ehemalige IBM-Leute eine eigene Softwarefirma, die SAP Systemanalyse und Programmentwicklung. SAP konzentrierte sich auf Software, die für Unternehmen der Region speziell nach ihren Anforderungen in ihren eigenen Rechenzentren geschrieben wurde. Allerdings wurde sie von Beginn an so konzipiert, dass sie für weitere Kunden wiederverwendet werden konnte. Die Besonderheit war die hochmoderne Eingabe der Daten per Bildschirm. Damit wollte man der Vision eines Echtzeitsystems näher kommen – denn dass es Vorteilhaft ist die Ergebnisse sofort statt am nächsten Morgen zu bekommen liegt auf der Hand. Die ersten Programme liefen auf IBM-Rechnern (auch eine tolle Aktie übrigens) und mit dem DOS-Betriebssystem, später wurde das Angebot immer vielfältiger.

SAP blieb ein Spezialist und bald Standardanbieter für ERP-Software(Enerprise Ressource Planning), also die Software mit der Unternehmen den Einsatz ihrer Ressourcen, Mitarbeiter, Finanzen und was sonst anfällt verwalten und planen. Die Firma wurde immer größer und ging 1988 an die Börse. Seit den 90ern und vor allem 2000ern begann SAP auch damit andere Firmen zu kaufen. Der größte war erst vor kurzer Zeit der Kauf von Concur, aber auch der Datenbankspezialist Sybase 2010 war ein Beispiel für Zukäufe außergewöhnlicher Größenordnung (zumindest im deutschen Maßstab).

SAP ist inzwischen auch im Cloudgeschäft einer der größten Anbieter und greift mit der In-Memory-Datenbank Hana auch den Markt für große Datenbanken an. Insgesamt ist SAP heute der viertgrößte Softwarehersteller der Welt und der größte außeramerikanische (nach Umsatz). Nur zwei mal in der Geschichte (2003 und 2009) gab es Jahre mit einem Rückgang von Umsätzen und Mitarbeitern – sonst wuchs SAP beständig immer weiter. Woher stammt die starke Position von SAP?

Geschäftsmodell

SAP entwickelt und vertreibt Unternehmenssoftware – und zwar im Kern nach wie vor ERP Lösungen. Diese Software dient dazu, sämtliche Abläufe in den Unternehmen zu planen, erfassen, analysieren und zu steuern. Entsprechend der unterschiedlichen Firmen in denen sie eingesetzt wird, ist die Software daher häufig äußerst komplex. Deshalb haben sich inzwischen eine ganze Reihe weiterer sehr gut verdienender Firmen gefunden, die den Kunden die SAP-Software implementieren und an ihre Wünsche anpassen.

Software ist im allgemeinen schon ein sehr vorteilhaftes Geschäftsmodell. Unternehmenssoftware wie von SAP aber ganz besonders. Im Softwaregeschäft gibt es natürlich gewaltige Skaleneffekte – da die Kosten für den Verkauf einer weiteren Einheit vernachlässigbar klein sind, hat der Größte im Markt die Möglichkeit die Programmierkosten auf die meisten Kunden umzulegen und somit am billigsten zu sein oder die meisten Entwickler zu beschäftigen. In der Regel sogar beides… Kleinere Anbieter dagegen dürften es kaum schaffen überhaupt in den Markt zu kommen, wenn ein Großkonzern mit seinem weit entwickelten Standardprodukt bereits einen großen Teil des Marktes kontrolliert.

Des weiteren – und das ist vielleicht ein noch größerer Vorteil – ist die Software kritisch für die einsetzenden Unternehmen und nur mit hohem Aufwand auszuwechseln. Hat sich ein Kunde also einmal für SAP entschieden, wird er auf keinen Fall nach einem Jahr schon wieder zur Konkurrenz wechseln. Die Kosten, wenn bei einem Wechsel irgendwas schief geht und das neue System gar nicht funktioniert sind einfach zu hoch.

Bereits heute besteht ein guter Teil der Erlöse in wiederkehrenden Wartungs- und Supportumsätzen. In Zukunft wird ein immer größerer Teil aus Cloud-Subskriptionen kommen und damit die Kontinuität der Zahlungseingänge weiter verbessert werden. Wurden früher in Wirtschaftskrisen durchaus auch die Softwareinvestitionen hinausgezögert, muss man nun einfach weiter seine Cloudrechnung bezahlen – Software wird mit diesem Modell daher bald in ewa so zyklisch wie Konsumgüter sein, schließlich kann fast kein Unternehmer sich erlauben, seine IT komplett außer Betrieb zu nehmen um ein paar Euro zu sparen.

Das Geschäftsmodell ist also nur wenig zyklisch und hat also einen doppelten Burggraben: enorme Skaleneffekte wegen der Größe und Marktführerschaft von SAP, und hohe Wechselkosten bei den Kunden die für eine hohe Kundenbindung sorgen.

Die wichtigsten Wettbewerber von SAP sind die bekannten großen Softwarekonzerne, vor allem Oracle, IBM und Microsoft wären dabei zu nennen. Alle diese zeichnen sich durch ähnlich starke Finanzen aus und könnten daher durchaus mit viel Geld und Einsatz SAP Marktanteile abnehmen. Wegen der genannten strukturellen Faktoren glaube ich aber nicht daran, dass sie es schaffen könnten SAP in die Verlustzone zu drücken. Der Worst Case wäre wahrscheinlich eine Abschwächung des Wachstums und der Gewinne, allerdings sehe ich dafür keine Anzeichen.

Zahlen

Wie immer freuen wir uns ganz besonders über die in diesem Fall wirklich sehr guten Zahlen, die auch auf der Homepage in einer schönen Tabelle heruntergeladen werden können.

| ----------------------------------- | 1988 | 1989 | 1990 | 1991 | 1992 | 1993 | 1994 | 1995 | 1996 | 1997 | 1998 | 1999 | 2000 | 2001 | 2002 | 2003 | 2004 | 20053)4) | 20063)4) | 20073) | 2008 | 2009 | 20105) | 2011 | 2012 | 2013 | 2014 | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

Total revenue | 125 | 188 | 255 | 362 | 425 | 563 | 936 | 1.379 | 1.903 | 3.076 | 4.316 | 5.110 | 6.265 | 7.341 | 7.413 | 7.025 | 7.514 | 8.509 | 9.393 | 10.242 | 6 | 11 | 14 | 18 | 270 | 696 | 1.087 | |

Software and software-related service revenue | 86 | 118 | 154 | 216 | 244 | 351 | 667 | 989 | 1.345 | 2.095 | 2.720 | 3.094 | 4.129 | 4.702 | 4.714 | 4.716 | 5.184 | 5.955 | 6.596 | 7.427 | 8.466 | 8.198 | 9.794 | 11.319 | 13.165 | 13.950 | 14.855 | |

Professional services and other service revenue | 35 | 65 | 94 | 133 | 172 | 198 | 253 | 370 | 532 | 936 | 1.534 | 1.941 | 2.046 | 2.549 | 2.618 | 2.253 | 2.273 | 2.484 | 2.728 | 2.744 | 3.039 | 2.432 | 2.670 | 2.914 | 3.058 | 2.865 | 2.706 | |

Operating profit | 55 | 53 | 88 | 76 | 116 | 230 | 333 | 482 | 824 | 901 | 796 | 803 | 1.312 | 1.626 | 1.724 | 2.018 | 2.337 | 2.578 | 2.732 | 2.701 | 2.588 | 2.591 | 4.884 | 4.041 | 4.479 | 4.331 | ||

Operating margin | 29,3% | 20,9% | 24,2% | 18,0% | 20,7% | 24,5% | 24,2% | 25,4% | 26,8% | 20,9% | 15,6% | 12,8% | 17,9% | 21,9% | 24,5% | 26,9% | 27,5% | 27,4% | 26,7% | 23,3% | 24,3% | 20,8% | 34,3% | 24,9% | 26,6% | 24,7% | ||

Financial income | 1 | 3 | 5 | 15 | 15 | 11 | 11 | 14 | 27 | 14 | 235 | 284 | -233 | -555 | 16 | 41 | 11 | 122 | 124 | -50 | -80 | -67 | -42 | -72 | -66 | -25 | ||

Profit after tax | 23 | 35 | 42 | 63 | 65 | 75 | 144 | 207 | 290 | 473 | 538 | 601 | 634 | 581 | 503 | 1.077 | 1.311 | 1.496 | 1.871 | 1.919 | 1.848 | 1.750 | 1.813 | 3.437 | 2.803 | 3.325 | 3.280 | |

Dividend distributions | n/a | 9 | 14 | 16 | 19 | 23 | 45 | 68 | 123 | 150 | 165 | 166 | 180 | 182 | 186 | 249 | 340 | 447 | 556 | 594 | 594 | 594 | 713 | 1.310 | 1.013 | 1.194 | 1.315 | |

Share buyback | 0 | 0 | 0 | 0 | 94 | 279 | 88 | 108 | 454 | 1.149 | 1.005 | 487 | 0 | 220 | 246 | 53 | 0 | 0 | ||||||||||

Net cash flows from operating activities | 615 | 638 | 680 | 989 | 1.687 | 1.505 | 1.827 | 1.608 | 1.847 | 1.950 | 2.158 | 3.019 | 2.922 | 3.775 | 3.822 | 3.832 | 3.499 | |||||||||||

Number of employees | 940 | 1.367 | 2.138 | 2.685 | 3.157 | 3.648 | 5.229 | 6.857 | 9.202 | 12.856 | 19.308 | 21.699 | 24.480 | 28.410 | 28.797 | 29.610 | 32.205 | 35.873 | 39.355 | 43.861 | 51.544 | 47.584 | 53.513 | 55.765 | 64.422 | 66.572 | 74.406 |

Hier sind zwar nicht wie sonst die Bilanzkennzahlen enthalten, aber dafür geht die Tabelle bis ins Jahr des Börsenganges zurück! Die Bilanzkennzahlen findet man z.B. hier.

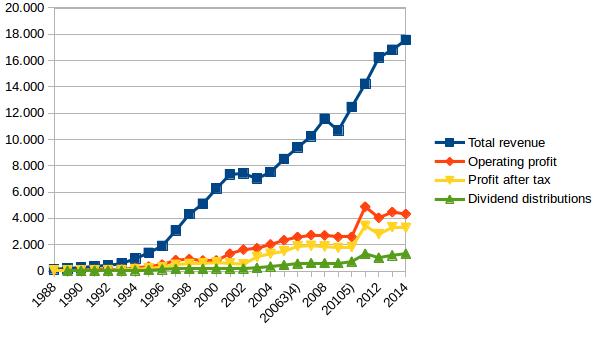

Eine der wichtigsten Fragen – die Krisenfestigkeit lässt sich am Bild sofort sehr schön erkennen. In den großen Krisen 2002 und 2008 gaben die Umsätze geringfügig nach, um anschließend wieder auf neue Höchststände zu steigen. Die operative Marge war in der Regel im Bereich um die 20%, was ein sehr guter Wert ist. Die Ausschüttungen wurden immer weiter gesteigert, sind aber weiter sehr gut finanziert. Wenn man sich sicher sein könnte, dass SAP diese Entwicklung fortführt – man könnte ohne Zweifel und ohne Probleme für SAP die höchste Bewertung im gesamten DAX rechtfertigen (was sie momentan nicht hat). Vor Verlusten muss man praktisch fast keine Sorgen haben, die dicken Margen und das kapitalschonende Geschäftsmodell sichern die Cashflows gut ab.

Nun ist das Wachstum aber in letzter Zeit zunehmend von Zukäufen statt eigener Stärke geprägt. Das ist kostspielig und riskanter. Doch selbst wenn man nur das organische Wachstum berücksichtigt, SAP bleibt von der langfristigen Entwicklung her unglaublich gut.

Eigenkapitalrenditen sind bei Softwareunternehmen meiner Meinung nach ungeeignet, um Unternehmen zu vergleichen und einzuschätzen. Der wesentliche Teil der Assets – die Kundenbeziehungen, Programmierkenntnisse und fertige Software wird in der Bilanz nicht sinnvoll erfasst, oder höchstens für die übernommenen Firmenteile (die wiederum nur historische Einschätzungen wiederspiegeln). Daher ist es OK, sich erst einmal auf die grobe Entwicklung der Umsätze und Gewinne zu konzentrieren.

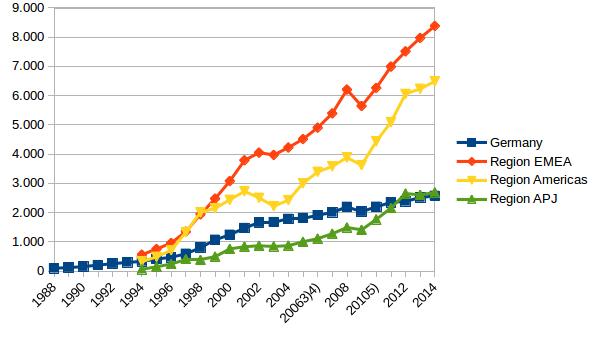

SAP ist ein sehr internationaler Konzern mit dominierender Stellung im deutschen Heimatmarkt. Vergleicht man die Herkunft der Umsätze wird das deutlich:

An dieser Grafik wird aber auch deutlich, dass der deutsche Heimatmarkt allmählich gesättigt ist. Auf anderen Märkten ist die Entwicklung nicht ganz so weit, aber ein so starkes Wachstum wie in der Vergangenheit wird inzwischen immer häufiger mit teuren Übernahmen extern erkauft. Eine langsamere Entwicklung wie in Deutschland muss trotzdem nicht schlecht sein – wenn man bei langsamen Wachstum eine hohe Marge erzielt, bleibt eine ganze Menge davon schließlich als frei verfügbare Mittel übrig und kann ausgeschüttet werden (siehe zum Beispiel IBM, die trotz rückläufiger Umsätze ihre Dividenden immer weiter erhöhen können).

An dem Wachstum gibt es aus meiner Sicht trotz abflachender Kurve nicht zu meckern. Bei den Zahlen müssen wir aber noch auf die Bilanz schauen.

Bilanz

In der Bilanz erkennt man, wie wenig das SAP Geschäftsmodell an Kapital benötigt. Für den Investor ist das ein unschätzbarer Vorteil, da somit viel mehr zur Ausschüttung verfügbar ist. Auch ist zu erkennen, wie viel SAP mittlerweile für externes Wachstum bezahlt (hat). Die Bilanz ist die neueste verfügbare vom 30.09.2015

Aktiva:

| Zahlungsmittel | 3844 |

| sonst. fin. Vermögen (kurzfr) | 921 |

| Forderungen aus L&L | 4120 |

| andere kurzfr. Vermögenswerte | 734 |

| Goodwill/Firmenwerte | 22231 |

| Imm. Vermögenswerte | 4353 |

| Sachanlagen | 2122 |

| sonst. fin. Vermögen (langfr) | 1324 |

| latente Steuern | 452 |

| andere langfr. Werte | 558 |

| Summe | 40657 |

Passiva:

| Verb. aus L&L | 968 |

| kurzfr. Finanzverbindlichkeiten | 1742 |

| sonst. kurzfr. Schulden | 5885 |

| langfr. Finanzverbindlichkeiten | 9117 |

| sonst. langfr. Schulden | 1404 |

| Eigenkapital | 21541 |

Zwei Drittel der Bilanzsumme bestehen also aus “Luftwerten” – immaterielles Vermögen und Goodwill. Auf der anderen Seite habe ich ja bereits argumentiert, dass die wesentlichen Assets von Softwareunternehmen kaum in der Bilanz darstellbar sind. Es hiflt also nicht zu sagen, dass das Eigenkapital von Firmenwerten quasi aufgefressen wird. Schauen wir also lieber einmal auf die Finanzverschuldung: Hier stehen einem Finanzvermögen von 6089 Mio€ Finanzverbindlichkeiten von 10859 Mio€ gegenüber. Netto macht das gerade einmal 4770 Mio€. Bei einem Quartalsgewinn von gleichzeitig rund 900 Mio€ im dritten Quartal (bzw 1.8 Mrd€ in Q1-Q3) und einem free Cashflow von ca. 2,5 Mrd in den ersten drei Quartalen 2015 ist das ein ziemlich niedriger Wert. Die finanzielle Stabilität und Flexibilität ist also gegeben. Zumal ja SAP selbst in großen Krisen nicht auf einmal massiv Geld verbrennt (wie es bei vielen Unternehmen vorkommen kann), sondern immer noch passabel verdienen wird.

Für eine größere Übernahme sollte es bei SAP aber meiner Meinung nach nun wieder ein wenig dauern. Schließlich wollen die kürzlichen Käufe erst “verdaut” werden. Ich rechne daher eher mit einer weiteren Fokussierung auf die Durchsetzung der Hana-Technologie (In-Memory-Datenbank) und weitere Verbreitung der Cloudnutzung sowie die Integration und hoffentlichen Synergiehebung der neuen Unternehmensteile.

Sonstiges

Die meisten Analysten würden hier wohl richtig in Fahrt kommen und anfangen über die Technologie und die tollen Aussichten von SAP zu schwärmen. Und natürlich könnte ich mich ebenfalls hinsetzen und versuchen, die Marktchancen von Hana und die Synergiepotentiale von Concur zu schätzen. Ich habe das auch überlegt, aber verworfen. Das Entscheidende für die Marktstellung von SAP ist, dass es ein konkurrenzfähiges Produkt in der ERP-Software hat – davon bin ich trotz aller Beschwerden überzeugt, denn sonst würden die Umsätze nicht weiter steigen. Noch wichtiger aber: die Gefahr diese Kunden und Umsätze zu verlieren ist selbst bei hohen Preisen eher gering, denn ein Systemwechsel kostet enorm viel Aufwand, Zeit und Geld. Die ganze Cloudgeschichte wird meiner Meinung nach Überbewertet – sie ändert nur das Modell der Auslieferung und der Zahlung, aber ich denke nicht die Preissetzungsmacht der großen Softwareunternehmen. Insofern werden diese auch weiterhin hohe Margen erzielen können. Ihre Produkte werden in die Firmenabläufe immer stärker integriert und immer schwieriger wegzudenken sein, und sie bieten ein Tor um weitere Unternehmensanwendungen an den Mann zu bringen. Sie sind zu komplex, als dass man sie einfach mit einer cleveren Startup-Idee ersetzen könnte, daher wird sich am Markt wenig ändern.

Ausgehend davon rechne ich mit weiter steigenden Gewinnen und Umsätzen für SAP. Für realistisch halte ich eine Wachstumsrate von vielleicht 5-15% im Jahr unter Berücksichtigung von Akquisitionen. Mittelfristig sollte ein Gewinn von 4-5€ pro Aktie machbar sein (also bis 2020). Kurzfristig halte ich bei SAP auch gute Währungsgewinne und daher eine höhere Dynamik (in Euro) für möglich.

Das Geschäftsmodell gefällt mir wie gesagt ausgesprochen gut – allerdings lässt sich das gleiche auch für andere große Softwarekonzerne sagen. Von den reinen Bewertungskennzahlen her gefällt mir der große US-Konkurrent Oracle eigentlich sogar besser als SAP – vor allem da Oracle mit ordentlich Bageld munitioniert ist, um bei guten Gelegenheiten Übernahmekandidaten ins Visier zu nehmen – oder etwa massiv Aktien zurückzukaufen. Zudem habe ich eine gewisse Scheu davor, in Unternehmen mit KGV > 20 zu investieren. Dazu muss ein Unternehmen absolut unangreifbar sein und fast sicher seine Gewinne steigern können. Selbst bei Hypoport hatte ich ja Zweifel als die Bewertung noch bei 150 Mio und der erwartbare Gewinn bei 8-10 Mio€ lag. Daher sind mir die über 70€ je Aktie für SAP im Moment zu teuer um zuzukaufen – im Vergleich würde ich viel eher Oracle oder IBM wählen.

Fazit/Bewertung

Für ein Unternehmen, dessen Bilanzzahlen so schwer vergleichbar sind wie die meisten Softwareunternehmen, ist eine Bewertung anhand dynamischer Kennzahlen oder eigentlich Discounted Cashflows am sinnvollsten. Die Discounted Cashflow Methode hat zwei große Fehler: Sie hängt zu stark an einzelnen Annahmen wie Zins- und Wachstumssätzen. Und sie kann mit Übernahmen nicht umgehen – diese verbrennen ja den eigentlichen Cashflow wieder, sind aber völlig unvorhersehbar. Gerade diese Schwäche lässt die Methode hier unzulänglich erscheinen, da mit Übernahmen ja zu rechnen ist.

Bei Kennzahlen wäre der Klassiker das Kurs-Gewinn-Verhältnis (KGV). In den Jahren 2013 und 2014 hat SAP jeweils Netto etwa 3,3 Mrd. € verdient. Für 2015 liegen noch keine Zahlen vor, aber die Planung sah vor, dass ein Betriebsgewinn von 5,6 bis 5,9 Mrd € erzielt werden kann. Da der Nettogewinn in der Vergangenheit im Schnitt vielleicht 60% davon betrug, wären das etwa 3,4 Mrd € Überschuss – also ein Kurs-Gewinn-Verhältnis von 26.

Die mittelfristige Planung sieht allerdings deutliche Sprünge im Gewinn vor, wenn sich die Investitionen ins Cloudgeschäft auszahlen. Bis 2017 soll der Betriebsgewinn 6,3-7 Mrd € betragen, 2020 schon 8-9 Mrd€. Zu diesem Zeitpunkt wäre der Überschuss also wahrscheinlich auch schon deutlich über 5 Mrd € geklettert. Gehen wir von 6 Mrd€ aus, dann erhielten wir ein KGV zu diesem Zeitpunkt von immer noch 14,5 – bezogen auf den heutigen Preis, aber halt im Jahr 2020. Das ist an sich gar nicht schlecht, und mir wesentlich lieber als auf einen Turnaround der Rohstoffpreise oder ähnliches zu wetten. Aber man sollte in Betracht ziehen, dass die gesteckten Ziele oftmals etwas zu optimistisch sind und später eingedampft werden.

Eine andere Kennziffer wäre das Kurs-Buchwert-Verhältnis. Da das Eigenkapital im wesentlichen aus Goodwill besteht, und ich dieses eigentlich lieber bereinigen will, fällt das weg. Nach den berichteten Eigenkapitalwerten wäre SAP aber mit einem KBV von 4,5 bewertet – was auch nciht ganz ohne ist! Bedenkt man, dass die Eigenkapitalrendite meist um die 20 lag, sollte man auf sein Kapital bei gleichen Bedingungen also nicht mehr als 4-5% Rendite im Jahr erwarten.

Zuletzt ist für viele Investoren natürlich die Dividende wichtig. SAP hat versprochen, immer mindestens 35% des Überschusses auszuzahlen. Die letzte Dividende betrug 1,10 € und wäre zum aktuellen Kurs (ca 72€) ungefähr 1,5% Rendite. Da mit ordentlichen Steigerungen zu rechnen ist, sollte man diese nicht verachten, üppig ist es aber auch nicht gerade.

Schaut man sich die Kennzahlen an, dann ist SAP in der Vergangenheit bereits mit ähnlich hohen Faktoren bewertet worden. Man sollte sich aber niemals darauf verlassen, dass das in der Zukunft automatisch genauso sein wird. Erwarten sollte man eher, dass in den nächsten 2-3 Jahren wieder irgendeine Blase platzt und eine Baisse am Aktienmarkt droht. In dieser Phase könnte man viele Aktien zu wirklich günstigen Kursen erwerben. Wenn ich also 5 Jahre warten muss, bis die Firma in die Bewertung reingewachsen ist, dann muss ich wirklich auf die Rente sparen und mich sonst nicht um die Aktien kümmern wollen.

Vermutlich ist der Preis für SAP sogar ganz gut oder zumindest fair. Für einen reinen Buy-and-Hold-Ansatz wäre SAP auch im Moment sicher ein gutes Unternehmen – langfristig wird es sicher eine der größten Firmen Deutschlands sein und bleiben, aber für mich ist die Aktie gerade nichts.

Sei es weil mein Bewertungsmodell zu schlecht ist (um das Wachstum richtig einzupreisen), oder weil ich die Produkte zu schlecht einschätzen kann um eine detailliertere Analyse zu machen, oder weil einfach schon zu viel Phantasie in der Aktie drin ist. Ich habe mich einmal entschlossen, nur noch Aktien zu kaufen, von deren Unterbewertung ich vollauf begeistert und überzeugt bin. Bei SAP könnte dieser Bereich im Moment bei einer Bewertung im 50€ Bereich losgehen. Sollte das Jahr also mit einer großen Schwächephase der Aktienmärkte beginnen, so könnte es auch hier nochmal um SAP gehen.

PS: Zum Blog und meiner Aktivität

Ansonsten werde ich mich auch in diesem Jahr weiter mit der Börse und dem Blog beschäftigen – zumindest habe ich das vor. Auch eine Aufarbeitung des letzten Jahres kommt wahrscheinlich noch einmal. Für alle, die schon länger gewartet haben und vielleicht nach der langen Zeit auch mehr erwartet haben als ein “Mir ist SAP im Moment nicht genug unterbewertet” versuche ich auch weiterhin die wirklich spannenden Aktienunternehmen auszugraben. Allerdings bin ich seit dem Herbst in einer festen Beziehung mit einer wundervollen jungen Frau 😀 , und das hat meine zeitlichen Prioritäten doch erheblich verschoben. Eine so hohe Post-Frequenz wie im letzten Jahr könnt ihr aktuell also nicht mehr erwarten, schaut trotzdem immer mal vorbei! Vielleicht habe ich mich dann ja mit anderen interessanten Aktien aus der Umfrage beschäftigt 😉

Tolle Analyse, wie immer sehr sorgfältig und umfassend. Auch mit der conclusio bin ich voll bei Dir. Freue mich schon auf weitere lesenswerte Artikel in Deinem Blog!

Beeindruckende Analyse! Ich habe die SAP nie im Detail studiert, würde aber vom Gefühl her den Text oben völlig unterschreiben. Die Firma ist toll und hat einen echten Burgraben, weil die Wechselkosten der Kunden extrem hoch sind. Die Bewertung von SAP ist aber auch nicht ohne und deshalb würde ich nur zu besseren Kursen kaufen…

Sehr schöne Ausführung. Ich Arbeite selbst auch mit SAP im Beruf und ich denke das kann jeder behaupten der mal mit einem anderen System arbeiten sollte. Das SAP das was es macht wirklich gut macht. –

Die Zahlen sprechen natürlich Bände und das Unternehmen ist wirklich einen Kauf wert. Sofern der Kurs passt 🙂