Es ist manchmal interessant, auf welche Weise man auf neue Investitionsideen kommen kann – neben meinem aktuellen Japan-Fokus habe ich zuletzt eine weitere sehr interessante Aktie ausgemacht. Und diese kommt nicht aus Japan, nein nicht einmal aus Asien – zum ersten mal ist es eine afrikanische Aktie! (Und wer sich für die Vorgeschichte und die Branche nicht interessiert kann gerne nach hinten scrollen)

Begonnen hat es vor 2-3 Monaten, als ich Ideen gesucht habe und auf die beiden britischen Unternehmen Quartix und Trakm8 gestoßen bin. Beide Unternehmen bieten Flottentelematik-Lösungen an, dazu später mehr. Insbesondere die Bewertung von Trakm8 sah auf den ersten Blick höchst interessant aus: starkes Umsatz- und Gewinnwachstum in den vergangenen Jahren, ein stark wachsendes technologiebasiertes Geschäftsmodell und vergleichsweise günstige Bewertung mit Kurs-Gewinn-Verhältnis von 16 (laut FT Screener) und Kurs-Buchwert-Verhältnis von etwa 2. Die aktuelle Margenlage sieht eher nicht so gut aus – wegen der hohen Investitionen hat sich der Gewinn in den letzten Jahren etwas verringert. Trotzdem gefiel mir, dass Trakm8 eben aggressiver investierte als Quartix, die eher auf ihr sehr profitables Wachstum setzt, bei hohen Margen mit einem 30er KGV bewertet wird und mir damit zu teuer und riskant ist.

Warum fand ich Trakm8 interessanter, wo ich doch eigentlich gerade ein Verfechter von hohen Margen und Profitabilität vor Wachstum bin?

Geschäftsmodell Flottentelematik

Ich habe mich kurz über das Geschäft der beiden Firmen informiert und festgestellt dass es sich um ein sehr attraktives Geschäftsmodell handelt. Hier die Zusammenfassung:

In der Fahrzeug/Flottentelematik geht es meist darum, elektronische Geräte und Sensoren in ein Fahrzeug einzubauen und die damit gewonnen Daten sinnvoll zu nutzen. Eine einfache Anwendung kann ein GPS-Sender zum lokalisieren des Fahrzeuges sein mit dem man das Fahrzeug nach einem Diebstahl schnell auffinden und zurückbekommen kann. Man kann die Bewegungsdaten aber noch für sehr viel mehr nutzen. Zum Beispiel ist es leicht zu erkennen, ob ein Fahrer seine vorgeschriebenen Ruhezeiten einhält, ob er zu schnell oder unvorsichtig fährt oder im Stau steht. Oder aber man verschafft sich einen Überblick über die ganze Flotte, etwa bei DHL, ADAC oder ähnlichen Firmen, und optimiert welches Fahrzeug zu welchem Kunden geschickt werden soll. In großen Flotten lassen sich mit der Fahrerkontrolle spürbar Kosten reduzieren, da in der Folge weniger Unfälle passieren und die Versicherungsprämien gesenkt werden können. In einigen Ländern wird es auch zunehmend üblich dass private Fahrer einen Rabatt bei der Autoversicherung bekommen, wenn sie sich mit einem solchen Gerät + App ausstatten und nachweislich vorsichtig fahren. Auch Dashcams sind häufig in den Lösungen enthalten, was Kunden im Falle eines Unfalls ein möglich Beweismittel der eigenen Unschuld liefert.

In der Praxis verstehen sich die Anbieter (wie Quartix, Mix Telematics und Trakm8) als Software-as-a-Service -Anbieter, die ihre Geräte (tendenziell subventioniert) im Bündel mit einem lukrativen Softwareangebot an den Kunden bringen. Die Anwendung läuft über die Server des jeweiligen Anbieters und der Kunde hat über Apps und Programme Zugriff auf seine Daten.

Hier sehe ich den ersten Burggraben gegen Neueinsteiger im Geschäft gegeben: Größe! Um gute Algorithmen entwickeln zu können (die mehr als den Standort bestimmen können, sondern vorhersagen über z.B. Fahrzeugverschleiß treffen) braucht man eine gewisse Datengrundlage, und um sie zu perfektionieren braucht man sehr viele Daten. Außerdem ist Software gerade deshalb ein so interessantes Geschäft, weil die Entwicklungskosten nur einmal anfallen – mit geringen zusätzlichen Kosten aber beliebig viele Kunden bedient werden können. Die Marge steigt entsprechend stark mit der Nutzerzahl an, und am Ende macht der größte die Gewinne. Aber wie gesagt gilt dieser Vorteil nur gegenüber Konkurrenten die einen Quereinstieg machen, nicht aber gegen bereits etablierte oder aber die Großkonzerne vom Schlag VW.

Abgesehen davon ist ein Abomodell (mit treuen Kunden) ohnehin sehr interessant. Man erhält sehr gut planbare Cashflows und für den Kunden entstehen gerade bei Software immer größere Wechselkosten durch Einarbeitung und Gewöhnung der Mitarbeiter an eine spezifische Lösung.

Als zweiten Burggraben sehe ich (für Flottenlösungen) die Wechselkosten – es entsteht ein hoher Aufwand, wenn man als Unternehmen eine solche Lösung austauschen will. Zunächst einmal fallen etliche Arbeitsstunden für den eigentlichen Austausch der Geräte an. Anschließend müssen die Mitarbeiter an die neue Software gewöhnt werden. Und zuletzt hat man das Problem, dass es in der Regel sehr schwierig bis unmöglich sein dürfte die alten Daten aus einer anderen Softwarelösung mit einer neuen zu vergleichen. Man fängt also beim Tracking seiner Mitarbeiter von Null an oder muss für eine gewisse Zeit beide Systeme parallel nutzen – beides ist sehr unattraktiv.

Bei den oben beschriebenen Lösungen von Versicherungen um die Prämien aufgrund vorsichtigen Fahrverhaltens zu reduzieren zieht das Wechselkostenargument allerdings leider nicht mehr. Vielmehr schreibt Quartix in seinem Geschäftsbericht:

Insurance telematics customers use the Group’s technology to monitor the driving style and habits of higher-risk drivers, normally for a policy with a term of just 12 months. Quartix therefore treats this as an equipment sale, with the tracking system being sold, at policy inception, together with 12 month’s service and data usage included. This is standard practice in the industry, as the level of attrition is relatively high. Whilst the value of revenue has been the key measurement of our performance in the insurance sector, we will restrict our operations to those opportunities in this sector which provide an adequate return.

Zusammengefasst: Die Versicherungsverträge gehen über nur 12 Monate und sind damit eher kurzfristig, die Wechselkosten für den Kunden sind vernachlässigbar gering, Versicherungen haben zudem hohe Marktmacht – in der Folge sind hier die Margen auch wesentlich geringer und Quartix überlässt das wenig profitable Feld scheinbar ganz gerne aggressiveren Konkurrenten wie Trakm8.

Das bestätigt mir aber andererseits die These von dem guten Geschäft im Flottenmanagement, in dem sehr hohe Margen erzielt werden können. Unterstützend für Marktwachstum und Margen ist zudem, dass die möglichen Einsparungen für Flottenbetreiber sehr viel höher sind als die oft durchaus hohen Kosten für die Software. Die Software wird zunächst also eher als Einsparung gesehen denn als Kostenfaktor.

Wer hat nun den Größenvorteil?

In meiner anfänglichen Begeisterung tendierte ich stark zum Kauf von Trakm8, da sie stärker auf Wachstum setzten und ich annahm, dass sie die Größenvorteile einfach besser verstünden als Quartix. Nach einem interessanten Austausch mit TomB wurde mir aber zunehmend klar, dass meine These auf dem Größenvorteil beruhte, ich aber gar nicht wusste wie groß die international größten Anbieter tatsächlich sind. Zum Beispiel ist einer der größten Anbieter der Navigationsgerätehersteller TomTom – eigentlich naheliegend seine Navigationsgeräte um entsprechende Trackingsoftware zu erweitern und der schon breiten Kundenbasis (mit sehr guten Margen) zu verkaufen!

Ich habe mich also hingesetzt und recherchiert und eine ganze Liste von Konkurrenten zusammengestellt. Dazu habe ich mir einige Eigenheiten notiert, die mir bei der Recherche ins Auge gefallen sind:

- AirIQ (in Kanada und auch an der Börse, aber mit fallenden Zahlen auf Quartalsbasis und deutlich kleiner – würde die Größenvorteilsthese bestätigen),

- Astrata – Ansässig in Singapur, aber ich kenne keine genauen Zahlen

- Mix Telematics (wesentlich größer, Südafrika, über 600000 Abos und über 90 Mio Dollar Abo-Umsatz, op. Gewinn von 10 Mio (steigend) bei 174 Mio € Marktkapitalisierung),

- TomTom (mit über 700000 Fahrzeugen im Tracking tatsächlich wohl etwa viermal so groß und bestimmt nicht leicht zu knacken),

- Trimble (über 500 Mio Umsatz im Bereich Transportation, auf Gewinnbasis hoch bewertet – aber scheinen vor allem in der digitalen Raumerfassung und Kartierung stark zu sein während Telematik ein wachsendes Nebengeschäft sein dürfte)

- CTrack/ Inseego – 182000 Abonennten im Flottenmanagement, 15 Mio Umsatz (ohne Wachstum) im Telematikbereich, Verluste auf Konzernebene.

- Cartrack (Südafrika) – beginnt internationalen Expansionskurs mit starker Heimatmarktposition, fast 600000 Abonennten, stark im Anti-Diebstahl-Tracking

- CalAmp (mehr Hardware-Fokus?)

- Daimler Fleetboard – 160000 Fahrzeuge nach eigener Angabe, und ich vermute dass die zumindest gute finanzielle Ressourcen und gute Vetriebskanäle haben.

- Masternaut (haben mit Peugot-Citroen-Opel zum Beispiel eine direkte Partnerschaft ihre Autos auszurüsten, Gewinne weiß ich nicht, aber sie behaupten sie hätten 10000 Unternehmen als Kunden und über 300 Angestellte – ist also schon möglicherweise etwas größer)

- Quartix (hatte ich schon erwähnt, besonders interessant ist hier die wesentlich höhere Profitabilität, allerdings ist das KGV auch nicht ohne. An sich nicht größer als Trakm8, aber wohl mehr auf ihre Marge bedacht, was ich wegen der Größenvorteilsgeschichte zwiespältig sehe.

- TeletracNavman, wohl 500000 Fahrzeuge im Tracking

- Inthinc (gehört zu Orbcomm)

- I.D. Systems (US, konzentriert sich weniger auf Flottenmanagement sondern Asset Tracking allgemein, alles zusammen ca 200000 Einheiten)

Was hatte ich also herausgefunden? Es scheint keinen Anbieter zu geben, der mehr als eine Million Fahrzeuge im Abo hat, 600000 bis 700000 Kunden sind schon sehr viel. Autobauer und Navihersteller sind unter den Anbietern zum Teil gut positioniert. Die meisten Anbieter haben ein ordentliches Wachstum, die größeren auch hervorragende Renditen (wie man es bei Softwareherstellern erwarten würde). Und oft ist die Flottentelematik eines der Randgebiete, so dass die Aktie von anderen Bereichen dominiert wird, bei TomTom zum Beispiel dem unter Druck stehenden Navigeschäft.

Eine Firma hat es dann aber doch geschafft mich nachhaltig als Alternative zu interessieren: Mix Telematics aus, Südafrika, deren Aktie auch eine Zweitnotierung in New York hat. Mit einem KGV von knapp 20 (inzwischen leider schon gut gestiegen) ist das Unternehmen auf den ersten Blick kein Schnäppchen, aber die Größe (625.000 Abo-Kunden) und das Wachstum gemeinsam mit einem attraktiven Geschäftsmodell könnte eine solche Bewertung durchaus rechtfertigen. Ich will nicht zu viel verraten, aber am Ende komme ich zum Schluss dass die Bilanzierung die wahre Wertschöpfung im Unternehmen nicht reflektiert. Und dann kommt ebenfalls aus Südafrika ein weiteres spannendes Unternehmen mit noch besseren Margen – Cartrack!

Mix Telematics

Mix Telematics ist eine in Südafrika beheimatete Firma, die Lösungen zu Flottensteuerung und -Management sowie zum Fahrzeug-Tracking (z.B. um gestohlene Fahrzeuge wieder zu finden) anbietet. Die Firma ging 2007 aus dem Zusammenschluss der beiden südafrikanischen Anbieter Matrix Vehicle Tracking und Omnibride (die eine Flottenmanagementlösung für Siemens entwickelten und schließlich Siemens auch die Distributionsrechte abkauften. Das zusammengeschlossene Unternehmen benannte sich in Mix Telematics um und kaufte zwei weitere Konkurrenten: Tripmaster (USA) und Safe Drive International (Dubai/Perth) in 2008/2009. Dadurch hat Mix Telematics einen weltweit starken Stand und eine der größten Kundenkreise der Branche. Insbesondere in der Bergbau- und Rohstoffindustrie sind die Lösungen sehr gefragt und wichtig, was auch die geografischen Schwerpunkte erklärt. Das Geschäftsmodell basiert auf monatlichen Zahlungen des Kunden für die Nutzung der Software und zu Beginn des Vertrags für die Hardware, oder in “gebündelten” Verträgen so weit ich verstanden habe nur aus einer höheren Nutzungsrate mit Gerätebereitstellung durch Mix Telematics. Inzwischen ist der größte Teil der Verträge gebündelt, nachdem die Firma den Umstieg forciert hat – denn diese Verträge bieten wesentlich bessere langfristige Einnahmen. Gerade die Umstellung dahingehend, dass die Hardware in Raten abgezahlt wird hat zu einer temporären Verringerung der Gewinne geführt, ähnlich wie bei klassischen Softwareunternehmen die Umstellung von Lizenzverkäufen auf Abomodelle vorübergehend die Einnahmen sinken lässt. Als Investor ist so eine Situation durchaus interessant, denn die verschobenen Gewinne machen auf den ersten Blick den Eindruck einer schwachen operativen Performance – was idealerweise auch den Kurs auf einen günstigeren Wert drückt. 🙂

Unit Economics und die Umstellung des Geschäftes

In meinem Post zu Netflix und dem attraktiven Abomodell habe ich insbesondere über das wichtige Modell der “unit economics” (hat jemand einen guten deutschen Namen?) geschrieben – die Methode mit der man errechnen kann was eine Investition in Kundenaquise für Rendite bringt, und ob demzufolge das Geschäft etwas wert ist oder nicht. Bei Netflix war meine (mich selbst ein wenig überraschende) Antwort: definitiv! Denn selbst wenn keine direkten Gewinne gemacht werden, zeigt das Modell doch hervorragend an wie hoch die theoretischen Gewinne sind, die pro Kunde über die nächsten Monate erzielt werden. Da diese Gewinne hochgradig berechenbar sind, sollte man sie als Investor auch beachten!

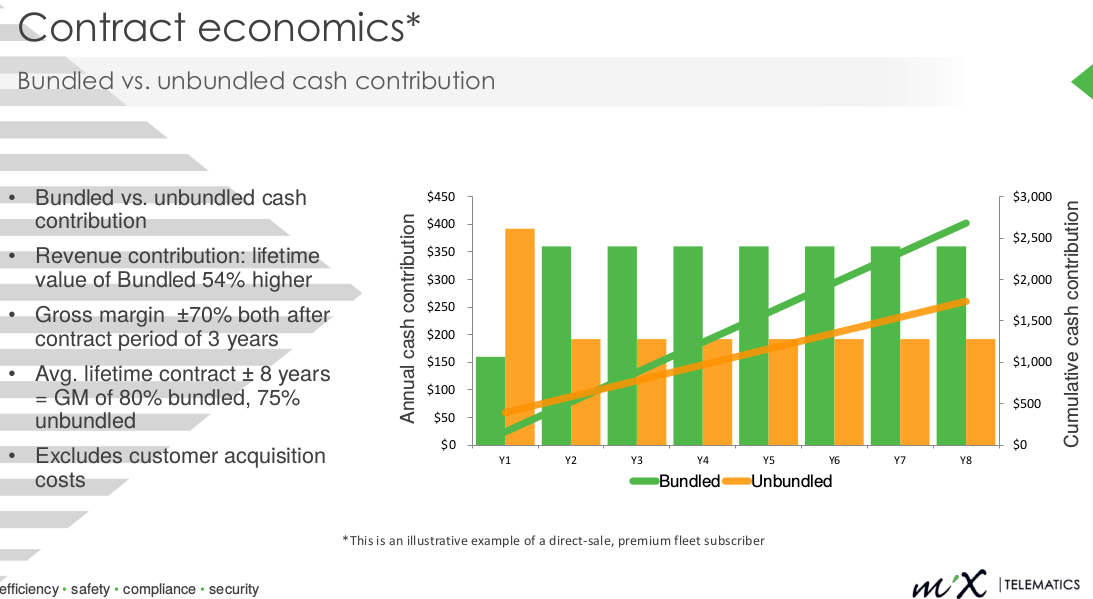

Wie sieht es nun bei Mix Telematics aus? Manche Kennzahlen muss man naturgemäß schätzen, daher kann diese Berechnung nur eine grobe Näherung sein. Folgende Grafiken habe ich interessanterweise in einer Firmenpräsentation gefunden:

Ausgehend von diesem Beispiel zahlt ein Beispielhafter Premium-Flottenabonnent im Jahr 360 Dollar (der Durchschnitt über alle Kunden liegt bei 150 Dollar bzw 2000 Rand je Abonnent). Da das wahrscheinlich das teuerste Produkt sind die Margen in anderen Bereichen geringer. Der Durchschnitt aller Produkte hat eine Bruttomarge von 67,6% mit 70% als langfristigem Ziel. Das würde auf einen Bruttoertrag pro Kunden von etwa 1400 Rand im Jahr hinauslaufen. Bei dem Durchschnitt ist der Lifetime Value also 1400 * 8 = 11200 Rand. Einer der in der Grafik beschriebenen Premium-Kunden könnte damit auch über 3000 Rand im Jahr bringen. Die Bruttomarge beim Bündelangebot liegt bei etwa 80%, und die durchschnittliche Laufzeit wird mit 8 Jahren angegeben. Der Premium – Lifetime Value könnte 25000 Rand sein.

Wie viel darf nun die Akquise kosten? Im Geschäftsbericht sind Ausgaben für Sales und Marketing von 180 Mio Rand angegeben. Angenommen der jährliche Kundenverlust wäre 10% und diese Ausgaben wären komplett die Akquisekosten, bekommt man 1500 Rand pro Kunde als Akquisekosten. Das ist wahrscheinlich noch zu hoch gerechnet, aber ich denke eine gute obere Grenze. Die Akquise eines einfachen Kunden zahlt sich also mehr als siebenfach aus – wenn das nicht ein gutes Geschäft ist! (Auch wenn meine Zahlen nur geschätzt sind und ich sehr wenig Vergleichsdaten zur Einordnung habe, ein Verhältnis CAC/LTV sollte laut https://kellblog.com/2014/07/30/the-ultimate-saas-metric-ltv-cac/ mindestens 3 betragen – ich fühle mich also recht sicher damit dass 7 ein guter Wert ist)

Die obige Grafike zeigt zudem: die Wirtschaftlichkeit ist bei den Bündelverträgen wesentlich höher als bei den ungebündelten. Aus diesem Grund macht es absolut Sinn, dass Mix Telematics verstärkt auf diese Angebote setzt. Dies hat die Firma auch getan. Dementsprechend sind die Umsätze in den letzten Jahren wesentlich schwächer gestiegen als die Abonenntenzahlen – das ganze sind aber nur Einnahmen die später doch gebucht werden. Die Zahlen der letzten 1-2 Jahre sind daher meiner Meinung nach nicht repräsentativ für den langfristigen Durchschnitt – dort sollte die Marge stetig steigen.

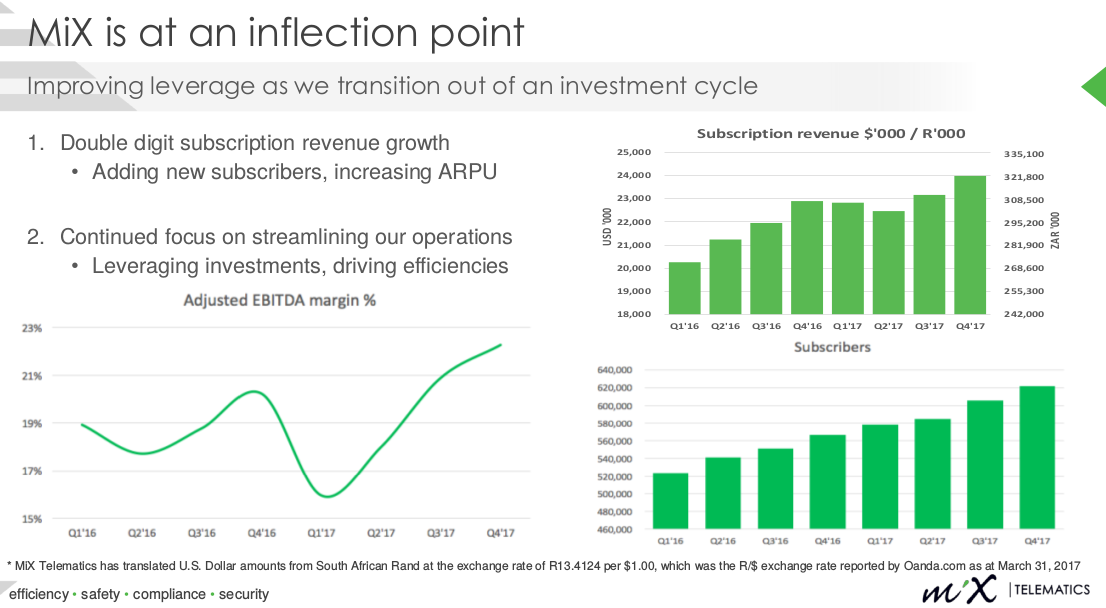

Die folgende Grafik zeigt noch etwas anderes: Die adjusted EBITDA Marge ist stark abhängig vom Wachstum der Abo-Umsätze, und es gab in den Abo-Einnahmen einen gewissen Knick, der aber nicht zu dem gleichmäßig stark wachsenden Flottenvolumen passt.

Den Knick erkläre ich mir dabei vor allem durch die Probleme im Öl- , Gas- und Minensektor, in dem Mix viele Großkunden hat – bekanntermaßen hatten Ölfirmen nach dem Einbruch der Ölpreise ihre Kosten überprüfen müssen. Das ist aber ein Zeichen von konjunktureller Schwäche und nichts was Mix im besonderen trifft – auch bei einem amerikanischen Wettbewerber habe ich den gleichen Effekt in den Zahlen gesehen. Zudem hat der Rand sich in der Zeit nicht so günstig entwickelt. Die Gewinne sind zusätzlich in der Zeit durch erhöhten Inflationsdruck in Südafrika unter Druck gekommen, aber wie man an der Margenentwicklung sieht hat sich auch das schnell wieder gegeben – mit einem guten Produkt das dem Kunden hohe Wertschöpfungspotentiale gibt kann man im Zweifel eben auch die Preise erhöhen…

Finanzentwicklung

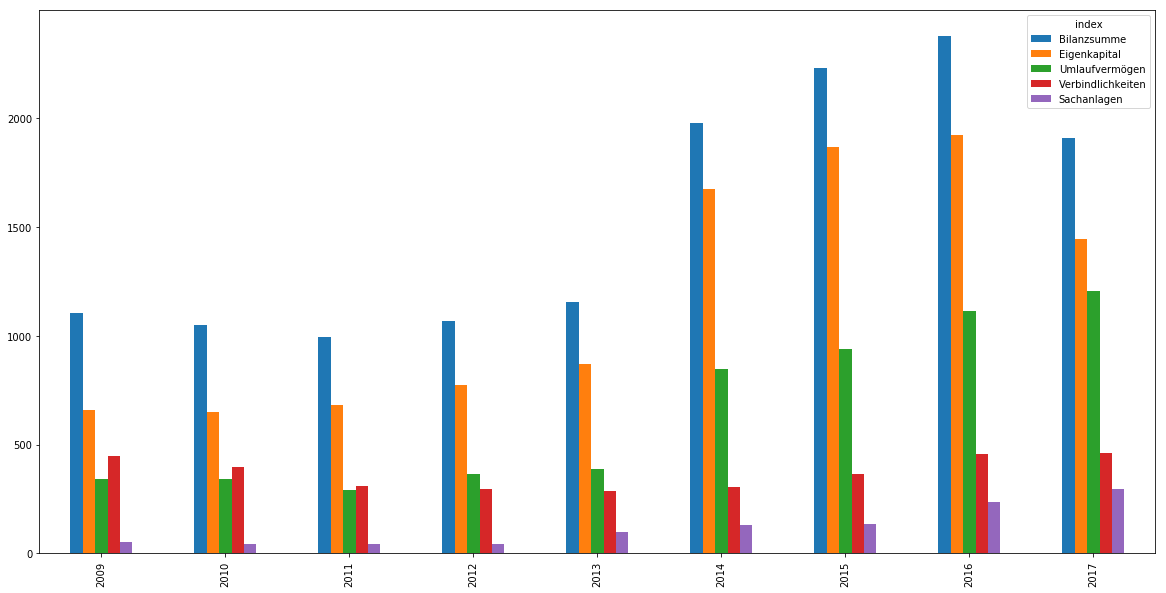

Die Finanzentwicklung zeigt viel erfreuliches: In den letzten Jahren wurde das Eigenkapital vermehrt, es gibt keine Finanzschulden mehr und die Umsätze wachsen (mit Ausnahme der Finanzkrise) sehr stetig und verlässlich.

| 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | |

|---|---|---|---|---|---|---|---|---|---|

| Revenue | 958 | 840 | 887 | 1018 | 1171 | 1272 | 1389 | 1465 | 1540 |

| op. Profit | 135 | 110 | 117 | 146 | 186 | 171 | 150 | 139 | 138 |

| Vorsteuergewinn | 108 | 93 | 106 | 144 | 180 | 212 | 231 | 289 | 148 |

| Steuern | 39 | 27 | 34 | 40 | 51 | 61 | 81 | 107 | 27 |

| Nettogewinn für die Aktionäre | 69 | 66 | 72 | 103 | 128 | 152 | 150 | 183 | 121 |

| Gesamtergebnis | 50 | 17 | 65 | 126 | 169 | 200 | 180 | 271 | 40 |

| Intangibles | 693 | 653 | 647 | 643 | 646 | 692 | 779 | 846 | 882 |

| Sachanlagen | 52 | 44 | 44 | 45 | 97 | 129 | 136 | 236 | 294 |

| Umlaufvermögen | 341 | 340 | 291 | 367 | 390 | 848 | 939 | 1113 | 1204 |

| Cash (auch im Umlaufvermögen) | 140 | 155 | 110 | 119 | 148 | 830 | 945 | 877 | 376 |

| Bilanzsumme | 1104 | 1048 | 994 | 1068 | 1153 | 1977 | 2229 | 2378 | 1907 |

| Eigenkapital | 657 | 649 | 683 | 772 | 868 | 1672 | 1865 | 1920 | 1443 |

| Verbindlichkeiten | 446 | 399 | 311 | 296 | 285 | 305 | 364 | 458 | 463 |

| Schulden (auch in Verbindlichkeiten drin) | 201 | 168 | 64 | 23 | 4 | 4 | 2 | 1 | 0 |

| Aktien (in Mio) | 657 | 657 | 657 | 657 | 660 | 784 | 793 | 799 | 603 |

Schaut man in die Finanzentwicklung der letzten Jahre, findet man einen Punkt der mich zunächst etwas verwirrt hat. 2014 wurden recht viele neue Aktien ausgegeben (20% Verwässerung) und der Barbestand stieg deutlich an. 2016 und 2017 wurden diese Aktien dann aber wieder – zu geringeren Preisen – zurückgekauft. Offensichtlich war dies bedingt durch das Listing an der New Yorker Börse im August 2013 bei der Mix 650 Mio Rand einnehmen konnte. Da diese Mittel aber keine Verwendung fanden (vermutlich keine geeigneten Übernahmeziele während das Unternehmen ja hohe freie Cashflows produzierte) und der Aktienkurs in der Folge absackte wurde 2016 ein groß angelegtes Aktienrückkaufprogramm angesetzt. Ich bin mir nicht hundertprozentig sicher, was ich von der Kapitalallokation halten sollte. Immerhin hat Mix zu einem günstigen Zeitpunkt Geld an der Börse eingesammelt und am Ende mit den Aktienrückkäufen sogar deutlich Wert für die Aktionäre geschaffen. Auf der anderen Seite wäre es sehr begrüßenswert gewesen in den nach wie vor stark zersplitterten und von kleinen bis mittelgroßen Anbietern bevölkerten Markt mit stärkeren Investitionen einzugehen. Dass die Interessen der Aktionäre stark berücksichtigt werden kann man aber definitiv festhalten – eine wichtige Bedingung beim Aktienkauf.

Positiv hervorheben möchte ich den großen finanziellen Handlungsspielraum: Mix Telematics ist seit langem schuldenfrei und hat nach wie vor ein ordentliches Nettobarvermögen. Sollten sich gute Gelegenheiten ergeben wäre ein Kauf von kleineren Wettbewerbern recht wahrscheinlich – und damit gute Kundenbeziehungen und Marktanteile, eventuell auch gute Technologie die die eigene ergänzen könnte. Gleichzeitig könnte Mix Telematics versuchen immer stärker in benachbarte Geschäftsfelder vorzudringen oder Kooperationen mit Auto- oder LKW-Herstellern einzugehen. Der Kapitalbedarf ist durch die Umstellung auf die Bündelangebote zwar gestiegen, aber im wesentlichen ist Mix Telematics eher ein Softwareunternehmen. Entsprechend gut bilden sich die Gewinne auch in den Cashflows ab.

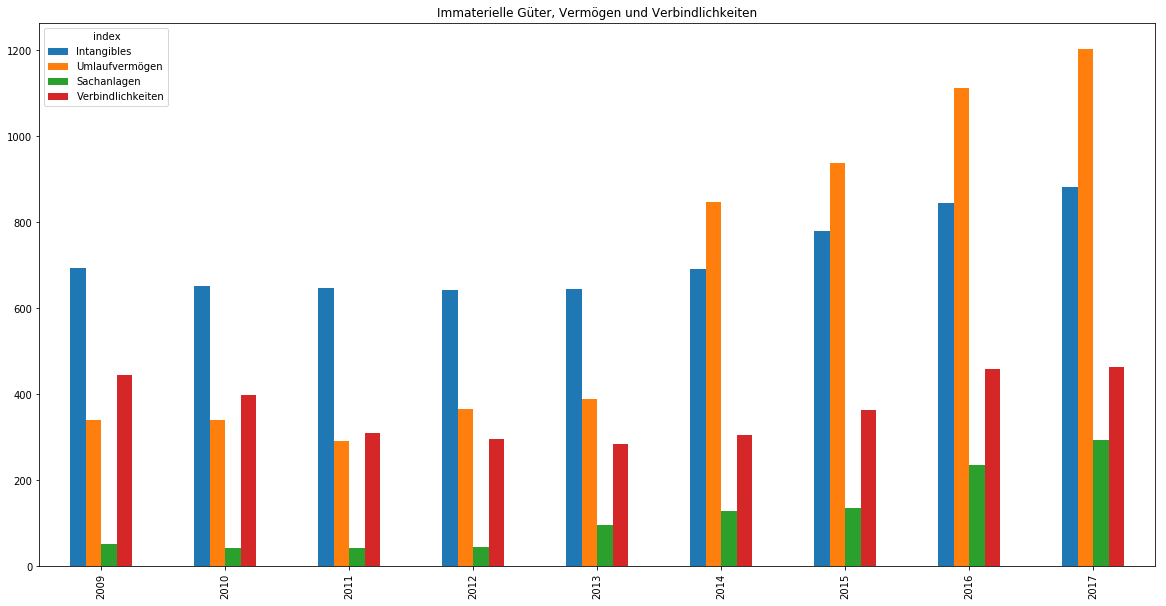

Auf den ersten Blick haben mir ehrlich gesagt auch die hohen immateriellen Werte nicht gefallen: Natürlich sind immaterielle Werte bei Softwareunternehmen der Kern des Geschäftsmodells, auf der anderen Seite aber trotzdem extrem schwer zu bewerten. Positiv ist aber, dass die immateriellen Werte deutlich langsamer steigen als die Bilanzsumme. Dass die Gewinne nur künstlich über hohe Zuschreibungen zu immateriellen Werten erzielt würde ist definitiv nicht der Fall, auch die Cashflows sind sehr hoch.

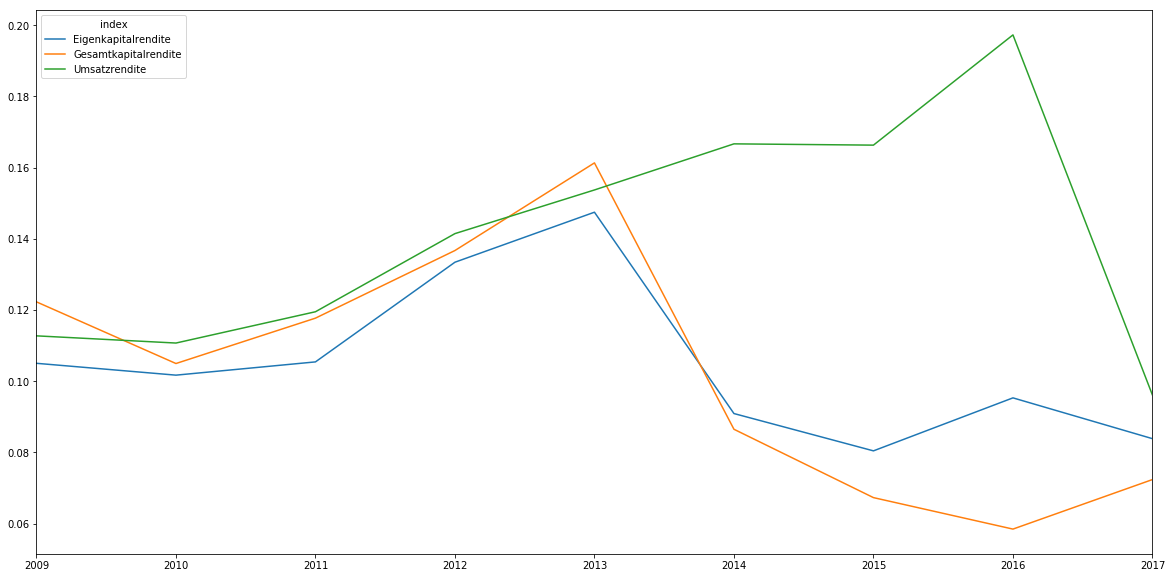

Die Umsatzrendite ist interessanterweise recht konstant gestiegen – bis auf das eher schwache letzte Jahr. Wie ich oben beschrieben habe sehe ich den Grund an der Stelle aber weniger in langfristigen Problemen als an der Geschäftsumstellung und Gegenwind von der Konjunktur liegen dürfte. Der langfristige Anstieg der Rendite zeigt aus meiner Sicht klar die gute Skalierbarkeit des Geschäftes – je mehr Umsatz die Firma macht, desto mehr bleibt auch hängen da die Fixkosten für die Entwicklung bei Software weitgehend konstant sind und nur die Verwaltungskosten leicht mit skalieren. Die stark gesunkenen Eigenkapitalrenditen sind hingegen ein Ausdruck der hohen Cashbestände, die erst in letzter Zeit mit den Aktienrückkäufen wieder zurückgefahren wurden. Insofern rechne ich fest mit einem Anteigen der Kapitalrenditen weit in den zweistelligen Bereich, sobald mehr Kapital ausgeschüttet wurde (oder eventuell sogar mal eine Übernahme getätigt wird)

Fazit zu Finanzen: Die Bilanz ist sehr sauber, das Geschäftsmodell braucht erfreulich wenig Kapital (der größte Teil ist immateriell) und das Unternehmen schafft es hochprofitabel zu wachsen.

Unternehmensführung

Chef von Mix Telematics ist Stefan Joselowitz, der auch Gründer der Firma (bzw einer der Vorgängerfirmen) ist. Er und andere aus der Führungsreihe kontrollieren zusammen über 30% der Aktien, man kann also von einer im Sinne der Aktionäre handelnden Führung ausgehen. Ich lege nicht übertriebenen Wert auf so etwas, aber ich glaube dass es zumindest in der Mehrzahl der Fälle langfristiges Denken im Management sehr fördert. Dass der Chef schon lange dabei ist und auch schon etliche Akquisitionen gestemmt hat ist in einem fragmentierten Markt sicher auch kein Nachteil – wie gesagt hat Mix eine gute Position um auch durch Übernahmen zu wachsen.

Ausblick

Mix Telematics zeigt sich sehr optimistisch und ich stimme dem zu: der Markt ist bisher erst zu kleinen Teilen erschlossen, das Produkt ist sinnvoll und bietet Mehrwert. Das Wachstum zeigt sich aktuell ungebremst stark – und ich gehe davon aus dass es noch einige Zeit anhalten wird. In einigen Jahren könnte sich allerdings die Wettbewerbssituation verschlechtern – ich sehe zum einen selbstfahrende Autos als ernsthafte Bedrohung und eventuelle Chance. Die Gefahr ist, dass eine solche Trackingsoftware von den Herstellern der autonomen Fahrsysteme gleich mit entwickelt und angeboten wird und am Ende Mix verdrängt wird. Die Cance ist, dass Mix ihre Software entsprechend weiterentwickelt um sie gerade im autonomen Fahrbereich unverzichtbar zu machen oder dass sie sich mit einem Autohersteller (oder Softwarehersteller) verbünden oder aufgekauft werden. Die Einführung wirklich auonom fahrender Autos in den breiten Markt wird mit hoher Wahrscheinlichkeit aber noch eine ziemliche Weile dauern – bis dahin verdient Mix enorme Cashflows und kann sich auf ändernde Gegebenheiten einstellen. Eine weitere große Chance sehe ich in Branchenkonsolidierung: Mix als einer der größten Anbieter kann zu wesentlich günstigeren Kosten pro Nutzer programmieren und produzieren. Dadurch können sie die kleinen Anbieter nach und nach aus dem Markt drängen oder aufkaufen.

Die Gewinne dürften aus meiner Sicht bald überproportional zu den Umsätzen steigen. Das bei 5-10% Aboumsatzwachstum im Jahr ergibt das zweistellig wachsende Gewinne. Der Gewinn pro Aktie würde sich innerhalb von 5 Jahren wohl mehr als verdoppeln. Aktuell beträgt das für 2017/2018 zu erwartende KGV etwa 23 – normalerweise außerhalb meiner Wohlfühlzone bei Investitionen. Allerdings hat Mix Telematics Netto-Cash das man von dem noch abziehen sollte und schnell bei EV/Gewinn von rund 20 landen würde. Auf der anderen Seite entwickeln sich die Gewinne gerade äußerst stark und halte ein deutliches Übertreffen der Prognose für nicht unwahrscheinlich. In einem positiven Szenario würde dann das KGV 2017/2018 bei 18-19 liegen und könnte in zwei bis drei Jahren unter 15 fallen. Umsatzrenditen von 15% waren in der Vergangenheit auch shcon äfter drin, ich halte sie für die Zukunft auch für gut vorstellbar.

Im negativen Fall flacht das Wachstum ab und wird negativ weil die Truckhersteller oder ein Konkurrent aggressiv den Markt an sich reißen (unwahrscheinlich), aber Mix würde ohne Zweifel weiter Geld verdienen.

Beispielhafte “aus-dem-Bauch”-Prognosen für jeweils (Umsatz, Gewinn) in Mio Rand:

| 2018 | 2019 | 2020 | 2021 | 2022 | |

| Negativszenario | 1600/120 | 1600/120 | 1500/110 | 1400/90 | 1300/70 |

| Mittleres Szenario | 1650/125 | 1750/160 | 1900/200 | 2000/220 | 2100/240 |

| Positivszenario | 1700/140 | 1850/200 | 2000/250 | 2200/300 | 2500/350 |

Da ich das mittlere Szenario für das wahrscheinlichste halte und mir das negative Szenario nur unter unwahrscheinlichen Bedingungen vorstellen kann halte ich die aktuelle Bewertung (2.8 Mrd Rand) für zu gering – sie spiegelt meiner Meinung nach entweder hohe Sorgen um die zukünftige technologische Entwicklung beim vernetzten Auto oder aber ein typisches zu-hoch-Gewichten der (vermutlich temorär) unterdurchschnittlichen Gewinne.

Ich gehe daher eine kleine Position ein bin gespannt auf die weiteren Verbesserungen der Margensituation.

Nebenbemerkung

Ich habe jetzt vorerst keine Analyse zum weiteren südafrikanischen Anbieter Cartrack geschrieben. Cartrack ist nur mit einem Minderheitenanteil an der Börse, aber günstiger bewertet und im südafrikanischen Markt mit besseren Marktanteilen. Allerdings stört mich, dass Cartrack bisher kaum internationale Präsenz hat und man daher ein starkes geografisches Afrikarisiko hat. Außerdem hat Cartrack angekündigt, eine größere Anzahl an Entwicklern einzustellen, was vermutlich einiges an Marge kosten wird. Für klingt das ein wenig als hätte man bei Cartrack personell starken Nachholbedarf, wo Mix eventuell ein wenig voraus ist. Eventuell hat Mix Telematics aber auch einen gewissen Personalüberhang noch aus den vielen Akquisitionen der Vergangenheit, ich kann das leider schlecht einschätzen. Wenn die Margen und Bewertungen aber gleich bleiben und ich genug Zeit habe werde ich aber auch Cartrack eventuell noch einmal betrachten.

Die nächste Analyse steht (vom Thema her) übrigens auch schon fast sicher fest: Ich habe vor zwei Wochen Aktien von Argo Graphics gekauft – großartige Firma, echtes Value -> schaut euch bei Interesse schon mal die Fundamentaldaten wie EV/EBIT an!

Hallo Tobias,

Dein Artikel ist wieder einmal sehr gut geschrieben und mit Fundamentaldaten sowie Grafiken untermauert. Allerdings würde ich in diese Firma eher nicht investieren. Du schreibst selbst, dass das selbstfahrende Auto eine Bedrohung sein könnte. Ich denke, dass auch schon ohne das selbstfahrende Fahrzeug die Flottenmanagement-Systeme von den KFZ-Herstellern mit angeboten werden. So sind ja bspw. teilweise Autos schon über die Gesamte Lebenszeit mit dem Hersteller verbunden (z.B. der Audi A8 oder das Model 3 ). Dann wäre es ja ein leichtes für einen Fahrzeughersteller solche Dienstleistungen mit anzubieten. Und ich denke in diese Richtung werden die Fahrzeughersteller in Naher Zukunft vermehrt gehen. Das Model 3 und der Audi A8 kommunizieren übrigens über Chips von Télit. In Télit (als IOT Anbieter) habe ich investiert. Vielleicht willst Du Dir die Firma ja mal anschauen.

Viele Grüße,

Johannes

Hey Johannes, ich kann dich gut verstehen und dein Argument nachvollziehen. Allerdings ist die Frage auch sehr stark wann und in welchen Bereichen selbstfahrende Autos sich durchsetzen. Die aktuellen System beruhen meines Wissens sehr stark auf extrem genauen dreidimensionalen Umgebungskarten, die es nur für wenige dicht besiedelte Gebiete gibt (und in Afrika vermutlich nirgendwo). Und auf Autobahnen und Straßen vertrauen sie auf Fahrbahnmarkierungen und anderen Verkehr als Fixpunkte, wenn zum Beispiel Schnee oder in Afrika auch Sand und Dreck auf der Straße sind oder es durch Feldwege und unwegsames Gelände geht versagen die Systeme. Es kann also auch noch 20 Jahre dauern bis wirklich Fahrerlose LKW durch die Gegend fahren.

Was die trotzdem mögliche Konkurrenz der Autohersteller angeht: Ein Teil meiner Investmentthese ist daher, dass eine Kooperation oder Übernahme durch Autohersteller möglich ist und sicher zu einem guten Preis erfolgen würde. Aber vor allem sehe ich einen Vorteil darin, als Herstellerunabhängiger Anbieter möglicherweise die Systeme der Hersteller zu verknüpfen und dann die zentrale Flottensteuerungssoftware zu liefern die sowohl Daimler als auch MAN Trucks gleichzeitig anzeigt und koordiniert. Was die Zukunft bringt wird sich zeigen, aber so schnell (also innerhalb der nächsten 5 Jahre) sehe ich nur geringe Gefahren von der Seite.

Zu Telit: Ich habe von dieser Aktie etwa 1 Monat vor dem großen Einbruch wegen Betrugsvorwürfen gegen den Chef zuerst gelesen und mir damals auch den Geschäftsbericht durchgelesen. Das ganze sieht nicht uninteressant aus, aber die krummen Geschichten und was in den letzten Wochen passiert ist fand ich ziemlich abschreckend. Und schon beim lesen des Geschäftsberichtes hatte ich den Eindruck, dass der Chef sich beim Gehalt eine schon sehr große Portion genehmigt hat. Wenn sich innerhalb der nächsten Monate die Lage aufklärt und beruhigt und ich am Ende das Gefühl habe dass alles bereinigt ist ist das sicher eine interessante Option.

Hallo Tobi,

danke für die Erwähnung. Ich habe den Artikel jetzt nur überflogen, werde ihn mir aber sicher nochmal genauer durchlesen.

Ich finde es toll, dass du die Coverage etwas auf “außerhalb Europa und Nordamerika” legst. Ich komme selber kaum dazu, prinzipiell interessiert es mich aber.

Gruß

Tom

Hallo Tobias,

Vielen Dank für die Antwort

Interessant, dass Du Dich auch mit Télit beschäftigt hast. Ich will meine Meinung noch etwas präzisieren.

– Für eine Firma mit einem KGV von 20 sollte man sich sicher sein, dass hier auf lange Sicht keine Gefahren am Horizont auftreten. Eine Aussage für die nächsten fünf Jahre ist bei einem KGV von 20 zu wenig. Ich kaufe nicht eine Aktie weil ich darauf spekuliere, dass jemand anderes mehr dafür bezahlt. Man sollte nach Warren Buffet mit dem Anlagehorizont für Immer in Firmen investieren.

– Bei Investitionen ist die Zukunftsfähigkeit des Themas das A und O. Ich will mir erst gar keine Gedanken darum machen müssen wie lange eine Technologie noch eingesetzt wird.

– Bei Telit habe ich mir im Gegensatz zu anderen wenig Sorgen gemacht da hier meiner Meinung nach der lukrative Wachstumsmarkt und die Zukunftsfähigkeit des Produktportfolios gegeben sind. Mittelfristig ist es dabei egal wer der CEO ist und ob evtl. im Jahr 2017 der Umsatz aufgrund von Verzögerungen bei Neuprodukten der Umsatz evtl. etwas schwächer ist. Die Firma muss sich schon blöd anstellen um in Zukunft nicht von dem Wachstumsmarkt IOT zu profitieren. Das Thema Zukunftsfähigkeit des Geschäftes hat für mich oberste Priorität. Über andere kurzfristige Probleme kann ich hinweg sehen. Ein Restrisiko ist natürlich da aber die Chancen sind auch sehr hoch. Aber natürlich kann man erst abwarten bis sich der Rauch gelegt hat.

Gruß,

Johannes