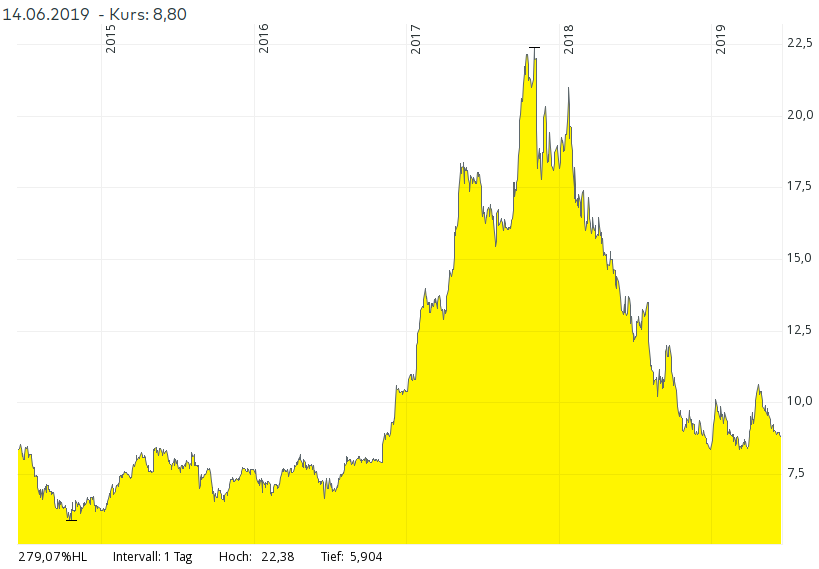

Über die Fintech Group – inzwischen umbenannt in Flatex – habe ich zu Beginn des Jahres hier einen Beitrag geschrieben und einige Aktien gekauft. Mein Fazit war damals, dass ich ein großes Potential im Kerngeschäft sehe, da die Kennzahlen auf eine enorme Skalierung hindeuten und die Expansion in weitere europäische Länder auf der Tagesordnung stand. Zugleich sah ich aber das Management etwas kritisch, insbesondere die starke Fokussierung auf kurzfristige Gewinnerzielung statt langfristiger Kundenzufriedenheit (z.B. die Entscheidung Strafzinsen auf Einlagen zu nehmen, ohne den Kunden wenigstens einen Freibetrag einzuräumen).

Über die Fintech Group – inzwischen umbenannt in Flatex – habe ich zu Beginn des Jahres hier einen Beitrag geschrieben und einige Aktien gekauft. Mein Fazit war damals, dass ich ein großes Potential im Kerngeschäft sehe, da die Kennzahlen auf eine enorme Skalierung hindeuten und die Expansion in weitere europäische Länder auf der Tagesordnung stand. Zugleich sah ich aber das Management etwas kritisch, insbesondere die starke Fokussierung auf kurzfristige Gewinnerzielung statt langfristiger Kundenzufriedenheit (z.B. die Entscheidung Strafzinsen auf Einlagen zu nehmen, ohne den Kunden wenigstens einen Freibetrag einzuräumen).

Nun hat sich einiges getan, und das meiste bestätigt dabei meinen Eindruck vom Unternehmen weiter.

Was gibt es neues?

Flatex goes Europe

Zunächst zeigte die Fintech Group wie bereits in der Vergangenheit ihre unzuverlässige Seite: Die ursprünglich schon für das erste Quartal angepeilte Expansion ins Ausland, konkret die Niederlande, wurde verschoben. Erst im Juni war es dann so weit, dass Flatex.nl den Betrieb aufnehmen konnte. Trotz der Verzögerungen sprach die Firma von deutlich unter den Erwartung liegenden Kosten. Wie passt das zusammen? Ich Neues von Flatex (Fintech Group) und HV-Bericht weiterlesen