Heute schreibe ich mal wieder – und zwar über Livechat Software, eine höchst interessante Firma aus Polen. Allerdings ist der Post etwas untypisch – ich hatte zwar eine kleine Position und bin der Meinung dass es ein qualitativ sehr gutes Unternehmen ist, aber ich habe diese Position Anfang dieses Jahres auch schon wieder verkauft.

Aber was ist so interessant hier?

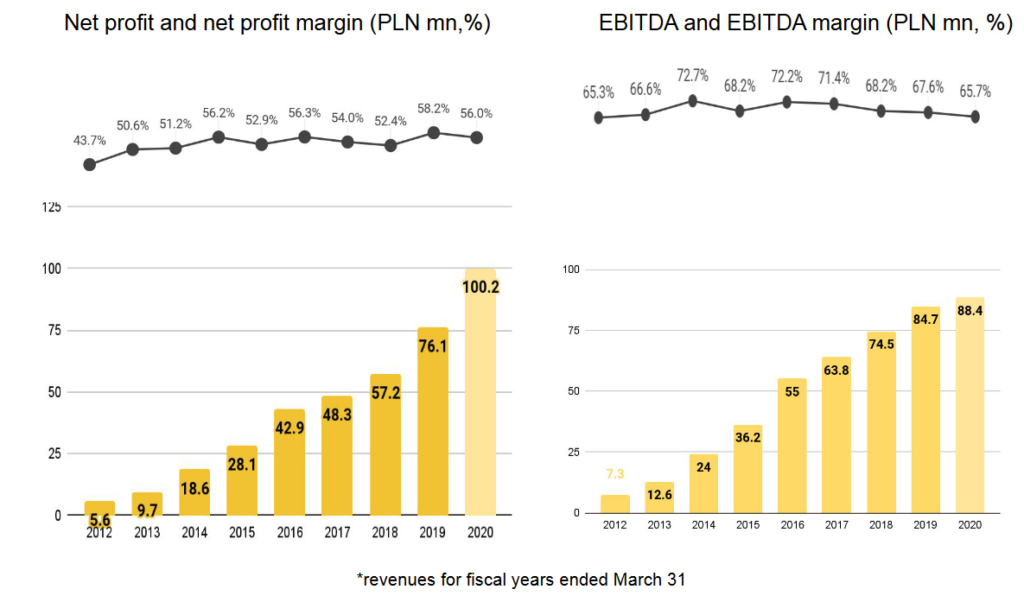

- Unglaubliche Profitabilität: mehr als die Hälfte des Umsatzes bleiben als NETTO-Gewinn hängen.

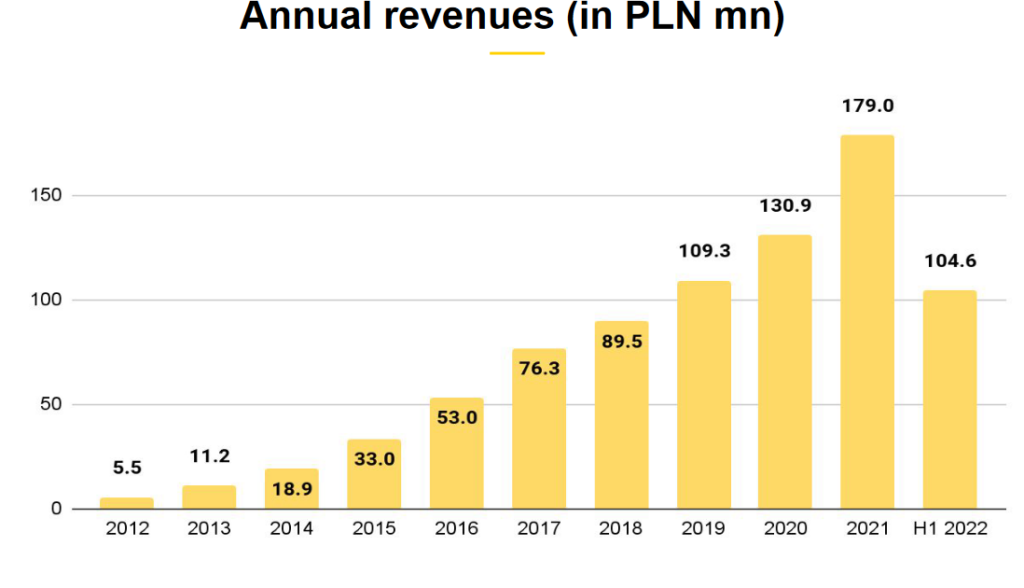

- historisch sehr gutes Wachstum:

- dazu 3% Dividendenrendite, was man sonst eher bei durchschnittlich guten, kaum wachsenden Unternehmen findet

Ok, das sieht also prinzipiell spannnend aus. So spannend dass ich mit der folgenden Überlegung direkt eine kleine (1%) Position gekauft habe. Die Dividendenrendite von 3% sollte das Unternehmen langfristig ohne Probleme halten können und vermutlich steigern. Wenn das Wachstum der Vergangenheit nur annähernd wieder erreicht wird, dann wird diese in wenigen Jahren bereits auf über 5% steigen. Wenn Livechat es schaffen könnte, einige der neuen Produkte auf eine ähnliche Größe zu bringen wie das Kernprodukt Live Chat, dann wäre das ein erstklassiges Unternehmen mit herausragender Qualität und niedriger Bewertung, dass sich im Kurs noch vervielfachen kann, da sich in dem Fall auch die Gewinne vervielfachen könnten.

Livechat Software weiterlesen