Wie ich neulich hier geschrieben habe, möchte ich mehr über die Analyse und Bewertung von Bankaktien lernen. Banken sind wichtige und profitable Bestandteile der Wirtschaft, allerdings völlig anders zu bewerten als Dienstleistungs- oder Industrieunternehmen. Aktuell sind Banken in einer angespannten Lage: nachdem die gelockerte Regulierung die Finanzkrise begünstigte, wird sie nun wieder verschärft. Insbesondere müssen Banken nun mehr Eigenkapital vorhalten um einen Kredit zu geben. Dadurch werden sie weniger profitabel. Gleichzeitig sind ihre Aktien (gemessen am Buchwert) allgemein äußerst günstig und könnten großartige Anlagemöglichkeiten bieten.

Auch in anderen Blogs wurde schon über Bankenanalyse geschrieben. Ich verweise zum Beispiel auf Motley Fool, Oddballstocks oder ValueAndOpportunity, die sich mit dem Thema auseinandergesetzt haben. Interessant sind auch die sehr guten Wikipedia-Artikel zu Bankbilanzen.

Das Geschäft von Banken

Banken haben sich ursprünglich aus den mittelalterlichen Geldwechslern in Italien entwickelt. Diese Wechsler (deren Stände zu Beginn einfach eine Bank auf der Straße waren, daher der Name) eröffneten um Teil Filialen in verschiedenen Städten (Florenz, Rom, Venedig…) und boten den Kaufleuten irgendwann an ihr Geld zu verwahren und in einer beliebigen Filiale abheben zu können. Gegen eine gewisse Gebühr natürlich. In Zeiten unsicherer Straßen voller Räuber ein enormer Vorteil, der sich bald durchsetzte. Da die Kaufleute ihr Edelmetall schließlich großteils den Geldwechslern/frühen Banken anvertraut hatten, verfügten die stets und in allen Filialen über eine große Liquidität. Einer kam dann auf die Idee, einen Teil davon zu verleihen, denn auch damals hatten einzelne Bürger gerne mal Liquiditätsengpässe. Dieser Verleih fremder Gelder war neu (eigenes Geld wurde schon in der Antike gegen Zins verliehen) und brachte ungeahnte Profite ein, noch heute sind die Medici-Dynastie oder die Fugger für ihren Reichtum und sogar politischen Einfluss auf die damaligen Kaiser berühmt. Weitere Finanzerfindungen (wie Aktien und Anleihen, Geldnoten/Zentralbanken) erweiterten das Angebot weiter, doch im wesentlichen steht das Geschäftsmodell der Banken seit dem Mittelalter auf der gleichen Säule.

Banken sind der volkswirtschaftliche Übertragungsmechanismus für Geld. Banken verwahren Geld und können es auf andere Personen übertragen. Die größten Profite machen sie aber dadurch, dass sie das bei ihnen angelegte Geld weiter verleihen und darauf hohe Zinsen zahlen. Durch die Kreditvergabe sind sie es sogar, die letztendlich Geld schöpfen. Dabei haften Banken für alle Risiken selbst, vereinnahmen aber die Zinsprämie für sich. Dadurch haben Banken die höchste Expertise in der Bewertung von Kreditrisiken. Diese Expertise macht sie für eine moderne Volkswirtschaft unverzichtbar.

Gleichzeitig spielt die sogenannte Fristentransformation eine wesentliche Rolle für Banken. Einlagen der Kunden sind kurzfristig abrufbares Kapital, was daher in aller Regel wenig Zinsen kostet. Dagegen sind viele vergebene Bankkredite sehr langfristig und haben daher hohe Zinsen. Das liegt auch an den Bedürfnissen von Sparern und Kreditnehmern: Der Kreditnehmer braucht viel Zeit, um die Rückzahlung zu stemmen. Der Sparer will aber in der Regel schnell auf sein Geld zugreifen können. So wichtig dieser Mechanismus ist, birgt er doch eine erhebliche Gefahr. Sollten alle Sparer gleichzeitig ihre Guthaben auszahlen wollen, geht die Bank in die Insolvenz (Bank-Run). Deshalb garantiert inzwischen der Staat zumindest für die kleinen Einlagen der Normalbürger, im Gegenzug regelt er die Mindestkapitalanforderungen der Banken sehr genau um Risiken zu begrenzen.

Weitere wichtige Standbeine der Banken sind inzwischen die Vermögensverwaltung und -Beratung und das Kapitalmarktgeschäft (organisieren von Anleihe- und Aktienemissionen gegen Provision, Verkauf von Finanzprodukten wie Optionen und Derivaten). Gerade das Kapitalmarktgeschäft/Investmentbanking ist dabei sehr in Verruf gekommen. Über Derivate wurden in dem Bereich oft genug unvorteilhafte Finanzgeschäfte geboten, gefährlich hohe Summen riskiert oder dem Kunden heimlich Risiken untergeschoben. Zur Absicherung von Preisen und Währungsrisiken und zur Kapitalaufnahme von großen Unternehmen und Staaten ist dieser Bereich aber trotz allem auch realwirtschaftlich unverzichtbar.

Risiken von Banken

Die Beschreibung des Geschäfts lässt es bereits anklingen: Banken haften dafür, dass sie fremdes Geld verleihen. Im Fall von Insolvenzen verlieren sie daher enorm viel, wenn alles gut geht gewinnen sie trotzdem nur die vereinbarten Zinsen. Viele Investoren halten sich wegen der damit verbundenen Gefahr prinzipiell von Aktien fern. Ihre Bilanzen seien eine undurchsichtige Black-Box, die Risiken extern nicht bewertbar, Sicherheit des eingesetzten Kapitals daher nicht gewährleistet. Bedenkt man, dass die Eigenkapitalquote von Banken normalerweise im unteren einstelligen Bereich liegt, wird die Wichtigkeit von Risikoaversion klar.

Das Hauptrisiko einer Bank ist, dass sie schlechte Kredite vergibt. Diese führen dann nicht sofort zu einem Ausfall, sondern häufig erst nach vielen Jahren. Bis dahin erkennt man als Externer nicht, dass es Probleme geben könnte. Treten die allerersten Kreditprobleme zu Tage, dann ist es mitunter schon zu spät – wenn die Bank zu lose Richtlinien hatte um Kredite zu vergeben, dann vermutlich über einen längeren Zeitraum. Genauso kann eine Wirtschaftskrise wie momentan in Schwellenländern den gesamten Bankensektor an den Rand des Zusammenbruchs bringen.

Daneben gibt es natürlich noch das gleiche Risiko wie bei Industrieunternehmen: schlechte Führung und das Verpulvern von Geld für teure Übernahmen können Kapital vernichten oder die Rendite sehr schmälern. Ineffiziente Verwaltung oder zu hohe Löhne lassen für den Aktionär am Ende ebenfalls nichts übrig.

Ein besonderes Risiko tragen Banken mit einem hohen Anteil an Eigenhandel, Derivaten etc. Dies sind normalerweise gerade die Investmentbanken, auch wenn das für das eigentliche Investmentbanking nicht unbedingt nötig sein muss. Hier gab es in der Vergangenheit immer wieder krasse Fehler: Illegale Geschäfte, die mit Milliardenstrafen geahndet werden, ein stark Kapitalmarktabhängiges Geschäft oder Trader, die durch ein Vertippen bei der Kommastelle Millionen oder gar Milliarden verlieren.

Ich verstehe jeden, der diese Banken daher aus Prinzip vermeidet und nur in die eigentlichen Kreditinstitute investieren will. Zudem haben Investmentbanken das Problem, dass häufig die Gewinne zu großen Teilen als Boni an die Trader ausgeschüttet werden, die Verluste aber die Bank trägt.

Wie man die Risiken im Eigenhandel einschätzen kann oder soll weiß ich tatsächlich auch nicht. Die eigesetzten mathematischen Modelle dafür sind meines Erachtens eher unbrauchbar, weil sie auf falschen Annahmen beruhen. (Zufällige Preisbewegungen, gleichbleibende Korrelationen, liquide Märkte etc). Ich persönlich werde daher zunächst versuchen, mich auf Banken im traditionellen Bereich der Einlagenverwaltung, Zahlungsabwicklung, Kreditvergabe und Vermögensverwaltung zu beschäftigen. Investmentbanken haben leider tatsächlich kaum quantifizierbare Risiken, zudem kassieren die sehr gut bezahlten Investmentbanker einen Großteil der Extragewinne, während die Aktionäre voll für Verluste haften müssen.

Gehen wir also von einer ganz traditionellen Bank aus.

Was ist bei Banken wichtig?

Als allererster Punkt: Sicherheit des Kapitals und daher wenig Kreditausfälle. Das Kreditgeschäft unterscheidet sich von dem, was die meisten anderen Industrien tun insofern, dass Profite sofort anfallen, eventuelle Verluste aus schlechten Geschäften aber womöglich erst wesentlich später. Das aktuelle Kreditbuch kann man natürlich nicht einsehen, im besten Fall veröffentlicht die Bank möglichst genaue Informationen über die Streuung der Kredite und die Ratings und evtl Beleihungswerte etc.

Gut ist natürlich, wenn alle Schuldner ihre Kredite zurückzahlen können – sobald einer das nicht kann, spricht man vom Ausfall des Kredits.

Noch aussagekräftiger als eine geringe Zahl von Kreditausfällen ist womöglich deren Tendenz: Wenn eine Bank deutlich steigende Anteile an Problemkrediten oder Rückstellungen für Kreditausfälle hat, dann ist es ein klares Warnsignal. Möglicherweise wurden die Standards für Kreditvergabe einige Jahre zuvor gelockert – dann ist es möglich, dass die Anzahl der Ausfälle immer weiter zunimmt. Von solchen Banken sollte man sich daher unbedingt fernhalten, falls man nicht spezielles Wissen dazu hat.

Als zweiter Punkt: Operative Effizienz. Kredite und Finanzdienstleistungen sind für den Kunden im Prinzip gleich viel Wert. Daher kann eine Bank kaum durch bessere Reputation an dieser Stelle höhere Preise verlangen. Die beste Art und Weise eine gute Performance zu erzielen liegt daher in Kostendisziplin. Hier unterscheiden sich Banken nicht von anderen Unternehmen mit homogenen Gütern im Angebot. Später mehr dazu, wie man die operative Effizinez messen kann.

Als dritter Punkt: Geringe Finanzierungskosten (funding costs). Wenn Kredite für den Kunden als homogene Güter erscheinen und hier keine Preissetzungsmacht besteht, dann sind die Finanzierungskosten quasi der Preis für den Rohstoff. Genauso wie eine Shell nichts am Ölpreis, wohl aber viel an ihren eigenen Produktionskosten beeinflussen kann, können Banken kaum den Marktzins, wohl aber ihre Fremdkapitalkosten beeinflussen. Im wesentlichen ist hier die Frage, worüber sich eine Bank finanziert. Es gibt Banken, die sich stark am Geldmarkt finanzieren. Diese sind dann entsprechend stark von diesen kurzfristigen Zinsen abhängig, die sich schnell ändern können. Andere Banken haben dagegen eine breite Basis an Einlagen von Kunden (z.B. Sparkassen). Diese bringen langfristig deutlich niedrigere Finanzierungskosten, da Kunden in der Regel weit weniger als den Geldmarktzins auf ihre Einlagen erhalten. Eine Quelle günstigen Kapitals zu haben ist für Banken daher so wichtig, wie für Rohstoffunternehmen Schürfrechte an einem günstig ausbeutbaren Rohstoffvorkommen.

Wichtige Kennzahlen

Das schöne ist: für alle diese wichtigen Punkte gibt es spezifische Kennzahlen.

Sicherheit/Qualität der Kredite

Eine wichtige Kennzahl hier ist der “Anteil Notleidender Kredite” (Non Performing Loans/NPL) an den gesamten Krediten. Dies sind Kredite, deren Raten seit mehr als 90 Tagen überfällig sind. Ein hoher Anteil von notleidenden Krediten, insbesondere im Vergleich mit ähnlichen Wettbewerbern, ist ein Zeichen für zu laxe Kreditvergabe der Bank. Ein steigender Anteil sogar noch mehr.

Ein NPL ist noch nicht abgeschrieben. Aber es ist unwahrscheinlich, dass er vollständig zurückgezahlt wird. Normalerweise sollte die Bank aber selbst im Insolvenzfall zumindest einen Teil über Pfändung, Klage oder notfalls Insolvenzmasseverwertung wiederbekommen.

Der Anteil Notleidender Kredite wird berechnet als Kreditvolumen notleidender Kredite / gesamtes Kreditvolumen.

Eine weitere wichtige Kennzahl, die man leider nicht unbedingt bei jeder Bank findet oder vom Geschäftsmodell her vergleichen kann, ist bei der Kreditvergabe der Beleihungsauslauf (Anteil des Kredites am geschätzten Beleihungswert der Kreditsicherheit) bzw im englischen LtV (Loan to Value) genannt. Bei der Aareal, deren Zahlen ich am ehesten verfolgt habe, ist dieser Wert bei 90% der Kredite unter 60%. Das heißt, dass im Fall eines Zahlungsausfalls und der entsprechend folgenden Verwertung durch die Bank diese ihr Geld auch wieder sieht, wenn sie das Objekt nur zu 60% des geschätzten Wertes los wird.

Der Vorteil dieser Kennzahl ist, dass sie schon vor möglicherweise auftretenden Kreditausfällen einen Anhaltspunkt über deren Gefährlichkeit gibt.

Hier ist natürlich ein möglichst niedriger Wert wichtig – je niedriger, desto weniger Verlust macht die Bank bei Ausfall eines Schuldners. Je nach dem Bereich,auf den die jeweilige Bank spezialisert ist, kann die Quote sich aber unterscheiden oder unterschiedliche Risiken bergen. Ich würde zum Beispiel davon ausgehen, dass ein vermietetes Wohnhaus in München bei geicher Beleihung ein geringeres Risiko aufweist als eines in Boomregionen wie Dubai. Auch ist es schwierig, Unternehmenskredite nach diesen Maßstäben zu bewerten. Zum Glück schlüsseln die Banken ihre Kreditvergabe nach Kundengruppen und Regionen auf, so dass man seine Meinung da teilweise in die Bewertung einfließen lassen kann. Problematisch ist hier am ehesten, dass Verkehrswerte in verschiedenen Banken unterschiedlich geschätzt werden könnten – was zu unterschiedlichen Kennzahlen führen würde.

Als vielleicht wichtigste Kennzahl bezüglich des Risikos gilt die der tatsächlichen Kreditrückstellungen (englisch: Loan Loss Provision, LLP), die das Verlustrisko bei den Notleidenden Krediten mit den Beleihungswerten kombiniert. Hier schätzt die Bank selbst, wie viel Verlust ihr bei den momentan vergebenen Krediten droht. Konkret berechnet sie, sobald Hinweise auf schlechte Zahlungsfähigkeit (ausgefallene Raten etc) vorliegen, wie viel sie aus diesen Krediten letztendlich noch an Cashflow erwarten kann. Die Differenz zu den eigentlich vereinbarten Kreditrückzahlungen wird erstmal als Verlust in die Kreditrückstelungen gebucht. Kann der Schuldner doch zahlen oder wird die Sicherheit zu einem guten Preis verkauft, werden die Rückstellungen dafür aufgelöst. Stellt sich eine Forderung als uneinbringbar dar, muss sie abgeschrieben werden.

Gerade in wirtschaftlichen Krisen kann es passieren, dass die Kreditrückstellungen sehr plötzlich nach oben schnellen. Sollte sich die Krise schnell beruhigen, können aber über die Auflösung von Rückstellungen sehr plötzlich wieder hohe Gewinne anfallen. Gegebenenfalls macht es Sinn, die Banken in Krisenregionen genau dann anzuschauen wenn sie beginnen Kreditrückstellungen wieder aufzulösen und dabei gute Auflösungsgewinne erzielen.

Auch die Kreditrückstellungen kann man in ihrem prozentualen Anteil am gesamten Kreditvolumen messen. Man möchte hier natürlich möglichst geringe Werte sehen.

In den Bankbilanzen findet man als etwas weichere Hinweise mitunter Aussagen zu der Politik bei Risiken im Geschäft. Ich habe keine Studie dazu gefunden, ob Banken die viel über Risikovorsorge und wählerische Kreditvergabe schreiben auch gute Kreditbücher haben. Ich halte es aber für plausibel, dass innerhalb von Banken eine gewisse Kultur der großen oder kleinen Risikoscheu herrscht, und dass solche Aussagen ein Spiegel dieser Kultur sind.

Streuung von Kreditrisiken: Wenn alles an wenigen Großkrediten hängt, kann ein einzelner ausfallender Kredit eine ganze Bank zerstören. In Deutschland war das ein großes Problem in der Bankenkrise 1931, so dass bei uns sogar das Gesetz eine gewisse Streuung vorschreibt.

Zur Zusammensetzung des Kreditportfolios (der sonstiger Wertpapiere) sollte es Statistiken und Grafiken geben, eventuell kann man dafür auch die Präsentationen der Banken auf der IR-Seite anschauen (nicht alles findet man im GB). Ich halte für große Banken eine gute Streuung über Branchen und Regionen für erstrebenswert. Konzentrieren sich viele Anlagen auf einen Bereich, der eigentlich nicht Kernbereich der Bank ist, würde ich hier vorsichtig werden. Auch Ratings der Schuldner gibt es mitunter, allerdings sollte man bedenken dass 2007 auch zu 90% beliehene Hypotheken an schwarze Arbeitslose in den USA mit Bestnote gerated wurden. Bei Krediten ist es kaum möglich bis ins letzte Detail hineinzuschauen.

Als letztes kann hier die Zinsbindung und der Anteil der langfristigen und kurzfristigen Refinanzierung bzw langfristigen und kurzfristigen Kredite eine Rolle spielen. In der Finanzkrise sind einige Banken, die sich fast nur kurzfristig finanziert hatten, in arge Probleme geraten als die Refinanzierung plötzlich teurer wurde. Gerade bei fallenden Zinsen kann das sehr gute Gewinne abwerfen, allerdings sollte man aktuell nicht von wesentlich tiefer fallenden Zinsen ausgehen. Es ist also gut, wenn langfristig ausgereichte Kredite auch eher langfristig refinanziert sind.

Kapitalsituation und Kapitaleffizienz

Wie bei allen anderen Unternehmen auch ist die Kapitalsituation, insbesondere die Eigenkapitalquote, von entscheidender Bedeutung. Wie überall anders sichert eine gewisse Eigenkapitalquote die Fremdkapitalgeber vor Verlusten ab, ohne Eigenkapital droht die Insolvenz. Banken haben wegen ihrer vielen Kredite oft Eigenkapitalquoten im niedrigen einstelligen Bereich. Darüber hinaus ist das regulatorische “Eigenkapital” aber von entscheidender Bedeutung. Vom bilanziellen Eigenkapital kann dieses ein gutes Stück abweichen. Firmenwerte, die bei manchen Unternehmen ja einen Großteil des Eigenkapitals ausmachen können, werden hier beispielsweise abgezogen.

Banken sind hochgradig vom Staat reguliert, und daher gezwungen bestimmte Kapitalanforderungen zu erfüllen (In Deutschland laut Wikipedia seit 1934, was eine Reaktion auf die Bankenrise Anfang der 30er war). Diese existieren zum Schutz der Fremdkapitalgeber, zum Beispiel anderer Banken, um ein Zusammenbrechen des Bankensystems im Fall der Schieflage einzelner Banken zu verhindern.

Das aktuelle Regelwerk wird in der Regel mit Basel III bezeichnet und durch die europäische Verordnung “Capital Requirements Regulation” umgesetzt. Die Kapitalanforderungen sollen dabei von 8% auf bis zu 13% steigen. Hierin sind Kapitalpuffer enthalten, deren Unterschreitung zwar nicht den Entzug der Banklizenz, aber immerhin eine Ausschüttungssperre für Boni, Dividenden u.ä. erzwingt. Um die Kennzahlen zu verstehen, müssen wir uns aber zunächst mit ihrer Definition beschäftigen!

Entscheidend ist dabei, dass die Institute durch die Kapitalanforderungen in der Größe ihrer Aktiva beschränkt werden und nur bis zu einer gewissen Grenze Kredite vergeben dürfen. Folglich ist das (regulatorisch angerechnete) harte Kernkapital die für die Banken eigentlich wichtige Größe.

Das harte Kernkapital besteht demnach aus dem bei der Aktienausgabe gezeichneten Kapital + Kapitalrücklagen + einbehaltene Gewinne. Davon werden nun noch z.B. immaterialle Vermögenswerte, ertragsabhängige latente Steuern, bestimmte “synthetische Produkte”… abgezogen.

Nun gibt es noch zusätzliches Kernkapital (etwa Wandelanleihen, die die Bank bei Unterschreiten bestimmter Kapitalquoten nicht bedienen muss und in hartes Kernkapital umwandelt – “Coco-Bonds”) und Ergänzungskapital (vor allem nachrangige Darlehen).

Viele regulatorische/gesetzliche Anforderungen an die Bankbilanzen beziehen sich aber auf Anteile von Kapital gegenüber risikogewichteten Aktiva. In der Banksprache hört man oft von Begriffen wie Tier1-Kernkapital, Tier2-Ergänzungskapital,… in diesem Zusamenhang. Was verbirgt sich hinter diesen Begriffen?

Tier ist ein englisches Wort, das man am ehesten mit Schicht übersetzen kann (also ist nicht das haarige krabbelnde Ding gemeint^^). Es gibt nach den aufsichtsrechtlichen Maßstäben mehrere Schichten von Kapitalanforderungen, die nach und nach schwächer werden. Tier-1-Kapital ist im deutschen einfach das oben beschriebene Kernkapital des Kreditinstituts. Tier-2-Kapital ist das sogenannte Ergänzungskapital, das etwa Neubewertungsrücklagen oder Kapitalinstrumente wie Genusscheine enthalten kann. Unser Finanzministerium fasst es schön zusammen:

Die Kapitalinstrumente des Ergänzungskapitals müssen dem Kreditinstitut nicht dauerhaft, aber mindestens für fünf Jahre zur Verfügung stehen und für den Fall der Insolvenz des Kreditinstituts nur nachranging rückzahlbar sein.

Tier1 und Tier2 sind also nur die englischen Begriffe für regulatorische Kapitalvorgaben. Wichtig sind diese Begriffe natürlich für die geforderten Quoten. Diese in obiger Grafik angeführten Quoten werden dabei nicht mit der ganzen Bilanzsumme berechnet, sondern nur mit den “Risikogewichteten Aktiva” .

Risikogewichtete Aktiva funktionieren folgendermaßen: die Banken müssen streng klassifizieren in welche Kategorie ihre Aktiva, also in der Regel gegebene Kredite und gehaltene Wertpapiere, fallen. Für verschiedene Kategorien gibt es verschiedene Risikogewichte, die mit dem Wert der Position multipliziert werden. Zum Beispiel sind hochklassige Staatsanleihen offiziell mit “keinem” Risiko verbunden und tragen Risikogewicht 0 (ein Schelm wer böses dabei denkt…). De Facto müssen Banken Staatsanleihen also nicht mit Eigenkapital unterlegen – gerade deshalb sind die Renditen der Staatsanleihen ähnlich den EZB-Einlagensätze inzwischen weitgehend negativ.

Selbst für die besten AAA gerateten Unternehmen gilt dagegen ein Risikogewicht von mindestens 20% – für ungeratete oder schlechte dagegen volle 100% oder noch weit mehr.

Dadurch sind die Werte für aufsichtsrechtliche Kapitalquoten vom Aktionär nicht unabhängig prüfbar – wir müssen uns also ganz auf die durch die Bankenaufsicht geprüften Bankenzahlen verlassen.

Ich hoffe, es ist in diesem komplizierten Feld ein wenig klarer geworden, was die Bedeutung der verschiedenen Kapitalkennziffern ist und was diese ausmacht. Wichtig ist: diese Kennziffern dürfen nicht unterschritten werden, sonst droht eine Kapitalerhöhung oder Abwicklung der Bank. Die Bank kann aber auch ihre Risikogewichteten Aktiva zurückfahren, wodurch sich ihre Kapitalquoten automatisch erhöhen. (Oder wie in der Finanzkrise gern gemacht die riskanten Assets in eine Bad Bank auslagern).

Als Investor sollte man daher darauf achten, dass die Bank einen möglichst großen Abstand zu den Mindestanforderungen haben. Je mehr Kapital, desto besser. Lieber eine leicht überkapitalisierte Bank als eine die beim ersten Problem von den Aufsichtsbehörden zum Dividendenstopp oder einer Kapitalerhöhung gezwungen werden kann.

Operative Effizienz

Banken sind ganz normale Unternehmen, und haben die Probleme ganz normaler Unternehmen. Insbesondere gehört zu diesen Problemen der mehr oder weniger effiziente Umgang mit Ressourcen und die Effizienz der Verwaltung.

Bei Industrieunternehmen kann man oft schon über die operative Umsatzmarge erkennen, ob das Unternehmen einigermaßen weit von der Verlustschwelle entfernt ist oder ob es nur mit Mühe seine Preise durchsetzen kann. Man kann analysieren wie viel Geld prozentual in die Verwaltung geht, in die Werbung, Forschung und letztendlich als Gewinn hängen bleibt. Etwas ähnliches gibt es auch für Banken: Das ist hier das “Aufwand-Ertrag-Verhältnis” bzw. meist wird das englische “Cost-Income-Ratio (CIR)” verwendet. In gewisser Weise ist das CIR die Umsatzrendite der Banken – am besten sollte die schön hoch sein.

Das CIR lässt sich sehr einfach berechnen: man teilt den Posten Verwaltungsaufwand durch den Posten Gesamteinahmen.

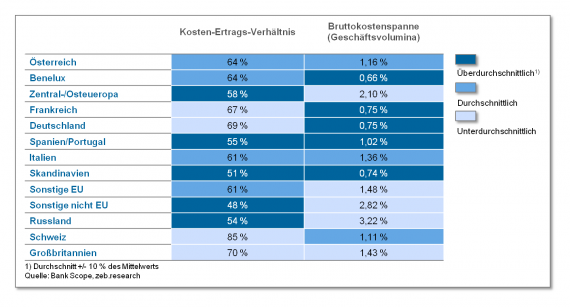

Es gilt als die zentrale Kennziffer um zu bestimmen wie effizient die Verwaltung einer Bank arbeitet. Deutsche Banken liegen wohl oft im Bereich 0,6 – 0,7 , wobei traditionell die Sparkassen hier eher besser als die Geschäftsbanken abschneiden. Zumindest sagen das die Zahlen der OECD für den Zeitraum bis 2009 , hier zu finden für Statistikliebhaber.

In einigen Ländern liegt hier aber auch schon der Durchschnitt unter 0,5, wie die in diesem Artikel geklaute Statistik zeigt:

Natürlich ist es wie bei der Umsatzrendite nicht möglich eine Bank allein an dieser Kennzahl zu messen. Hat man es mit dem Vergleich einigermaßen ähnlicher Banken zu tun, ist diese aber ein klarer Indikator für effizientes oder ineffizientes Arbeiten der Bank.

Andere Faktoren, wenn auch weniger wichtig, sind der Anteil an Personalkosten, an sonstigen Kosten, Ertrag/Mitarbeiter oder was man sich sonst ausdenken mag. Aber am Ende gilt wie in jedem Unternehmen: Das effizienteste Unternehmen mit der meisten Preismacht wird das sein, das von seinem Umsatz am meisten einbehalten kann.

Refinanzierungskosten

Vergleicht man Banken mit Grundstoffunternehmen (denn sie bieten ja relativ homogene Güter an) wären die Refinanzierungskosten der Banken analog zu den Materialkosten. Die Refinanzierungskosten von Banken können sich durchaus deutlich unterscheiden, denn es gibt verschiedene Grundprinzipien der Refinanzierung. Einige Banken finanzieren sich vorwiegend über niedrig verzinste Einlagen (Sparkassen und Volksbanken zum Beispiel). Einige andere Banken finanzieren sich vor allem am Geldmarkt, oder über Pfandbriefe, oder Anleihen, oder oder…

In Deutschland ist ein großer Wettbewerbsvorteil der Sparkassen, dass sie sowohl eine sehr breite Kundenbasis haben (Skaleneffekte -> niedrigeres cost-income-ratio möglich) und dass sie von diesen Kunden die Einlagen fast umsonst bekommen. Und das sogar, wenn andere Banken wesentlich höhere Zinsen bieten – Kunden sind nun mal träge undwechseln wegen der paar Euro selten die Bank. Andere Banken wie Aareal oder Deutsche Pfandbriefbank finanzieren sich stark über Pfandbriefe(eine deutsche Spezialität: Pfandbriefe gelten als sehr sicher, denn sind mit erstklassigen Immobilien besichert. Erst kürzlich hat die Berlin Hyp als erste Bank sich selbst mit negativen Zinsen finanziert – mittels eines Pfandbriefes!)

Wer niedrige Refinanzierungskosten und seine eigenen Verwaltungskosten halbwegs im Griff hat, der kann höhere Gewinne über eine wesentlich höhere Kreditmarge für sich vereinnahmen. Oder sich zumindest auf die sichereren (mit kleineren Margen versehenen) Kreditgeschäfte fokussieren und riskantere Ausleihungen den anderen überlassen.

Die durchschnittlichen Refinanzierungskosten kann man sehr leicht berechnen. In jeder Bilanz werden die aufgenommenen Mittel aufgeführt. In der Gewinn- und Verlustrechnung die Kosten für Finanzierung. Die Finanzierungskosten geteilt durch die aufgenommenen Mittel ergeben den Zinssatz den die Bank gerade durchschnittlich bezahlt.

Die Finanzierungskosten haben übrigens einen interessanten Nebeneffekt: Sie machen es umso wichtiger, dass die Bank am Markt ein gewisses Vertrauen genießt. Fällt dieses weg, so muss die Bank (die vermutlich eh schon Probleme hat) sich auch noch mit steigenden Finanzierungskosten plagen und geht womöglich insolvent…

Weitere Kennzahlen

Es gibt für die Bankenanalyse natürlich noch weitere Kennzahlen. Man kann Bücher darüber schreiben und Vorlesungen darüber halten.

Die Risiken einzuschätzen ist bei Banken immer schwieriger und muss noch konsequenter gemacht werden als bei anderen Unternehmen. Um die operative Stärke oder Schwäche einzuschätzen gibt es aber noch mehr Anhaltspunkte.

- Zinsmarge: Das ist der Unterschied zwischen den Zinsen die die Bank erhält, und denen die sie selbst zahlt. Je nach Risikoklasse der Kredite kann diese sich aber auch bei gleich guten Banken stark unterscheiden, daher wäre ich mit Vergleichen zwischen Banken hier vorsichtig. Interessant kann aber sein, wie sich die Nettozinsmarge im Zeitverlauf ändert.

- Gesamtkapitalrendite und Eigenkapitalrendite: Wie bei allen Unternehmen möchte ich als Investor irgendwann mein Geld zurück erhalten. Dafür sind hohe Kapitalrenditen wichtig. Da unterscheiden sich Banken nur wenig von anderen Unternehmen, außer dass die Gesamtkapitalrendite wegen des hohen Fremdkapitalhebels sehr niedrig ist.

- Kreditwachstum & Margenwachstum: Auch hier ist es wie überall: als Investor freut man sich über hohe nachhaltige Wachstumsraten. Allerdings muss man auch besonders gut aufpassen, dass sie tatsächlich nachhaltig sind – und nicht einfach nur mehr Kredite ausgegeben werden (was das Risiko erhöht) ohne im gleichen Maß das Eigenkapital ausbauen zu können.

- Dividendenrendite: Es ist ein gutes Zeichen, wenn eine Bank so viel überschüssiges Kapital generiert, dass sie den Aktionären etwas davon zurückgeben kann. Einige Banken haben in der aktuellen Bewertungssituation außerordentlich hohe Dividendenrenditen.

- Kurs-Buchwert-Verhältnis: Eine der wichtigsten Kennzahlen, denn wie oben argumentiert ist Eigenkapital entscheidend, um als riskant geltende Geschäfte in die Bücher nehmen zu dürfen. Da Eigenkapital zur betriebsnotwendigen Grundausstattung einer Bank gehört und die Geschäfte maßgeblich bestimmt, ist der Buchwert ein sehr guter Indikator für einen guten oder eher schlechten Preis.

Es gibt noch viele mehr, aber der Artikel ist vermutlich ohehin schon der längste den ich hier je geschrieben habe…

Fazit

Die Risiken von Banken sind komplex, die Effizienz und die Kosten sind aber auch ein wesentlicher Werttreiber und gut zu vergleichen. Meidet man konsequent Risiken, dann sollte es möglich sein mit einer Investition in die stärksten Banken (die zum Beispiel über hohe billige Einlagen einen dauerhaften Wettbewerbsvorteil haben oder die ein besonders niedriges CIR haben) den Markt deutlich zu schlagen. Historisch gesehen und gemessen am Buchwert ist der europäische Bankensektor ziemlich günstig. Ich werde mich also weiter umschauen, wo ich interessante Banken entdecke und wie angekündigt versuchen, zumindest einige Banken anhand ihrer Kennzahlen zu vergleichen.

Wer dazu weitergehende Links und Kommentare hat oder Kennzahlen vermisst: immer her damit in die Kommentare. Ich bin am lernen und nehme gerne alles auf was ihr so findet!

Danke für die Zusammenfassung. Ich habe früher wegen niedriger KBVs auch geglaubt unbedingt in Banken investieren zu müssen. Heute ist nur noch ein Investment übrig – Bank of America mit Stützung auf die Investmentthesen von Bruce Berkowitz und Warren Buffett.

Du sprichst hier viele von den Dingen an, die mich dazu veranlasst haben, Banken nicht mehr auf eigene Faust zu analysieren, sondern eben nur dann, wenn ein anderer kompetenter Investor auch dabei ist.

Neben Buffett halte ich z.B. eben auch Berkowitz für kompetent (ehrlich gesagt sind das bisher die beiden einzigen denen ich da wirklich vertraue): Ich kann mich erinnern, dass Berkowitz für Bank of America damals Heerscharen von Analysten angestellt hat, um ihm bei der Analyse zu helfen… das macht für mich als kleinen Privat-Investor keinen Sinn.

Wenn ich dir einen Hinweis geben darf: Wells Fargo kann wohl als eine der besten Banken der Welt bezeichnet werden. Fang damit an. Schau dir alte Thesen von Buffett/Berkowitz an, und versuche zu verstehen, warum Wells Fargo so gut ist. Ein Teil kommt wohl vom Filialnetz im Westen der USA. Ähnlich wie hier von dir beschrieben mit den Sparkassen in Deutschland – ‘man’ geht einfach dorthin. Die Einlagen sind a) relativ günstig (niedrige Refinanzierung) und b) sind die Einlagen pro Filiale sehr hoch, was zusammen mit c) Cross-Selling von Finanzprodukten zu d) der hohen operativen Effizienz (niedrige Kostenquote) führt. Dazu ist das Management eher konservativ in der Kreditvergabe. Ich fand auch die Geschäftsberichte von Wells Fargo immer die angenehmsten zum Lesen. Die Aktie ist mir momentan zwar zu teuer, aber ich glaube die Bank ist ein gutes Role-Model um zu verstehen, wie eine wirklich gute Bank aussieht.

Eine andere Bank, mit der ich etwas liebäugle ist die Canadian Western Bank, die aufgrund der Rohstoffpreise ebenfalls unter Druck ist (Kanada ist ein Rohstoffland, das wirkt sich logischerweise auch auf das Bankgeschäft aus. Die Frage ist, wo der Boden für CWB ist…)

In Österreich ist vom operativen Standpunkt her gesehen beispielsweise die 3-Banken-Gruppe (Oberbank, BTV und BKS) einen Blick wert. Die sind allerdings wegen der Eigentumsverhältnisse ein No-go… (die drei Banken gehören sich mehr oder weniger selbst, mit minimalem Free-Float – eine typisch österreichische Missgeburt).

Investmentbanking ist mir auch zu kompliziert. Ich habe meine Deutsche Bank Aktien glücklicherweise schon vor längerer Zeit (irgendwo bei 30 herum) verkauft.

Tom

Danke für den umfangreichen Beitrag. Wirklich super!