Heute will ich meine neueste Aktie im Depot vorstellen: Funkwerk.

Funkwerk ist ein mittelständischer Betrieb aus Thüringen, der vor einigen Jahren erhebliche wirtschaftliche Probleme bekam, inzwischen aber einen erfolgreichen Turnaround hinter sich und deutlich Fahrt aufgenommen hat.

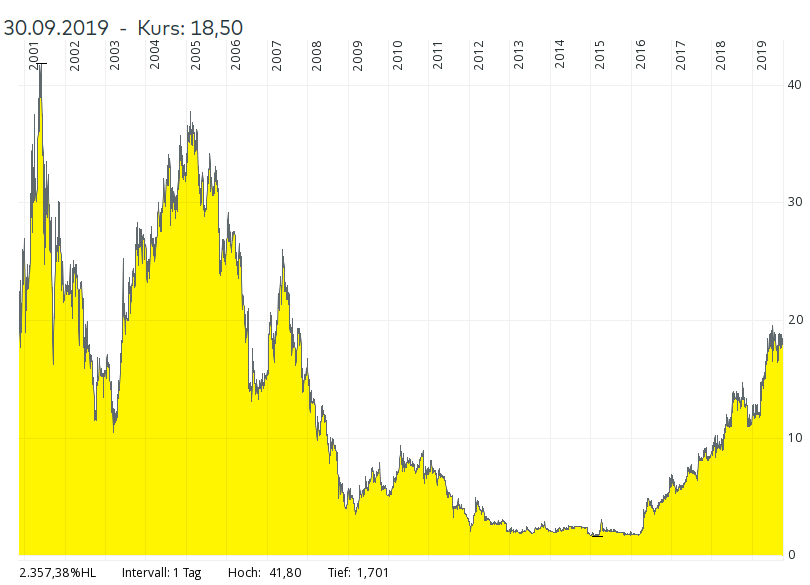

Der langfristige Chart zeigt das auch deutlich: Nach dem Börsengang im neuen Markt und darauffolgendem Hoch von über 40€ fiel der Kurs 2015 bis unter 2€. Man sieht aber auch, dass ich den schönen Anstieg des Turnarounds verpasst habe, anders als etwa Bloggerkollege Michael Kissig, der hier ein gutes Händchen hatte. Dennoch habe ich mir das Unternehmen genauer angesehen und gehe von weiterhin sehr großem Potential aus.

Geschäftsmodell

Funkwerk verkauft Lösungen für Zugfunk und -Kommunikation, Reisendeninformationen (das sind z.B. Bahnhofslautsprecher oder die digitalen Anzeigetafeln, die zeigen wann der nächste Zug kommt), und Videosysteme. Im Bereich GSM-R Zugfunksysteme (digitaler Zugfunk auf Basis einer GSM-Erweiterung) ist die Firma nach eigenen Angaben sogar Weltmarktführer. Gerade im Bereich Zugfunk wird aktuell die recht späte Digitalisierung vorangetrieben , z.B. mit dem EU-weit einheitlichen Standard ETCS (European Train Control System) zur elektronischen Zugsteuerung. Dieser wird nach und nach umgesetzt, und dadurch steigt die Nachfrage der Zughersteller nach entsprechenden Komponenten.

Auch insgesamt dürften die Investitionen in die Schiene (nach langer Durststrecke) wieder zunehmen – in Deutschland werden der Bahn über die kommenden Jahre erhebliche zusätzliche Mittel bereitgestellt und das als Klimaschutzmaßnahme verkauft. Natürlich, wer sich mal die Geschäftszahlen der DB angeschaut hat, weiß natürlich dass der Bund als Eigentümer aufgrund der finanziellen Lage im seit langem nicht besonders gut geführten Konzern einfach eine Kapitalspritze geben muss. (Würde es der Regierung ernsthaft um Klimaschutz gehen hätte sie sich die Subventionen für das Auto sparen können, nun ja.) Trotzdem sollte Funkwerk profitieren wenn der Investitionsstau der Bahn sich auflöst, und zugleich europaweit die (oft versteckten) Subventionen für den Flugverkehr unter Beschuss kommen. Zudem wird in vielen Teilen der Welt mit steigender Urbanisierung immer deutlicher, dass die Politik der autogerechten Städte in eine Sackgasse führt und mit der Bevölkerungsdichte in Metropolen nicht kompatibel ist – daher ist der Ausbau der S- oder U-Bahn in den Städten oft die einzige Methode um den innerstädtischen Verkehr in wachsenden Städten noch zu bewältigen.

Im Videosystembereich adressiert Funkwerk hingegen nicht nur Bahnkunden, sondern auch sonstige professionelle Anwender von Videoüberwachungssystemen. Auch dies ist ein strukturell wachsender Markt, der durch die Fortschritten in der Videoanalyse mit künstlicher Intelligenz (etwa Gesichtserkennung) neuen Schub bekommen könnte.

Insgesamt schätze ich, dass die Geschäftsbereiche von Funkwerk attraktiv sind: Da die Komponenten sicherheitskritisch sind, aber nicht die Hauptkosten eines Zuges ausmachen, spielt die Qualität eine wichtige Rolle -hoffentlich mehr als der Preis. Und da der Bahnverkehr in den meisten Ländern in öffentlicher Hand oder zumindest entsprechend reguliert ist, dürfte der Bereich recht unabhängig von der sonstigen Industriezyklik sein. Gerade jetzt wo in Deutschland eine Rezession zu beginnen droht ist das ein Vorteil.

Zahlen

Wie ihr wisst bin ich ein Verfechter eines an Fundamentaldaten und Kennzahlen orientierten Investierens – was bringt mir eine tolle Aktie, wenn sie total überbewertet ist?

Zum Glück ist Funkwerk nicht überbewertet, im Gegenteil. Der momentane Marktwert des Unternehmens liegt bei rund 150 Mio €, bei einem Nettokassenstand von fast 30 Mio € zum letzten Halbjahresbericht. Dazu kommt ein starker Cashflow, der 2018 über dem Nettogewinn lag und 13,8 Mio € betrug. Der Gewinn betrug 7,4 Mio € und dürfte dieses Jahr weiter steigen – im ersten Halbjahr 2019 waren es bereits 4,8 Mio € , nach 2,5 Mio € im Vorjahr. Funkwerk hat dabei in den letzten Jahren die selbst gesteckten Prognosen immer wieder übertroffen. Auch dieses Jahr sieht die Prognose deutlich zu pessimistisch aus: Das (schon angehobene) Ziel sieht einen Umsatzanstieg von 6% und ein leicht fallendes EBIT von 11 Mio € vor. Stand zum Halbjahr: 20% Wachstum bei Umsatz und Auftragseingang sowie ein EBIT-Anstieg von 3 auf 5,4 Mio.

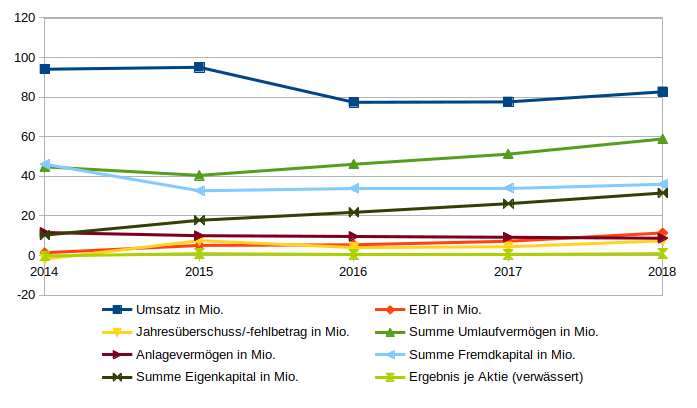

Hier eine Tabelle mit den Ergebnissen der letzten Jahre:

| Werte in Mio€ |

2014 | 2015 | 2016 | 2017 | 2018 |

| Umsatz | 94,1 | 95,1 | 77,4 | 77,6 | 82,7 |

| EBIT | 1,4 | 5,1 | 5,4 | 7,2 | 11,4 |

| Jahresüberschuss/-fehlbetrag | -1,8 | 7,5 | 4 | 4,4 | 7,4 |

| Umlaufvermögen | 44,8 | 40,5 | 46,1 | 51,2 | 58,9 |

| Anlagevermögen | 11,6 | 10 | 9,6 | 9,2 | 8,7 |

| Summe Fremdkapital | 46,1 | 32,7 | 33,9 | 34,1 | 36 |

| Summe Eigenkapital | 10,3 | 17,8 | 21,8 | 26,2 | 31,6 |

| Ergebnis je Aktie (verwässert) | -0,22 | 0,92 | 0,5 | 0,54 | 0,91 |

Wie man sieht wurde nicht nur die Gewinnsituation verbessert, sondern zusätzlich auch das Working Capital – deshalb waren die Cashflows etwa im letzten Geschäftsjahr deutlich über dem Gewinn. Das ist für ein Zeichen dafür, dass das Management hier seit 2015 deutlich besser geworden ist und eine Menge Verbesserungen umgesetzt wurden.

Beachtlich finde ich außerdem die Eigenkapitalrendite: 2018 lag sie (trotz des erheblichen Bargeldbestands) bei 23%. Sollte 2019 tatsächlich ein Gewinn von rund 10 Mio€ erreichbar sein würde sie sogar auf 30% steigen.

Diese geringe Kapitalintensität des Geschäftes ermöglicht hohe Cashflows selbst bei hohem Wachstum. Wenn man einen langfristigen Ansatz verfolgt ist eine hohe Eigenkapitalrendite schon fast Grundvoraussetzung damit eine Firma in Frage kommt. Zudem signalisiert eine hohe Eigenkapitalrendite in der Regel auch eine sehr gute Wettbewerbsposition des Unternehmens – in jeder Hinsicht ist diese Kennzahl also höchst erfreulich. Was man auch deutlich erkennen kann: die Gewinne stiegen bereits vor den Umsätzen – das liegt daran, dass Funkwerk eine drastische Schrumpfkur hinter sich hat. Es zeigt aber auch dass der Firmenleitung bewusst ist, dass es nicht zuerst um wachsende Umsätze, sondern Gewinne geht.

Einstieg bei Euromicron

Eine große Schlagzeile gab es für Funkwerk, als im Sommer der Einstieg bei Euromicron verkündet wurde. Euromicron ist ein Dienstleister im Bereich der Netzwerktechnik, im Prinzip ein Bauunternehmen für Verkabelungen, das sich auch unter meinen ehemaligen (und unerfolgreichen) Investitionen befindet – Blogeinträge hier: Euromicron Vorstellung, Euromicron – Bilanzfehler.

Um die Geschichte kurz zu machen: der damalige Vorstand hatte ein (zu) ehrgeiziges Expansionsprogramm gestartet, wollte auf einen Umsatz von 500 Mio € kommen und kaufte unzählige Firmen auf. Dabei wuchs allerdings die Schuldenseite der Bilanz immer weiter an, während die Profitabilität auf der Strecke blieb. Irgendwann war das Eigenkapital nur noch durch immaterielle Werte gedeckt, und diese mangels Profitabilität nicht nachhaltig – die Schulden waren aber real und mussten bedient werden. Es folgte ein langer Absturz, selbst eine Insolvenz war eine realistische Option wie man an den Diskussionen in Börsenforen zur bald fälligen Anleihe sieht. Auf jeden Fall ein Musterbeispiel dafür, wie übertriebene Gier nach Umsatzwachstum ein Unternehmen ruinieren kann.

Ausgerechnet in diesen Sanierungsfall kaufte sich nun Funkwerk ein. Der Einstieg erfolgte über zwei Tranchen – eine Kapitalerhöhung von 10% des Kapitals nur für Funkwerk und anschließend noch einmal drei mal so viele Aktien mit Bezugsrecht für alle Euromicron-Aktionäre. Im Endeffekt hat Funkwerk hier für 5,2 Mio€ einen Anteil von 15% der Euromicron-Aktien zu 3,40€ je Aktie gekauft. Da die Aktie aktuell bei 4,80 € notiert scheint der Preis nicht schlecht gewesen zu sein. Zudem wurde der Aufsichtsrat ausgetauscht, dieser wird nun von Herrn Radke, der Aufsichtsratsvorsitzender von Funkwerk und CEO von Funkwerks bestimmenden Aktionär Hörmann ist, geleitet. Aber auch sonst denke ich, dass der Deal sich als ziemlich positiv herausstellen könnte: der Preis von 5 Mio gibt Funkwerk eine gute strategische Position. Kurzfristig können eventuell Kooperationen das Geschäft beider Partner voranbringen, denn auch für Euromicron ist die Bahn einer der wichtigsten Kunden. Sollte sich die Lage bei Euromicron nicht bessern, dürften Unternehmensteile verkauft werden um Geld reinzubekommen – und dann kann es für Funkwerk mit der gut gefüllten Kasse nur vorteilhaft sein darüber als erstes Bescheid zu wissen, den Prozess zu beeinflussen und außerdem über die gute Kenntnis der Firma die Filetstücke zu identifizieren.

Gelingt hingegen der Turnaround ähnlich wie bei Funkwerk, dann dürfte der Wert des Aktienpaketes massiv zulegen.

Aktionärsstruktur

Auf eine Sache muss man sich allerdings einlassen: Funkwerk ist fest in der Hand des Mehrheitsaktionärs Hörmann, der knapp 80% der Stimmen hält. Wer also Übernahmespekulationen oder aktivistische Streitigkeiten gern hat wird hier ziemlich sicher nicht auf seine Kosten kommen. Im schlechtesten Fall könnte es sogar ein Delisting geben, auch wenn dieses aktuell scheinbar nicht auf der Tagesordnung steht.

Mir persönlich macht dies allerdings nichts aus, im Gegenteil finde ich es gut, wenn ein langfristig orientierter Mehrheitsaktionär engagiert ist und für eine verlässliche Unternehmenspolitik garantiert.

Fazit und Bewertung

Was gefällt mir nun so an Funkwerk, dass ich mir eine kleine Position an Aktien gekauft habe?

Im wesentlichen, dass Funkwerk einige Charakteristika aufweist, die sich auch bei vielen meiner früheren, erfolgreichen deutschen Nebenwerteinvestments fanden:

- solide Bilanz (deutlicher Nettocashbestand)

- gute mittelfristige Wachstumsaussichten (Abbau des Investitionsstaus bei der Deutsche Bahn)

- akzeptable Bewertung – auf Basis meiner Schätzung von bis zu 10 Mio € Gewinn liegt das KGV Cashbereinigt bei 12, sonst bei 15

- gute Entwicklung der jüngeren Vergangenheit

- dazu aktuell hohes Momentum der Aktie

In vielem ähnlich sah die Situation auch mal bei IVU, Steico, Polytec, Sixt oder Mix Telematics aus, alles Käufe die ich auch im Nachhinein als richtig einschätze.

Die geringe Konjunkturabhängigkeit gefällt mir darüber hinaus momentan besonders gut, auch die konservativen Prognosen des Managements, die dann doch meistens übertroffen werden und die herausragenden Kapitalrenditen. Langfristig könnte es ein weiterer Treiber sein, wenn Euromicron wieder in die Spur kommt, aber auch sonst erscheint mir die Aktie attraktiv.