KSB ist ein ziemlich spannender Fall aus meiner Sicht. Die Aktie galt schon als “Value” als ich mit dem investieren angefangen habe, hat seitdem aber nur Verluste gebracht. Genaugenommen war es die letzten 10 Jahre also eher eine Value-Falle. Dafür gibt es natürlich viele Gründe die schon damals für die Aktie gesprochen haben – und andere die die miese Entwicklung erklären. Was spricht also für und gegen KSB?

Argumente

Pro:

- Hidden Champion: klassischer deutscher Hidden Champion, teils Weltmarktführer für bestimmte Spezialpumpen mit höchsten ingeneurtechnischen Anforderungen

- gute Bilanz: Sieht man von den Pensionsverpflichtungen (später mehr) ab, hat KSB ein dickes Finanzpolster mit einer hohen Nettoliquidität

- langfristige Stabilität durch Familien als Ankerinvestor (gleichzeitig contra, denn die Corporate Governance ist nicht optimal)

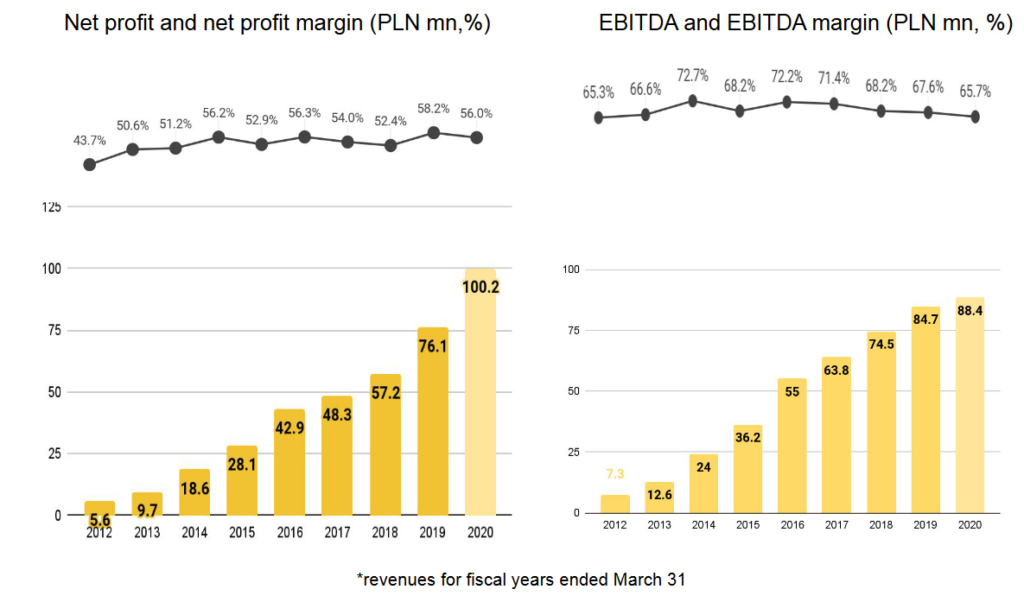

- nach Managementwechsel klare Fortschritte bei der Profitabilität

Contra:

- Schlechte Entwicklung: in den letzten zehn Jahren wurde der Umsatz zwar etwa mit dem Wirtschaftswachstum gesteigert, aber die Gewinne sind deutlich zurückgegangen

- Eigentümerstruktur: Unternehmenserben haben Mehrheit der Stammaktien, dazu ist es eine Kommanditgesellschaft – Minderheitsaktionäre haben wenig Einfluss

- Kapitalrenditen zuletzt zu niedrig

- bestimmte Teilbereiche in denen KSB stark vertreten ist sind langfristig unter Druck, insbesondere thermische Kraftwerke (Solar und Wind brauchen keine Pumpen, Kohle und Atom scheinen Auslaufmodelle zu sein), Kohleminen, eventuell Öl / Petrochemie

Unternehmen

Was macht KSB? Die 1871 (also vor dem Kaiserreich!) gegründete KSB ist ein Hersteller von Spezialpumpen und anderen Komponenten (Armaturen, Ventile) für Flüssigkeitstransport. Der Name leitet sich von den drei Gründern ab: