Hier möchte ich mich einmal mit dem Unternehmen Müller – die Lila Logistik AG befassen. Die Firma betreibt Beratung und Umsetzung von Logistik-Lösungen für verschiedene Kunden. Ins Auge gesprungen sind mir dabei vor allem das stabile Wachstum über die letzten Jahre, die ordentlichen Renditen und die trotzdem recht günstige Bewertung. Die interessanten Fakten kurz in der Übersicht:

- Seit 2004 durchgehend profitabel (Verluste in 2002/03)

- Umsatz 2002: 64 Mio€ , Umsatz 2013: 100 Mio€ , aktuell starkes Umsatzwachstum durch Neuprojekte

- Eigenkapital ist in den letzten 10 Jahren von 8 Mio€ auf knapp 30 Mio€ gewachsen

- Gewinne der letzten 5 Jahre im Durchschnitt: 3,36 Mio€ -> mehr als 10% Eigenkapitalrendite, im Rekordjahr 2010 sogar 25%

- über 3% Dividendenrendite

Genug also, um sich das Geschäft genauer anzuschauen und zu bewerten, ob es eine Investition wert sein könnte!

Geschäftsmodell

Logistik dreht sich allgemein um das Problem, Güter zur richtigen Zeit am richtigen Ort zu haben. Insbesondere die Lagerung, Lagerplanung sowie der Transport müssen hier bewältigt werden.

Es gibt bei Müller im wesentlichen 2 Geschäftsbereiche, auf deren Verzahnung das Unternehmen besonders hinweist: zum einen die Logistikberatung, zum anderen die eigentliche Umsetzung und der Betrieb entsprechender Logistikzentren. Laut der Eigenwerbung steht die Farbe lila für die Verknüpfung von Herz (rot) und Verstand(blau), was man auf die Philosophie der Firma übertragen soll – mir ist so ein Marketinggeschwätz allerdings … naja egal. 😀

Zum harten Geschäft: Die Beratung macht schon immer nur einen recht kleinen Teil des Umsatzes aus (etwa 6% im Moment), hat aber eine erheblich höhere Marge (macht oft um die 15% des EBIT aus).

Das ist alles nicht überraschend, denn die höherwertige Leistung ist natürlich die Planung der Logistik. In dem hier angesammelten Wissen kann auch ein großer Wettbewerbsvorteil liegen, da die Prozesse gut einzustellen viele Kosten sparen kann. Der eigentliche Betrieb ist (denke ich) eher einfach, bindet dafür aber eher Menschen und Kapital. Dennoch bietet sich die Kombination natürlich an, denn sobald ein Kunde von dem Konzept überzeugt ist will er auch eine Umsetzung. Outsourcing vieler Dienstleistungen ist inzwischen zum Standard geworden, also setzt man als externer Dienstleister gleich auch das erstellte Konzept um.

Die Kunden sind in der Regel größere Firmen, die tatsächlich oft die gesamte Logistik auslagern. Ich sehe den Vorteil darin, dass die Verträge entsprechend langfristig laufen, und damit eine große Planbarkeit herrscht. Gleichzeitig können die Margen nicht unermesslich wachsen. Sobald es sich wirklich lohnt, würde eine Firma die ausgelagerte Logistik wieder in den eigenen Konzern zurückholen. Die Logistikfirma muss also in ihrem Prozesswissen (und eventuell ihren Arbeitskosten – denn leider wird ja oft ausgelagert um Löhne zu drücken) besser sein wenn eine angemessene Rendite erreicht werden soll.

Wettbewerbsvorteile

Hier fallen mir prinzipiell zwei Dinge ein: Zum einen braucht eine gute Logistik Erfahrung. Da bei einem speziellen Logistik-Unternehmen Erfahrung vorhanden sein sollte, gerade bei mittleren und wachsenden Firmen aber fehlt, besteht hier ein “Technologievorsprung” , der in besseren Kosten-Nutzen-Verhältnis für die entsprechende Logistikdienstleistung resultiert. Gegenüber der Konkurrenz des Selbermachens der Unternehmen bestehen also Vorteile. Gegenüber anderen Logistikdienstleitern funktioniert das allerdings nicht.

Was ich aber auch für positiv halte, ist dass es für einen Kunden nicht attraktiv ist, seinen Logistikdienstleister ständig zu wechseln – zumindest solange alles funktioniert. Es würde einigen Aufwand bedeuten, wenn man das Lager wechseln müsste, eine Zeit lang die Dinge an zwei Stelle parallel organisieren muss und so weiter. Je geringer aber die Wechselneigung ist, desto weniger kann ein Konkurrent allein durch aggressive Preisgestaltung angreifen. Die Margen des Altgeschäfts sollten daher einigermaßen verlässlich sein, zudem ist dieses dadurch langfristig planbar.

Ein weiterer Vorteil könnte Größe sein. Wenn in der gleichen Region Waren unterschiedlicher Firmen transportiert werden müssen, kann man eventuell Transportkapazitäten kombinieren und z.B. eine leere Rückfahrt vermeiden. Das bringt wieder erhebliche Kostenvorteile und damit mögliche Gewinne. Allerdings kenne ich die Logistik zu wenig, um einzuschätzen ob das tatsächlich etwas bringt oder überhaupt praktikabel ist. Allerdings ist der Anteil am gesamten Logistikmarkt bislang eher klein, so dass ich nicht denke dass sich hier momentan Vorteile ergeben.

Zahlen

Zu den Zahlen, Kernstück jeder Analyse:

Jahr | 12 / 2013 | 12 / 2012 | 12 / 2011 | 12 / 2010 | 12 / 2009 | 12 / 2008 | 12 / 2007 | 12 / 2006 | 12 / 2005 | 12 / 2004 | 12 / 2003 | 12 / 2002 | 12 / 2001 | 12 / 2000 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

Umsatz | 99,8 | 94 | 94,1 | 87,3 | 79,4 | 88,7 | 82,7 | 80,8 | 72,4 | 70,5 | 59,2 | 64,3 | 34,4 | 13,1 |

Operatives Ergebnis | 4,4 | 4,8 | 5,2 | 6,5 | 4,4 | 7,9 | 1,5 | 4,4 | 3,1 | 2,6 | 2,4 | -4,1 | 1,9 | -0,5 |

Jahresüberschuss | 3,4 | 3,3 | 3 | 5 | 2,1 | 3,9 | 0,9 | 2,9 | 1,4 | 1 | -0,1 | -8,7 | 0,4 | -0,8 |

Anlagevermögen insgesamt | 38 | 30,2 | 25 | 23 | 22,9 | 23,9 | 26,5 | 24,5 | 29,8 | 32 | 30,5 | 32,7 | 33,5 | 11,8 |

Bilanzielles Eigenkapital | 29,1 | 28 | 25,2 | 24,3 | 19,4 | 17,1 | 14,7 | 13,7 | 10,8 | 9,4 | 7,9 | 8,1 | 16,8 | 6,3 |

Verbindlichkeiten | 33,3 | 20,3 | 22 | 24,7 | 21,8 | 26,3 | 36,4 | 26,5 | 32,3 | 36 | 33,8 | 40,2 | 33,6 | 14 |

Bilanzsumme | 62,4 | 48,4 | 47,2 | 49 | 41,2 | 43,4 | 51,3 | 40,4 | 43,3 | 45,7 | 42 | 48,6 | 51,3 | 20,3 |

Mitarbeiter | 1162 | 1060 | 1051 | 910 | 976 | 1031 | 1005 | 924 | 878 | 1022 | 724 | 723 | 716 | - |

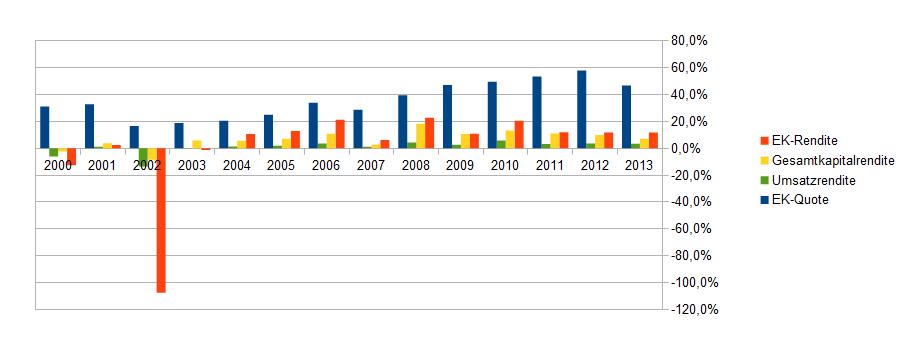

EK-Quote | 46,6% | 57,9% | 53,4% | 49,6% | 47,1% | 39,4% | 28,7% | 33,9% | 24,9% | 20,6% | 18,8% | 16,7% | 32,7% | 31,0% |

EK-Rendite | 11,7% | 11,8% | 11,9% | 20,6% | 10,8% | 22,8% | 6,1% | 21,2% | 13,0% | 10,6% | -1,3% | -107,4% | 2,4% | -12,7% |

Gesamtkapitalrendite | 7,1% | 9,9% | 11,0% | 13,3% | 10,7% | 18,2% | 2,9% | 10,9% | 7,2% | 5,7% | 5,7% | -8,4% | 3,7% | -2,5% |

Umsatz/Mitarbeiter | 85886 | 88679 | 89534 | 95934 | 81352 | 86033 | 82289 | 87446 | 82460 | 68982 | 81768 | 88935 | 48045 | #WERT! |

Es ist ein positives Bild zu erkennen, allerdings kein absolut umwerfendes. Gut gefällt mir, wie das Eigenkapital über die Jahre immer weiter angewachsen ist, und wie die gesamte Entwicklung einen stabilen Aufwärtstrend zeigt. Die Umsätze wachsen eigentlich immer, die Gewinne (mitunter etwas versetzt) zeigen ebenfalls nach oben. In der letzten Zeit ist eine starke Expansion zu erkennen (guckt euch mal das Anlagevermögen an!), weil viel in neue Projekte investiert wird.

Da diese gewisse Anlaufkosten haben, Personal erst einmal eingestellt werden muss usw. rechne ich in diesem und nächsten Jahr eigentlich wieder mit steigenden Margen. Die Eigenapitaldecke dürfte hoch genug sein, um trotzdem bei entsprechenden Aufträgen weiter zu wachsen ohne das Kapital erhöhen zu müssen. Erfreulich finde ich auch, dass die Verschuldung langfristig gesunken ist – die ganze Bilanz hat sich fast stetig verbessert, seit 4 Jahren wurden dann auch Dividenden ausgeschüttet.

Was mir weniger gut gefällt, sind die seit 2010 sinkenden Renditen. Die Gründe könnten wie erwähnt in den Anlaufkosten neuer Projekte liegen, aber die Erklärung stellt mich hier noch nicht zufrieden. Möglicherweise bewirken auch die Kraftstoffpreise einen größeren Effekt. Auf jeden Fall sollte man dort einen genaueren Blick drauf werfen…

Bilanz (30.06.2014, gerundet in Mio€ )

Aktiva

| Imm. Vermögenswerte | 1 |

| Geschäfts-/Firmenwerte | 9 |

| Sachanlagen | 29 |

| latente Steuern & finanzielle Vermögenswerte | 1 |

| sonstige Vermögenswerte | 3 |

| Forderungen aus Lieferungen&Leistungen | 12 |

| Zahlungsmittel und sonstige kurzfristige Forderungen | 8 |

Passiva

| Finanzdarlehen insges. | 12 |

| latente Steuern | 3 |

| verchiedene Rückstellungen | 5 |

| Verbindl. aus Lieferungen&Leistungen | 6 |

| sonstige Schulden | 9 |

| Eigenkapital | 29 |

| Bilanzsumme | 64 |

Den größten Teil des Vermögens macht also das Anlagevermögen aus (z.B. die Logistikzentren), sowie Cash und kurzfristige Forderungen. Die Firmenwerte werden im wesentlichen bereits seit kurz nach dem Börsengang 2001 in der Bilanz mitgeschleppt. Wie ich aber ausführlicher in einem Artikel dargelegt habe, ist es mir zu Vergleichszwecken wesentlich lieber, den Goodwill aus der Bilanz zu bereinigen. Das Eigenkapital würde dann auf nur noch 20 Mio € zusammenschrumpfen, man hätte aber immer noch eine akzeptable Eigenkapitalquote von mehr als einem Drittel. Wenn man auf die Sachanlagen sicherheitshalber einen Abschlag ansetzt, ergibt sich aber rein vom Vermögen her eine Absicherung der Investition frühestens bei der Hälfte der Investition…

Führung

Die Müller – lila Logistik wurde 1991 von Michael Müller (damals 25 Jahre alt) gegründet, der auch heute noch der Chef. Diese langfristige erprobte Führung gefällt mir prinzipiell sehr gut. Auch dass der Chef vom Fach ist – gelernter Speditionskaufmann und dann BWL mit Schwerpunkt Logistik studiert – hervorragend. Außerdem hält Herr Müller selbst 58% der Aktien, während nur 16% im Streubesitz sind.

Ich bin nicht wie manche andere der Meinung, dass Familienunternehmen prinzipiell immer besser sind, auch wenn gewisse Interessenkonflikte dadurch entschärft werden. Wichtig ist, dass ein Unternehmen von einem kompetenten Unternehmer geführt wird. Anhand der Geschichte von Müller Logistik würde ich das hier durchaus unterstellen. Zudem besteht wegen des Alters keine Gefahr einer schnellen Ablösung.

Fazit und Bewertung

Ich halte die Müller – Lila Logistik AG für ein gutes, aber nicht überragendes Unternehmen. Die Bewertung erscheint mir im Vergleich nicht besonders hoch, und ich kann mir vorstellen dass der niedrige Spritpreis die Margen in der Logistik verbessert. Das Geschäftsmodell scheint mir aber dennoch zu einfach, als dass man hier irgendeinen Wettbewerbsvorteil ausmachen könnte, der unangreifbar ist. Abgesehen von den langfristigen Verträgen mit den Kundenfirmen und einem eventuell vorhandenen Wissensvorsprung könnte jeder Unternehmer mit ein wenig Kapital die entsprechende Logistik selbst organisieren und Müller Konkurrenz machen. Andererseits funktioniert das Geschäft schon länger erstaunlich gut, dies scheint also nicht im größeren Maßstab zu passieren.

Da die Marktkapitalisierung derzeit knapp 40 Mio € beträgt, müsste man als Investor derzeit etwa das doppelte des um Firmenwerte bereinigten Eigenkapitals bezahlen. Wenn ich aus den schwankenden Werten der Vergangenheit eine Eigenkapitalrendite der Zukunft schätzen müsste, würde die zwischen 10 und 15% liegen. Das entspräche also einer Verzinsung meiner Investition von 5-7% im Jahr. Bei der aktuellen Inflationsrate in Ordnung, auch wenn man natürlich ein unternehmerisches Risiko eingeht.

Interessant ist hier natürlich auch die mittelfristige Entwicklung – angesichts etlicher gemeldeter Neuprojekte dürfte der Umsatz 2015 deutlich steigen. In den ersten 9 Monaten 2014 betrug der Anstieg hier bereits 20%. Die letzte gemeldete Mitarbeiterzahl war 1406 (Vorjahr 1141). Die Der Jahresüberschuss betrug in der Regel 3-5% des Umsatzes. Wenn also der Umsatz 2015 auf etwa 130 Mio € ansteigt (zu erwarten Aufgrund des durchschnittlichen Umsatz/Mitarbeiter), sollten zwischen 4 und 5,5 Mio € Überschuss möglich sein. Den Gewinn aus 2014 würde ich eher auf etwa 3 bis 3,5 Mio schätzen.

Sollte diese Gewinndynamik sich so fortsetzen, könnte sich das Eigenkapital in 5 Jahren auf den aktuellen Marktpreis erhöhen. Auf der anderen Seite ist es mir nicht klar, welche Risiken wie groß sind, und wie stark im Fall eines wirtschaftlichen Einbruchs auch die Gewinne sinken würden. Wegen der recht niedrigen Gewinnmultipel und der aktuellen Umsatzdynamik habe ich mir eine kleine Position zu 4,85€ zugelegt. Ich hoffe mal, dass ich gut damit fahren werde…

2 Gedanken zu „Analyse Müller Lila Logistik AG – Dienstleister mit anziehendem Wachstum“