Heute möchte ich die Fintech Group AG vorstellen – ein Unternehmen das ich lange vielleicht unterschätzt habe.Große Teile des Textes habe ich bereits im Herbst für einen Wettbewerb geschrieben, und auch Ende 2018 bereits die Aktien gekauft. Nach den offiziellen Geschäftszahlen vor wenigen Tagen habe ich das ganze nochmal überarbeitet und möchte euch meine Gedanken nicht vorenthalten. Insbesondere gibt es hier bei allem Positiven durchaus einige Negativpunkte, die man diskutieren kann, und ich bin gespannt auf eure Kommentare.

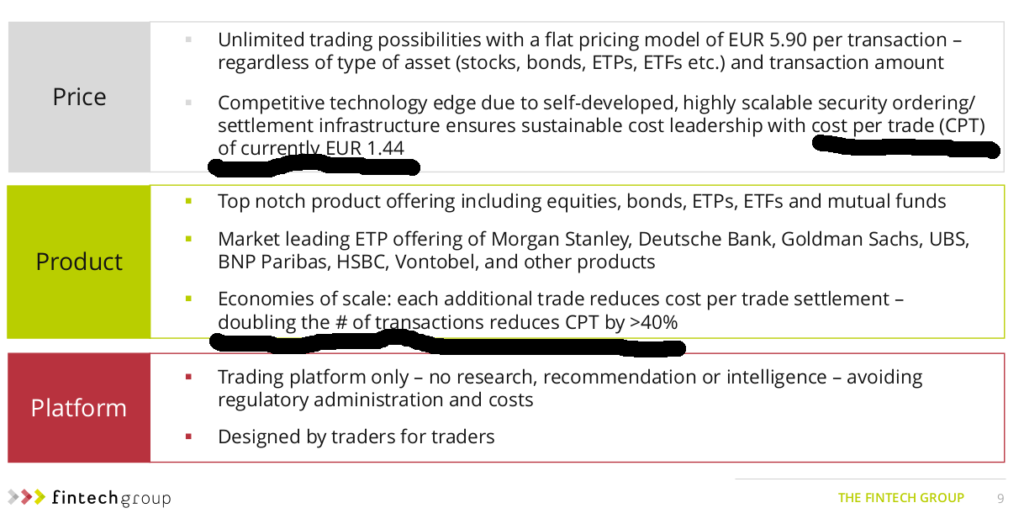

Bekannt ist dem deutschen Privatanleger vermutlich vor allem Flatex, der Onlinebroker der Fintech Group. Flatex ist mit einer Gebühr von 5,90 je Transaktion an deutschen Handelsplätzen einer der günstigsten deutschen Broker. Inzwischen hat die Fintech Group auch bekanntgegeben, dass der Name bald wieder in Flatex AG (zurück-) geändert werden soll.

Was genau ist an der Aktie der Fintech Group so interessant?

- Hohe Skalierbarkeit – Gewinne sollten bei Wachstum weit überproportional steigen

- Anhaltend starkes Kundenwachstum und geringe Abwanderung

- Akzeptable Bewertung: Gewinn 2018 knapp 1,20€ je Aktie, Kurs aktuell gut 20 €

- Expansion ins europäische Ausland steht an

Unternehmen und Geschäftsmodell

Die Fintech Group ist in der jetzigen Form ein noch sehr junges Unternehmen, das 2014 aus der Übernahme der XCOM durch die Flatex Holding entstanden ist.

Flatex betrieb bis dahin vor allem den Onlinebroker Flatex, dessen Kunden aber ihre Depots formell bei der XCOM-Tochter biw führten und dessen interne Prozesse im wesentlichen durch XCOM ausgeführt wurden. Das Brokergeschäft ist nach wie vor das stärkste Standbein der Fintech Group und zeichnet sich durch starkes und nachhaltiges Wachstum aus. Zweite Säule ist die Erbringung von IT- und Bankdienstleistungen. Die Kunden sind dabei andere Unternehmen, die Backoffice-Prozesse an die effizientere IT der Fintech Group auslagern, häufig auch junge Fintech-Unternehmen die dadurch regulatorische Auflagen und den Aufbau einer komplexen IT vermeiden oder verringern können.

Segmente

Formell teilt die Fintech Group ihr Geschäft in die Segmente Technologies und Financial Services.

Technologies umfasst sämtliche IT-Dienstleistungen (intern und extern), vor allem das sogenante „Core Banking System“ – eine Plattform für die technische Abwicklung von Bankgeschäften und Transaktionen. Dieses besteht aus verschiedenen Modulen für unterschiedliche Aufgaben, welche als ein System zusammenwirken. Dies ist in der modernen Softwareentwicklung inzwischen Standard, denn der modulare Aufbau verringert Komplexität und ermöglicht getrennte Weiterentwicklung und Anpassung einzelner Komponenten. Für ein Unternehmen wie die FTG bietet sich zudem der Vorteil Geschäftskunden genau die Prozesse als modulare Dienstleistung bieten zu können die diese benötigen.

In vielen Finanzinstitutionen laufen aber weiterhin alte Systeme auf IBM-Mainframes, mitunter noch in Programmiersprachen wie COBOL oder FORTRAN geschrieben, für die es immer weniger Experten gibt. Diese sind oftmals historisch bedingt extrem komplex und damit schwierig und teuer zu warten. Insofern dürfte die eher junge Software der FTG hier für Banken einen Kostenvorteil darstellen. Auch neue Technologien wie z.B. das (gefloppte) Bezahlsystem kesh werden hier entwickelt.

Financial Services macht im Gegensatz zum Segment Technologies den wesentlich größeren Umsatz aus.

Wesentlich sind hier die Online-Broker (Flatex, ViTrade und Brokerport), das Unternehmenskundengeschäft mit „White-Label-Banking“ (erbringen von Bankdienstleistungen im Namen anderer Unternehmen) sowie elektronische Wertpapier- und Zahlungsabwicklung und andere Bankdienstleistungen.

Die Fintech Group hat zur Erbringung von Bankdienstleistungen eine eigene Banklizenz. Die bürokratischen und regulatorischen Hürden um eine Banklizenz zu erhalten sind sehr hoch, deshalb nutzen gerade Startups in der Regel den Weg entsprechende Leistungen (wie z.B. Kontoführung) auszulagern. Zu den Unternehmenskunden zählen bekannte Namen wie Savedo, Zinspilot, Auxmoney oder pbb direkt. Wichtige Konkurrenten mit ähnlichen Angeboten sind in Deutschland z.B. Solarisbank, Sutor Bank oder Wirecard.

Entwicklung und Bewertung der Segmente

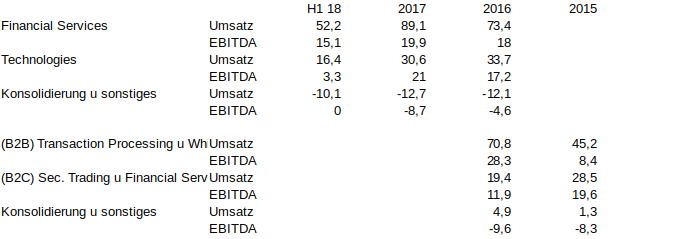

Die aktuelle Segmentierung in „Financial Services“ und „Technologies“ existiert erst seit dem Geschäftsbericht 2017. Zuvor wurde das Geschäft in „Transaction Processing & White-Label Banking“ vs „Securities Trading & Financial Services“ aufgeteilt. Dies macht eine Bewertung und Einschätzung der unterschiedlichen Segmente sehr schwierig. Zusammen mit der Übernahme der XCOM 2015 und der geringen Detailtiefe der Geschäftsberichte ist es meiner Meinung nach nicht sinnvoll möglich die historische Entwicklung der Segmente einzeln zu betrachten. Trotzdem – der Vollständigkeit halber hier eine Übersicht der Segmentumsätze seit 2015:

Analyse Kerngeschäft: Onlinebrokerage

Meine Investmentthese zur Fintech Group fußt im wesentlichen auf dem Geschäftsbereich Onlinebrokerage – also Flatex und Vitrade. Ich glaube dass dieser Bereich eine hervorragende “Cash Cow” ist, also enorme Gewinne und freie Geldmittel erzeugen kann. Dazu ist die Skalierbarkeit enorm, was bei dem anhaltenden Kundenwachstum von Flatex zu sehr deutlich steigenden Gewinnen führt. Aber gehen wir etwas genauer ins Detail:

Bei seinen Online-Brokern setzt die Fintech Group sehr erfolgreich auf eine Discount-Strategie: Die Preise von Flatex gehören zu den günstigsten unter den deutschen Online-Brokern und betragen fest 5,90 € für deutsche Orders zzgl Fremdkosten, Wertpapierkredite kosten 4,9%. Analysen und Informationen über die Preisstellung hinaus werden nicht angeboten, dadurch bleiben die Kosten niedrig. Im Gegensatz zu anderen Anbietern wird allerdings auch kein Girokonto oder direktes Tagesgeld angeboten, Einlagen werden sogar mit Negativzinsen bestraft. Dem Kundenwachstum tut das bisher aber keinen Abbruch – im Gegenteil stieg die Kundenzahl unbeeindruckt weiter.

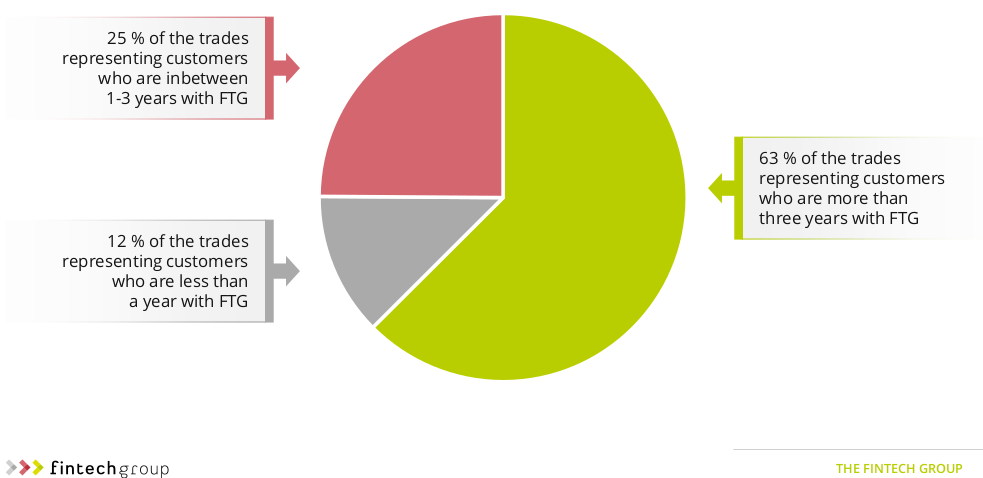

Nun kann man argumentieren, dass die Kundenzahl allein relativ wenig aussagt. Wenn man ein Depot wechselt, dann kann man das alte (was ja hier keine Gebühren kostet) weiterhin behalten, nur eben leer und ohne Aktivität. Man sollte sich also besser anschauen, wie die Aktivität der Nutzer sich entwickelt. Einen Aufschluss darüber gibt die letzte Unternehmenspräsentation der Fintech Group:

Laut der neuesten Pressemitteilung mit den Eckdaten des Geschäftsjahres hat Flatex 2018 36000 Neukunden gewonnen – damit liegt die Kundenzahl also aktuell bei etwa 290.000. Davon wären dann 12,4% weniger als ein Jahr bei Flatex – passt gut zu der Anzahl der Trades (die für Neukunden ja sogar günstiger sind). Die in 2016/2017 gewonnenen Kunden machen knapp 20% der Kundenbasis aus, und offenbar 25% der Trades – sind also erwartungsgemäß der aktivste Teil der Kunden. Aber: die Kunden die bereits vor 2016 dabei waren (was höchstens 200.000 Kunden sind), machen immer noch 63% der Umsätze: die Umsatzverluste über die Zeit sind also sehr gering.

Neukunden genießen häufig Vorteilsaktionen für die ersten Monate, ein Instrument zur Kundengewinnung das analog auch bei vielen anderen Geschäftsmodellen (z.B. Telefonie oder Strom) mit Wechselkosten für den Kunden angewandt wird. Die Gebühren von Flatex liegen oft mehr als 40% unter den Angeboten anderer führender deutscher Onlinebroker wie Comdirect, SBroker oder ING DIba.

Die günstigen Gebühren haben dabei zwei positive Effekte:

- Sie locken vor allem sehr handelsaktive (und damit profitable) Kunden an, denn für diese Kundengruppe ist der Kosteneffekt am größten. Kunden von Flatex tätigen im Schnitt 40-50 Orders pro Jahr, während die meisten anderen Broker Handelshäufigkeiten von 10-15 Orders im Jahr aufweisen.

- Sie sind ein entscheidender Faktor dabei, neue Kunden zu gewinnen. Die Kundenakquisekosten der Fintech Group lagen im abgelaufenen Geschäftsjahr bei rund 100€ je Kunde, andere Broker zahlen oft 300-400€ je Kunde. Gleichzeitig ist die Absprungrate (Churn) wie oben argumentiert offenbar recht gering.

Gehen wir von einem

Deckungsbeitrag in Höhe von 4€ je Transaktion aus (genauere

Rechnung später), bringt ein solcher für 100€ gewonnener Kunde

einen Gewinnbeitrag von geschätzt 200€/Jahr.

Die

Marketingkosten sind effektiv daher eine Investition mit einer

Rendite von 200% pro Jahr – Werte von denen jedes Unternehmen nur

träumen kann. Aus den in 2017 ausgegebenen 4 Mio € für Marketing

sollte für 2018 also ein um knapp 8 Mio € erhöhter

Deckungsbeitrag entstehen.

Wettbewerbssituation

Der einzig gefährliche deutsche Konkurrent auf Preisseite ist Onvista (zur Comdirect zugehörig), die als Discountbroker am Markt aber bisher deutlich hinter der Fintech Group zurückliegen und ein erheblich schlechteres Angebot an internationalen Börsenplätzen bietet.

Günstiger sind ausländische Broker wie Degiro oder Interactive Brokers. Ein Nachteil dieser Broker ist aber, dass sie von vielen wegen des Auslandssitzes, anderer Steuerregelung oder Misstrauen eher gemieden werden. Insbesondere Degiro stand in der Kritik, unter anderem wegen dem Verleih der Aktien und hohen Gebühren für bestimmte Leistungen wie Depotübertrag oder Hauptversammlungseinladungen. Ein erheblicher Nachteil an Degiro und IB ist auch, dass sie wegen dem Sitz im Ausland zum Beispiel die steuerliche Behandlung der Erträge komplizierter machen, zumal viele Kunden die deutsche Einlagensicherung bevorzugen. Prinzipiell ist die Verbreitung von im Ausland sitzenden Discountbrokern im Heimatmarkt als wesentliche Gefahr auf der Wettbewerbsseite zu sehen, da diese oft noch höhere Skalenvorteile aufweisen, bessere Anbindung und Preise für internationale Börsen bieten und gerade für die extrem aktiven Trader die Preisunterschiede der entscheidende Faktor sind. So kann Degiro sogar 60 jährliche Transaktionen pro Depot (2017) vorweisen und expandiert in Europa aktuell massiv.

Aktuell könnte außerdem eine weitere Gefahr von einem kleinen Start-up drohen: Der gerade erst an den Start gehende Anbieter Trade Republic (teilweise Tochter von sino) bietet Trades für einen Euro an. Der Haken ist zwar, dass man ausschließlich über LS Exchange handeln kann und damit wohl schlechtere Ausführbarkeit und höhere Spreads für eine Bezahlung “durch die Hintertür” sorgen – in den USA hat das Vorbild RobinHood mit seiner App allerdings schon erheblich Kunden gewonnen und eine Milliardenbewertung erreicht. Kurzfristig mache ich mir zwar wenig Sorgen, man muss das aber im Auge behalten.

Broker wie Comdirect grenzen sich im Vergleich durch ein Full-Service Angebot (inklusive vollwertigem Konto, Tagesgeld etc) sowie bessere Informationen auf der eigenen Website ab. Diese sind daher für wenig aktive Anleger häufig die bequemere Wahl. Sie sind daher im Vergleich eher indirekte Konkurrenten, da sie ein anderes Marktsegment abdecken – analog zu Lufthansa vs Ryanair. Von ihnen kann Flatex vermutlich eher weitere Kunden abwerben.

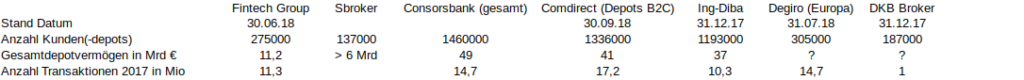

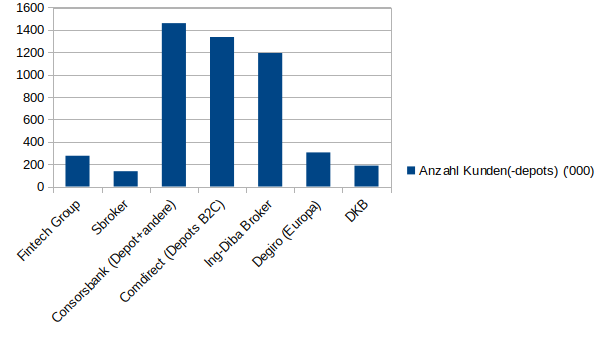

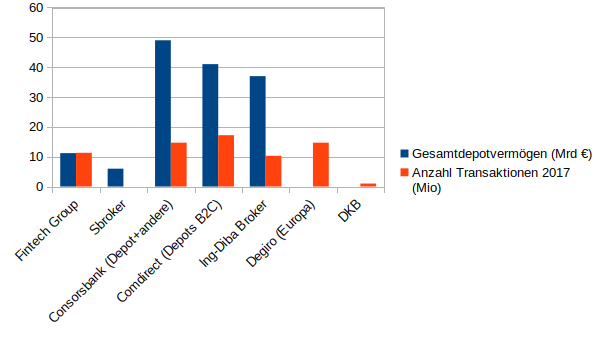

Nachfolgend findet sich eine Übersicht zur Größe (soweit ermittelbar Kundenzahl, verwaltetes Depotvermögen, Anzahl Transaktionen) wichtiger deutscher Onlinebroker. Die Zahlen habe ich soweit möglich aus Pressemeldungen, Geschäftsberichten u.ä. zusammengestellt:

Auffällig ist bei dem Vergleich vor allem, dass die Fintech Group und Degiro zwar wesentlich weniger Depots mit geringeren Einlagen führen, bei der Transaktionszahl aber fast gleichauf mit wesentlich größeren Konkurrenten sind.

Ein klarer Vorteil für die Preismacht von Onlinebrokern ist der Wechselaufwand. Ähnlich wie bei Internet- oder Handyverträgen kostet es zwar nicht unbedingt viel Geld, aber einigen Aufwand sein Depot zu wechseln. Aus diesem Grund wechseln wenige Kunden ihren Broker regelmäßig, insbesondere wenn sie zufrieden mit den angebotenen Leistungen sind. Aus diesem Grund ist nicht davon auszugehen, dass die neuen Discountbanken zu einem direkten Kundenschwund oder zwangsläufig sinkenden Preisen führen, sondern eher dass sie das Kundenwachstum von Flatex verlangsamen könnten.

Ein weiterer Grund für die Preismacht der Broker ist der gefühlt eher ohnehin geringe Preis. Wenn die Ordergebühren in der Regel kleiner sind als der Spread und man durch die täglichen Depotschwankungen mehrere hundert Euro auf und ab im Depot hat erscheinen 5-10 € je Order nicht mehr allzu teuer.

Aus den genannten Gründen ist das Onlinebroker-Geschäft strukturell bereits sehr interessant. Hinzu kommt, dass Flatex auf dem deutschen Markt in einer besonders guten Situation ist und ein sehr starkes Kundenwachstum von außerdem besonders attraktiven Kunden aufweisen kann.

Kennzahlen

Die Fintech Group gibt keine genaue Aufschlüsselung der Umsätze im Segment „Financial Services“ bekannt, daher ist nicht offensichtlich wie viel Umsatz auf die Broker (bzw auf welchen der Broker) entfällt. Es ist allerdings davon auszugehen, dass das Brokergeschäft fast die gesamten Umsätze erzielt, also über 90% der Umsätze des Bereiches. Ich gehe daher in meiner Analyse von den Umsätzen im Bereich Financial Services als gleichbedeutend mit den Umsätzen des Onlinebrokergeschäfts aus.

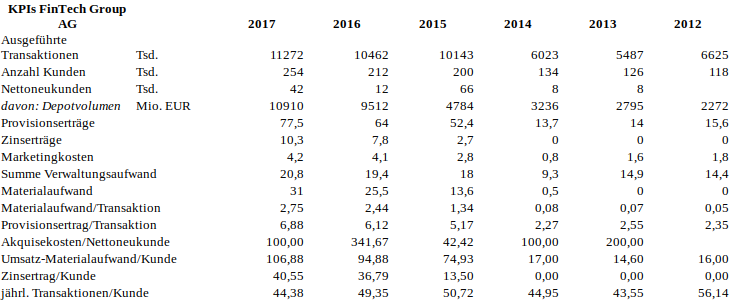

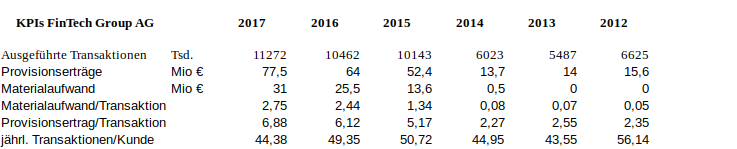

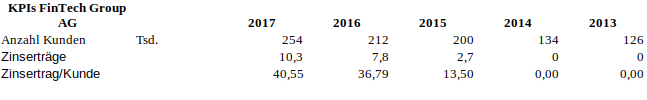

Folgende Tabelle stellt einige ausgewählte Kennzahlen für das Brokergeschäft der FTG über die letzten Jahre dar:

Im folgenden wollen wir uns einige dieser Kennzahlen einmal genauer anschauen, um ein tieferes Verständnis von den ökonomischen Treibern hinter dem Erfolg der Fintech Group zu bekommen. Zu diesen Zahlen ist zu beachten, dass 2015 durch die Übernahme der XCOM die Relation der Kennzahlen sich in einigen Bereichen deutlich verschoben hat, also nur die Zahlen der letzten 2-3 Jahre in der aktuellen Situation wirklich aussagekräftig sind.

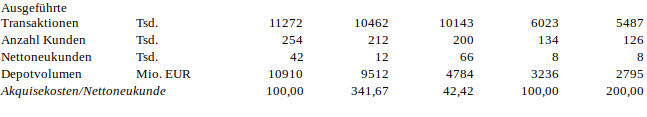

Kundenwachstum + Akquisekosten

Die Zahl der Kunden wuchs für Flatex stetig, trotz der zwischenzeitlichen Veräußerung von ViTrade an XCOM (vor der Übernahme). Die Kundenakquisekosten lagen dabei zuletzt um 100€ je Neukunde (auch in H1/18), was ein sehr guter Wert ist.

Die Comdirect als börsennotierter Konkurrent hat hingegen im Jahr 2017 für rund 107.000 Neukunden (exklusive der von Onvista übernommenen) einen Vertriebsaufwand von 28,9 Mio € aufbringen müssen. Geht man davon aus, dass dabei 25 Mio auf das Endkundengeschäft entfallen, ergäbe das Kundenakquisekosten von rund 230 € je Neukunde. Die ING-Diba gab konzernweit sogar 80 Mio € für Marketing aus, allerdings ist Brokerage dort nur ein kleines Nebengeschäft und die Marketingkosten kaum auf einzelne Geschäftsbereiche zuzuordnen.

Die aktuelle Marktlage mit einem bereits langlaufenden Aufschwung an den Börsen dürfte den Gesamtmarkt des Privatkundenbrokerage momentan beflügeln. Auch andere Anbieter wie Comdirect oder ING-Diba haben deutlich steigende Kundenzahlen vermeldet. In einem schwierigeren Umfeld mit einem längeren Bärenmarkt ist es möglich, dass die Kundenakquisekosten steigen oder das Neukundenwachstum zurückgeht.

Transaktionen und Provisionsüberschuss

Fintech Group hat die Transaktionen in der Vergangenheit stetig gesteigert. Im wesentlichen ist dies darauf zurückzuführen, dass auch die Kundenzahl – siehe oben – kontinuierlich gesteigert werden konnte. Die Kunden der Fintech Group sind überdurchschnittlich aktiv und kommen auf 40-50 Transaktionen im Jahr. Hingegen liegen bei anderen (teureren) Onlinebrokern die Zahlen eher bei 10-20 Transaktionen im Jahr.

Aufgrund der zunehmenden Größe der Fintech Group könnte man annehmen, dass die durchschnittliche Transaktionszahl mit der Zeit abnimmt. Bisher allerdings ist von einer solchen Tendenz allerdings noch nicht viel zu bemerken und die Transaktionszahl bleibt auf hohem Niveau – trotz der in 2017 z.B. eher niedrigen Volatilität an den Börsen.

Transaktionen sind der wesentliche Treiber für Provisionserträge, die wiederum die wesentliche Umsatzquelle für die FTG ausmachen. Eine Analyse der Transaktionen macht klar, warum die Übernahme der XCOM so viel Wert geschaffen hat: Der Provisionsertrag je ausgeführter Transaktion hat sich mehr als verdoppelt!

Was bedeutet das? Vor dem Zusammenschluss war Marketing allein die Sache der Fintech Group. Die Gewinne daraus musste sie sich jedoch mit ihrem Partner XCOM teilen, die zudem immer stärkere Skaleneffekte verzeichnen konnten. Nun ist der Provisionsüberschuss komplett bei einer Firma, die daher den Ertrag ihrer Werbeaktivitäten für sich selbst ernten kann. Provisionskosten (Börsengebühren etc) sind im Materialaufwand enthalten, ebenso Serverkosten und ähnlicher technischer Aufwand.

Laut der Unternehmenspräsentation 2018 1 trägt der Brokerbereich ca 75% des Umsatzes der Fintech Group bei, macht 35% EBIT-Marge und die Kosten pro Transaktion betragen 1,44€ (siehe Bild)

Weiterhin wird in dieser Präsentation angegeben, dass bei einer Verdoppelung der Transaktionszahlen die Kosten je Transaktion um mehr als 40% fallen könnten. Daraus kann man eine vorsichtige Schätzung der Kostenaufteilung in Fixkosten und variable Kosten erstellen:

Wenn bei 200% Orders die Kosten je Order 40% fallen, dann liegen die Gesamtkosten bei

200% * 60% = 120%.

Auf deutsch: die Kosten steigen nur um 20%. Unter der Annahme

eines linearen Anstiegs der variablen Kosten erhalten wir, dass

aktuell 80% der Kosten je Transaktion Fixkosten sind. Bezogen Bezogen

auf 1,44€ /Trade und 12 Mio Transaktionen ergäbe das rund 13,8 Mio

€. Nur 20% oder rund 0,30 € der Kosten je Order sind variable

Kosten. Durch Skaleneffekte werden die Kosten je Transaktion sich

also erheblich verringern.

Ist x der Faktor der aktuellen

Transaktionszahl, dann sind die Kosten je Transaktion

f(x) = 13.800.000/x +0,3

Bei knapp 20 Mio Trades im Jahr lägen die Kosten pro Trade damit bereits bei unter einem Euro.

Eine Verbesserung des Transaktionsüberschusses könnte ab dem zweiten Halbjahr 2018 von einer neuen Vereinbarung zwischen Flatex und Morgan Stanley zur Gewinnverteilung von “Exchange Traded Products” kommen. Diese generieren ihren wesentlichen Gewinn aus dem Geld-Brief-Spread und impliziten Zinsen. Von diesem Gewinn bekommt der Broker gewöhnlich 10%. Mit der neuen Vereinbarung verzichtet die Fintech Group auf die Ordergebühren bei allen „Exchange Traded Products“ (z.B. Zertifikate und CFDs) von Morgan Stanley und erhält im Gegenzug nun 50% der Gewinne aus diesen Produkten. Diese Gewinnanteile sollten in der Regel wesentlich attraktiver sein als die reine Ordergebühr, und zudem könnte es ein zusätzliches Argument in der Kundenwerbung sein bestimmte Produkte „kostenlos“ handeln zu können.

Zinserträge: zusätzliche Monetarisierung der Kundenbasis

Ein wesentlicher Geschäftsbereich von Banken ist in der Regel die Kreditvergabe. Die Fintech Group bietet Wertpapierkredite für Endkunden allerdings erst seit 2016 an. Diese Kredite sind hochgradig standardisiert, haben einen Zinssatz von 4,9% und sind durch die Wertpapiere des Depots besichert. Das Risiko für die Fintech Group ist daher bei sehr guten Zinserträgen begrenzt und gut kontrollierbar – allerdings kann es theoretisch bei extremen Crashs zu Problemen kommen wenn nicht schnell genug Aktien verkauft werden können um alle Verluste zu decken. Die vergleichsweise hohen Zinsen kann die Fintech Group dabei nehmen, da für einen Depotkunden ein Wertpapierkredit nur bei der Bank infrage kommt, wo seine Wertpapiere liegen.

In geringerem Umfang werden auch andere Kredite vergeben. Die kurzfristigen Kredite an Kunden, also im wesentlichen die Wertpapierkredite, betrugen Ende 2017 175 Millionen Euro, bei knapp 5% Verzinsung könnten also über 80% des Zinsüberschusses aus ebenjenen stammen. Kassenkredite an Kommunen wurden wegen der schlechten Ertragslage dagegen stark zurückgefahren.

Abgesehen von den direkten Krediten kann ein Broker natürlich bei einem guten Zinsumfeld auch über das Einlagengeschäft attraktive Zinserträge generieren. Momentan verlangt die Fintech Group einen kleinen Negativzins um die Einlagen gering zu halten. Dennoch generiert die Fintech Group einen kleinen Gewinn aus den Einlagen auf den Handelskonten. Da für diese Einlagen keine Zinsen gezahlt werden schätzte die Fintech Group 20171 dass ein Zinsanstiegs von 1% das Vorsteuerergebnis um ca 10 Mio € erhöhen würde.

Bei steigenden Zinsen fallen Aktien für gewöhnlich, hiergegen bieten steigende Zinserträge aber eine gute Absicherung. Wesentlich weiter fallen können die Zinsen auf der anderen Seite nicht mehr.

Unabhängig davon dürften die Zinserträge bei der Fintech Group langfristig mit den Kundenzahlen steigen. Betrachtet man die Zinserträge je Kunde ergibt sich bei Fortschreibung der Tendenz eines abflachenden Wachstums weiteres Potential für eine Steigerung. Im ersten Halbjahr 2018 ist das Zinsergebnis im Vergleich zu Vorjahr um 29% gestiegen, während die Kundenzahl nur um 17% zunahm. Mittelfristig will die Fintech Group ihr Kreditbuch auf 500 Mio € steigern. Bei einer durchschnittlichen Verzinsung von 4% könnten damit die Zinserträge auf 20 Mio € verdoppelt werden.

Skalierung: Größe zählt!

Skalenvorteile sind bei Investitionen in stark wachsende Unternehmen besonders wichtig. Sie bedeuten in aller Regel dass der Gewinn wesentlich schneller steigt als der Umsatz und können dazu führen, dass der Kapitalmarkt die Aussichten für das langfristige Gewinnwachstum unterschätzt.

Das Onlinebrokergeschäft ist dabei eines mit sehr ausgeprägten Skaleneffekten. Insbesondere die Programmierung und Wartung der automatischen Systeme zur Handelsabwicklung verursachen erhebliche Fixkosten. Hingegen steigen die Kosten kaum an wenn die Anzahl der abgewickelten Transaktionen steigt. Aktuell gewinnt die Fintech Group ca 40000 Kunden im Jahr. Geht man von einem Gewinn in Höhe von ca 4 € / Trade und 45 Transaktionen aus erhält man einen zusätzlichen Deckungsbeitrag pro Kunde von 190€ im Jahr. Hinzu kommen konservativ geschätzt 40€ Zinsüberschuss im Jahr, zusammen also 230€.

Bei 40000 Neukunden sollte der Ertrag des Brokergeschäftes von Flatex daher um mehr als 8 Mio € im Jahr steigen, wenn das Kundenwachstum mittelfristig konstant bleibt.

Rechnet man innerhalb von 3 Jahren mit einem Anstieg der Kundenzahl um 100000 kann bei sonst gleichen Bedingungen sogar eine Steigerung des Vorsteuerergebnisses um 23 Mio€ angenommen werden. Dies wäre vom 2017er Niveau eine Verdoppelung bis zum Jahr 2020!

Die Zahlen der Vergangenheit plausibilisieren diese Rechnung. Von 2015 auf 2017 stieg die Kundenzahl um 54.000 und das EBIT (des Gesamtkonzerns) um über 9 Mio €. Die Fintech Group kann ihre zunehmenden Skalenvorteile also immer mehr auch in Gewinne umwandeln.

Zweite Säule: B2B

Neben dem starken Endkundenbrokergeschäft mit ca 75% der Umsätze verfügt die Fintech Group auch über einen kleineren Bereich mit Dienstleistungen für andere Banken und Finanzdienstleister. Insbesondere wird das Kernbanksystem und die Abwicklungsplattform (die auch für die Broker genutzt werden) angeboten. Diese Geschäfte sind im wesentlichen aus der XCOM/biw Bank übernommen worden, haben eine geringere Marge aber wesentlich höhere Beständigkeit und Berechenbarkeit als das Endkundengeschäft.

Bis 2016 konnte man diesen Geschäftsbereich im wesentlichen in das Segment „Transaction Banking &White Label Banking“ einordnen.

Die hier gebündelten Geschäfte sind sehr unterschiedlicher Natur, von der Durchführung von IT-Projekten, Bereitstellung von Tools, Consulting, Business Process Outsourcing bis zur Bargeldversorgung von Geldautomaten.

Beispiele:

- außerbörsliche Handelsplattform L.O.X. in Kooperation mit Commerzbank und Deutscher Bank

- Abwicklung von Fonds- und Wertpapiertransaktionen für die mwb fairtrade Wertpapierhandelsbank AG

- Bereitstellung von Onlinebanksystemen für Partner wie pbb direkt, Bawag PSK …

- Kooperation mit Equatex, einem führenden Anbieter für Mitarbeiteraktienprogramme (mehrere hunderttausend Depots mit mehr als 3 Mrd Assets)

- Bargeldlogistik – in Kooperation mit Prosegur werden Geldautomaten betrieben

- Bereitstellung der Bankdienstlestungen für Startups wie Zinspilot, Auxmoney oder Optiopay

- geringfüger Arbitrage-Eigenhandel

Was sind die relevanten Zahlen dieses Geschäftsbereiches? Aufgrund der geänderten Segmentierung lässt sich dies bei weitem nicht so genau beziffern wie bei dem Brokergeschäft, Laut Aussagen aus früheren Präsentationen macht der Bereich B2B etwa 20-25 % der Umsätze bei einer EBIT-Marge von ca 20% und hoher Stabilität.

Es ist davon auszugehen, dass der Bereich weniger stark gewachsen ist als die Broker, daher gehe ich aktuell von ca 20% Umsatzanteil aus. Bezogen auf das Jahr 2017 dürfte der Umsatz also bei etwas über 20 Mio € bei 4 Mio EBIT gelegen haben. Die Profitabilität des Bereichs ist also ausgezeichnet und die Wachstumschancen bei hoher Stabilität sehr gut.

Das Wachstum ist hier allerdings schwer vorherzusagen, da es sich häufig um Großaufträge handelt. Das Gewinnen weiterer Aufträge kann als plausibel, aber alles andere als sicher angesehen werden. Vorsichtshalber sollte man daher von einem Wachstum im Rahmen der Gesamtwirtschaft ausgehen. Wichtig ist an dem Geschäftsbereich zudem das hohe Synergiepotential, da im wesentlichen die selben Systeme wie für die eigenen Broker genutzt werden und sich die Entwicklung so schneller auszahlt.

Geplatztes Projekt: Aufbau einer österreichischen neuen Postbank gemeinsam mit der öst. Post

Ein von Fintech-Chef Niehage geradezu euphorisch bekanntgegebenes Projekt hatte die Gelegenheit die Fintech Group in eine neue Dimension im Bankgeschäft zu bringen, ist allerdings im Novemeber 2018 wieder abgesagt worden2.

Es ging dabei um ein Gemeinschaftsunternehmen mit der Österreichischen Post, deren bisheriger Partner Bawag PSK die Nutzung der Postfilialen für ihre Bankgeschäfte gekündigt hatte. Der Deal3 sah vor, dass die Fintech Group ihre österreichischen Flatexkunden in das Unternehmen einbringt, gleichzeitig hat die Post bereits eine Kapitalerhöhung der Fintech Group um ca 7% (35Mio €) zu 28€ je Aktie abgeschlossen. Die Fintech Group hätte garantierte IT-Umsätze in Höhe von 100 Mio € über zehn Jahre erhalten, die „at cost“ abgerechnet worden wären.

Nicht alle Analysten sahen das Projekt positiv, da es erhebliche Kapazitäten für den Aufbau einer Filialbank blockiert hätte. Gleichzeitig hätte es ein Leuchtturmprojekt für die Fintech Group sein können, bei der sie unter Beweis stellen kann alle bankfachlichen Backendprozesse digital und effizient zu beherrschen.

Zu den Gründen der Absage gab es kaum konkrete Aussagen, vonseiten der Fintech Group heißt es die Erteilung einer Banklizenz hätte vermutlich zu lange gedauert und wäre nicht vor 2020 erfolgt – 2019 sollten aber bereits die ersten Geschäfte getätigt werden. Zwar hätte die Fintech Group vorerst wohl auch mit ihrer deutschen Banklizenz aktiv werden können, aber diese Option schien den Partnern (bzw wohl auch der Aufsicht) nicht zu passen.

Österreichischen Medien zufolge gab es allerdings auch an etlichen Stellen scharfe Reibereien und Streit, so dass das Projekt letztendlich aufgegeben wurde.4

Die verbleibende Frage war aber nun was mit dem Geld aus der bereits vollzogene Kapitalerhöhung geschieht. Die Post will ihre Anteile vorerst behalten, auch wenn sie wohl keinen strategischen Wert mehr haben. Rechnet man die Einnahmen aus der Kapitalerhöhung gegen die langfristigen Verbindlichkeiten gegen ist die Fintech Group nun „Nettoschuldenfrei“ (Natürlich abgesehen von den hohen Bankeinlagen).

Es hat nicht lange gedauert, bis die Fintech Group einen Plan angekündigt hat: die eigentlich schon vor Jahren geplante Expansion ins europäische Ausland soll 2019 das bestimmende Thema werden.

Zukunftsvision: Expansion in weitere europäische Märkte

In der Unternehmenpräsentation 2016 wurden bereits Bedingungen für eine Akquisition genannt: Man sucht nach Unternehmen, die in bestimmten Bereichen – z.B. Transaktionskosten oder Kundenakquisekosten – schwächer sind als die Fintech Group um die eigenen Stärken dort einbringen zu können. Bisher gab es scheinbar keine erfolgversprechenden Unternehmen.

Was jetzt geplant ist, ist ein normales, organisches Wachstum. Dabei soll zunächst der Markteintritt in die Niederlande erfolgen. Das Management rechnet sich dort aufgrund der Fusion von Binck mit Saxobank gute Chancen aus, denn solche Ereignisse lassen Kunden oftmals unzufrieden werden (sie werden ja zwangsläufig zu einem anderen Anbieter transferiert) so dass sie dann eher einem Neuling die Chance geben könnten. Das ganze war eigentlich bereits für das erste Quartal geplant, allerdings hat sich – wie leider oft bei der Fintech Group – das ganze als zu ehrgeizig herausgestellt, so dass nun erst im zweiten Quartal der Start sein soll.

Die Produktpartner – also wohl die Investmentbanken wie Morgan Stanley und Goldman Sachs, die allerlei Zertifikate und ähnliches über Flatex verkaufen – sollen sich an den Marketingkosten beteiligen. Dennoch rechnet das Management mit einer Ergebnisbelastung von 10 Mio €. Sollte der Plan aufgehen besteht aber die Chance, dass die Gewinne weit stärker steigen und der Wert des Unternehmens sich vervielfacht.

Risikofaktoren / Negatives

Wichtig bei einem Investment ist insbesondere die korrekte Einschätzung möglicher Risikofaktoren und das beachten von Informationen die gegen die eigene These sprechen. Welche Risiken bestehen also bei der Fintech Group?

Wesentliches Geschäftsrisiko ist Konkurrenz durch andere preislich noch aggressivere Wettbewerber. Hierbei sind momentan insbesondere Degiro und Interactive Brokers hervorzuheben, auch TradeRepublic könnte mal eine Bedrohung werden.

Sollten diese es schaffen die Vorbehalte wegen des ausländischen Geschäftssitzes abzustreifen stellen sie eine ernste Gefahr dar. Dauerhafte Preissenkungen könnten die Gewinne der Fintech Group dauerhaft beschädigen. Auf der anderen Seite ist insbesondere Interactive Brokers schon des längeren hierzulande aktiv, was bisher den Wachstumszahlen von Flatex keinen Abbruchgetan hat. Zudem sind andere Broker weiterhin wesentlich teurer und wachsen ebenfalls, ein Hinweis dass vielen Kunden der Wechselaufwand zu hoch ist und die Kundenbeziehungen sehr dauerhaft sind.

Ein weiteres wesentliches Risiko ist eine ausgeprägte Börsenschwäche. Endkunden in Deutschland sind oft skeptisch was die Börse angeht und nach Börsencrashs sinkt der Anteil der Aktionäre in Deutschland in der Regel. Zudem ist ein Börsencrash ein wiederkehrendes Ereignis, welches man sicher einplanen sollte. Realistischerweise sollte man also mit einem schwachen Kundenwachstum nach solchen Jahren rechnen.

Ich habe oben ja bereits erwähnt, dass die Kredite weitgehend besichert sind. Ende letzten Jahres gab es allerdings eine Meldung, die zeigt dass trotzdem erhebliche Risiken darin stecken können. Konkret musste die FTG eine Rückstellung von 6 Mio Euro für einen Factoringkredit bilden. Was war passiert? Laut Aussage des Managements in einer Telefonkonferenz ist ein Lieferant von Aldi in die Insolvenz gegangen – die aufgekauften Forderungen bestanden aber gegen Aldi, so dass alles in Ordnung schien. Dann (wenn ich es richtig verstanden habe) waren aber wohl die Bilanzen des Unternehmens wohl nicht ganz sauber und womöglich Forderungen gefälscht – wenn das der Fall wäre muss Aldi auch nicht zahlen. Tja… Auch Forderungen gegen sichere Kunden scheinen wohl nicht wirklich sicher zu sein…

Weitere negative Punkte

Kein direktes Geschäftsrisiko, allerdings ein Punkt den man bedenken muss ist der Einfluss des umstrittenen Investors Bernd Förtsch, der auch hinter z.B. der Publikation „Der Aktionär“ steht. Dieser hält 25% der Anteile über seine „Gesellschaft für Börsenkommunikation“ und weitere 11% hält die von ihm (über Finlab) kontrollierte Heliad Equity Partners. Angesichts des inzwischen aber deutlich unter 50% betragenden Anteils, der Größe der Fintech Group und dem gleichzeitigen Anteilsbesitz strategischer Investoren wie die öst. Post und Morgan Stanley halte ich das Risiko einer Vorteilnahme hier für gering.

Weiterhin ist zu erwähnen dass die Mitarbeiterbewertungen über die Fintech Group auf Portalen wie Kununu vergleichsweise äußerst negativ ausfallen. Insbesondere im Wettbewerb um IT-Fachkräfte, auf die ein Unternehmen wie die Fintech Group dringend angewiesen ist, ist dies ein entscheidender Nachteil. Insbesondere wird das Management für eine mangelhafte Kommunikation kritisiert und dafür nur an Geld zu denken. Dies scheint mir plausibel wenn man sich die Geschäftspolitik (z.B. Negativzinsen) anschaut und birgt die weitere Gefahr, dass möglicherweise die langfristige Perspektive für den kurzfristigen Gewinn geopfert wird. Begeistert bin ich daher vom Management nicht, auch wenn man ihnen bescheinigen muss Flatex erfolgreich zu einer regelrechten Geldmaschine aufgebaut zu haben.

Bewertung und Fazit

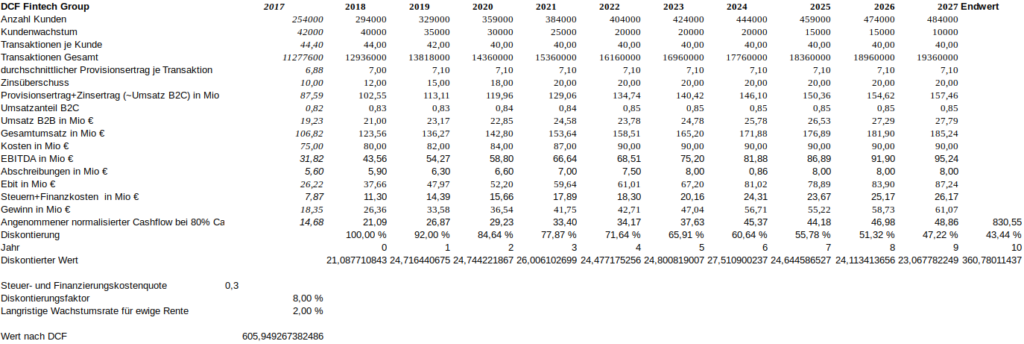

Discounted Cashflow

Ich nehme eine Berechnung anhand einer DCF-Methode vor, wobei ich versuche die Einflussfaktoren konservativ zu schätzen. Das tue ich normalerweise nicht, da ein DCF-Rechnung die Dynamik und Unsicherheit der echten Welt nicht abbilden kann. Da ich es hier aber ohnehin einmal gerechnet habe hier mein Modell:

So geht mein Modell von einem langsam abflachenden Kundenwachstum aus und ist was die Umsätze angeht wesentlich konservativer als die Prognosen von Sell-Side-Analysten, die bereits im Jahr 2020 einen Umsatz von 160 Mio € voraussagen. Für die Aktivität in Transaktionen je Kunde nehme ich 40 Transaktionen im Jahr an, was am untersten Rand der bisherigen Kennzahlen liegt.

Ich gehe von einem sinkenden Anteil des B2B-Geschäftes aus, da dieses von Großaufträgen abhängig ist, gleichzeitig aber hohe Dauer der Geschäftsbeziehungen aufweist. Das geschätzte Wachstum im B2B ist damit zunächst sehr vorsichtig berechnet.

Mögliche Zukunftsvisionen wie z.B. eine Übernahme in einem weiteren europäischen Land sind ebenfalls nicht berücksichtigt.

Der faire Wert laut Modell liegt aktuell (mit einem Abzinsungsfaktor von 8%) bei 606 Millionen €.

Bei einem Kurs von 21 € und einer Marktkapitalisierung von 21 * 18,7 Mio = 393 Mio € besteht somit ein Aufwärtspotential von 54%.

Fazit

Die Fintech Group ist mit ihrem starken Discountbroker-Modell in Deutschland und Österreich zu den stärksten Anbietern aufgestiegen und erntet nun hohe Skaleneffekte. Somit dürfte der Überschuss noch mehrere Jahre wesentlich stärker als der Umsatz zulegen. Sorgen machen vor allem Mitarbeiterberichte über eine schlechte Kommunikations- und Unternehmenskultur.

Gerade im Brokerbereich dürften aber alle Systeme so weit funktionieren, dass selbst interne Probleme dem Wachstum nicht schaden dürften. Das Management hat zudem bewiesen dass es Kosten unter Kontrolle halten und Gewinne steigern kann.

Ich bin vor allem beeindruckt, wie stark Flatex wächst und wie stark es dabei zu Skaleneffekten kommt. Die Unit Economics der Fintech Group sind gigantisch, insbesondere wenn sie das Wachstum bei gleichen Preisen wie bisher aufrecht erhalten können. Auf Sicht von einigen Jahren rechne ich daher mit stark steigenden Gewinnen und entsprechend auch steigendem Unternehmenswert. Trotz allem habe ich sehr langfristig durchaus Sorgen vor dem Wettbewerb durch günstigere Anbieter und glaube, man muss das Unternehmen gut im Auge behalten.

Hallo Tobi,

wie gewohnt ein sehr gelungener und ausführlicher Artikel von dir. Vielen Dank dafür.

Im Gegensatz zu Tick TS, in welche ich nach deinem Artikel und eigenen Recherchen ebenfalls investiert habe, hat mich die Fintech Group nicht davon überzeugen können einzusteigen.

Zum einen versuche ich mich in meinem Kompetenzbereich zu bewegen, und muss mir eingestehen, dass ich das Segment „Technologies“ ohne große Einarbeitung zu wenig verstehe. Da das Segment „Financial Services“ für den größten Teil der Umsätze verantwortlich ist, könnte ich darüber allerdings noch hinwegsehen.

Beim Segment „Financial Services“ gefällt mir allerdings vor allem nicht, dass ich den Burggraben nicht wirklich erkennen kann. Die Fintech Group ist aktuell wachstumsstark aufgrund des günstigen Preises. Doch nur der Preis ist für mich kein Argument von der Zukunft des Unternehmens überzeugt zu sein. Wie kann garantiert werden, dass nicht andere Anbieter einen ähnlichen oder günstigeren Preis für das Depot und die Orders verlangen? Gut gefällt mir zwar, dass man sich auf dieses Geschäft konzentriert und kein Tagesgeld- und Girokonto anbietet, sodass man eine gewisses Klientel anspricht und damit eine Nische bedient.

Läuft es mal nicht so gut oder zieht die Inflation an, können allerdings nicht einfach die Preise erhöht werden, um höhere Kosten auszugleichen, da eben der günstige Preis der entscheidende Burggraben ist. Bei Tick TS z. B. ist eine Preiserhöhung kein großes Problem, da die fortschrittlichen Produkte nicht ohne weiteres von anderen Firmen für einen geringeren Preis angeboten werden können.

Natürlich gibt es auch Geschäftsmodelle, welche nur wegen dem geringen Preis funktionieren. Man muss sich nur mal Aldi anschauen. Aber für mich ist dies zu risikoreich und finde, dass es genug andere Unternehmen mit besseren Burggräben gibt.

Hallo Benjamin,

Danke für deinen Kommentar, und ein Lob dafür dass du dir deine eigenen Gedanken machst (aus kritischen Kommentaren lernt man am meisten 😉 )

was die Qualität des Burggrabens angeht stimme ich dir zu, da sehe ich nicht was nicht relativ gut zu überwinden wäre. Ein Buy-and-Hold-forever ist die Aktie damit nicht, dennoch glaube ich, dass sie aktuell unterbewertet ist.

Der Knackpunkt ist hier, dass das Wachstum sich sehr schnell in wesentlich höhere Gewinne und Margen übersetzen lässt, und die Bewertung ziemlich abgesackt ist – wenn es also keinen erheblichen Einbruch der Handelsaktivität gibt und genug Kunden den Vorteil eines deutschen Brokers wollen, dann wird die Fintech Group /Flatex in einiger Zeit erheblich mehr wert sein als jetzt. Und warum sollte nicht ein anderer günstiger Antbieter kommen und Flatex Geschäft wegnehmen? Das passiert ja durchaus, Flatex ist bei weitem nicht der günstigste Broker wenn man über die deutsche Landesgrenze hinaus blickt. Das Ding ist, dass Brokerkunden sehr träge im wechseln sind. Und selbst die teureren Broker behalten im wesentlichen ihre Kunden. Wenn etwas passiert, dann also vermutlich sehr sehr langsam.

Problematisch sehe ich vor allem, dass die Effizienzgewinne nicht an die Kunden weitergegeben werden, sondern man im Gegenteil die Kunden mitunter über andere Gebühren zahlen lässt (obwohl das nicht nötig wäre). Man wird sehen müssen ob das für immer funktioniert, oder ob eine Abwanderung startet. Wenn das passiert bin ich aber optimistisch, dass es langsam sein wird (oder aber dass europäischer Neukundengewinn das eine Zeit ausgleichen kann).

Man muss hier

Vielen Dank für deine Antwort. Ich verstehe deine Argumentation, und ich wünsche dir, dass du recht behältst. 🙂

Im Allgemeinen gebe ich dir recht, dass Brokerkunden sehr träge beim Wechseln sind. Die meisten Kunden, welche bei Flatex ihr Depot haben, sind allerdings bei Flatex, weil es so günstig ist. Flatex hat also genau die Kundengruppe, welche schneller wechselt als andere.

Das ist in etwa wie bei check24 (egal ob Strom oder Versicherungen). Dort werden Kunden mit günstigen Neukundenangeboten der Strom- und Versicherungsanbieter gelockt, welche eigentlich wenig oder gar nicht profitabel sind. Da die Firmen davon ausgehen, dass Kunden ihre Strom- und Versicherungsverträge selten kündigen, nimmt man diesen Neukundenbonus in kauf, in der Hoffnung den Kunden länger zu behalten und zukünftig mit ihm Gewinne zu erwirtschaften. Das Problem ist nur, dass der durchschnittliche Kunde bei check24 viel schneller seine Verträge wechselt, als der durchschnittliche Kunde im Gesamtmarkt. Man spricht also genau die Kundengruppe an, welche sehr schnell wieder vom nächsten Anbieter angesprochen und abgeworben wird.

Verstehe mich nicht falsch. Die Fintech Group kann durchaus ein sehr gutes Investment werden. Mir ist das Risiko nur zu groß bzw. vielleicht kann ich es auch einfach nicht so gut einschätzen wie du. Mein Kompentenzbereich ist hier evtl. nicht so groß, und den sollte man ja nicht verlassen. 🙂

Allerdings finde ich ein weiteres Unternehmen (neben Tick TS), über welches du berichtet hast, sehr interessant: Ateam (ich habe die Serie als Kind auch geschaut :-)… die Wiederholungen liefen ja auch noch Ende der 90er bzw. Anfang der 2000er )

Bin gerade dabei mich etwas mehr einzulesen.

Schöne Grüße

Benjamin

Hey Benjamin,

ja verstehe ich vollkommen – Risiken bei Flatex sind da, und sie ist auch für mich nicht die überzeugendste Position im Portfolio. In Ateam hab ich zum Beispiel wesentlich mehr investiert, obwohl ich sagen muss dass ich mit der Entwicklung des Game-Bereichs nicht so zufrieden bin (auch wenn man ja immer nicht weiß an was da intern gearbeitet wird). Aber angesichts der schwachen Umsätze würde ich lieber sehen wenn in dem Bereich Entwicklerstellen reduziert / in andere Geschäftsbereiche geschoben werden. Wird man vielleicht auch noch machen, nur bei japanischen Firmen weiß man manchmal nicht ob sie zu wenig auf Profitabilität achten. Eine andere sehr interessante Firma schreibe ich übrigens gerade auf, mir gehen die Ideen nicht aus 😉

Hallo Tobi,

Vielen Dank für diesen sehr gelungenen Artikel.

Ich hatte Fintech Group im KC-Thread als einen meiner 5 Jahresfavoriten benannt – bin also keine Fintech Group Neuling. Aber Deine Ausführungen haben mir geholfen das Investment noch besser zu verstehen. Ich halte Fintech Group auch weiterhin für unterbewertet.

Was mir in Deinem Artikel noch etwas zu kurz kommt sind die Chancen und Risiken aus der Auslandsexpansion. 10 Mio. € als Ergebnisbelastung für die Expansion in die Niederlande sind ja schon eine Hausnummer. Da muss schon eine erhebliche Anzahl Neukunden gewonnen werden damit sich das rechnet. Und die Expansion in die Niederlande dürfte ja erst der Startschuss sein.

Ob der Investmentcase so aufgeht wird in ganz erheblichem Maß davon abhängen ob die Expansion in’s Ausland zum Erfolg wird. Gerade in den Niederlanden hat man ja mit Degiro starken Wettbewerb. Wie siehst Du das?

Vielen Dank und viele Grüße,

Johannes

Hi Johannes, ich poste hier der Vollständigkeit halber ebenfalls nochmal die gleiche Antowrt wie bei W:O.

Was die Auslandsexpansion angeht habe ich das so verstanden, dass eigentlich noch in diesem Jahr noch weitere Länder (Frankreich, Spanien) auf der Agenda stehen sollten und sich das Budget von 10 Mio darauf bezieht. Die Konkurrenz von Degiro halte ich auch für stark, allerdings glaube ich dass Flatex in der Werbung stark auf sein Angebot mit kostenlosen Trades von Produkten von Morgan Stanley eingehen wird. Des weiteren ist der Grund warum die Niederlande zuerst startet ja, dass dort durch die Fusion von Binck und Saxobank die entsprechenden Kunden sich womöglich nach neuen Anbietern umschauen, den gleichen Effekt hatte man in Deutschland und Österreich auch in vergleichbaren Situationen. Wie viele Kunden müsste man mit den 10 Mio Budget gewinnen? In Deutschland sind die Kosten 100€ pro Kunde, im Ausland dürfte es zu Beginn wesentlich mehr sein (vll 300-400) – das würde dann auf 25.000 Kunden hinauslaufen. Aber gerade Werbekampagnen und Markteintritte sind schwer vorherzusagen, deshalb müssen wir uns da wohl überraschen lassen. Zumal Flatex gegenüber der ursprünglichen Prognose ja schon zurückhängt, im ersten Quartal in Holland zu starten.

Hallo,

es ist sehr interessant, etwas über neue Anbieter zu lesen.

Freundliche Grüße