Das neue Jahr ist bereits 10 Tage alt, nun schaue auch ich zurück was das Jahr 2018 gebracht hat.

Kurz gesagt: es war ein insgesamt schlechtes Jahr für meine Börsenaktivitäten. Mein erster Post in 2018 war auch betitelt “Wo gibts hier noch Value” und nahm das Problem bereits vorweg – die Aktienmärkte starteten mit sehr hohen allgemeinen Bewertungen, die es fast unmöglich machten klassische Value-Schnäppchen zu finden. Die einzige halbwegs günstig aussehende Branche waren Automobile (und ihre Zulieferer), und wie sich inzwischen herausstellte zu recht. Im Laufe des Jahres hat so ziemlich jedes Unternehmen der Automobilbranche seine Prognosen senken müssen, viele der schon zu Jahresbeginn relativ günstig aussehenden Aktien haben noch einmal 50% verloren. Angesichts einer sich abkühlenden Konjunktur, möglicherweise sogar einer beginnenden Rezession in Europa, Brexit, Handelsstreit etc. ist es nur verständlich wenn viele Anleger diese Industrie aktuell meiden.

Im Jahresverlauf gab es einen kurzen, heftigen Crash im Februar, der bereits Vorbote der späteren Probleme war. Schlimmer jedoch, während der Gesamtmarkt stabil schien und einige Kurse immer weiter kletterten begann eine Aktie nach der anderen, oft ohne erkennbaren Grund, den Rückwärtsgang einzulegen. In meinem Gefühl war es gerade bei Nebenwerten ein Crash auf Raten. Betroffen waren vor allem Werte, deren Entwicklung stark an der Konjunktur und am Welthandel hängt, z.B. Automobilindustrie.

Meine Strategie im letzten Jahr war denn auch, alle Aktien abzustoßen von deren Unterbewertung ich nicht mehr ganz überzeugt war, z.B. Steico oder Springer. Insbesondere habe ich die Konzentration auf Schwergewichte in meinem Depot noch einmal erhöht, zum Beispiel indem ich bei Protector oder Ateam massiv nachgekauft hatte.

Ich bin weiter von diesen Positionen überzeugt, im Nachhinein war es aber zu früh um schon nachzukaufen. Die Kurse sind weiter gefallen, so dass ich in meinem privaten Depot Kursverluste von rund 20% verkraften muss. Ich bin allerdings davon überzeugt, dass der innere Wert meines Depots auch im letzten Jahr weiter gestiegen ist und meine Aktien großes Aufholpotential besitzen – schön fühlt es sich dennoch nicht an.

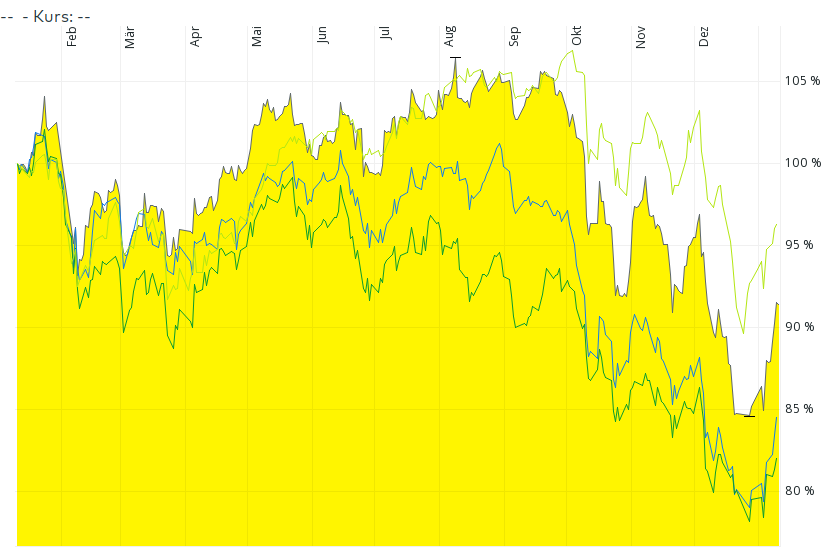

In meinem Wikifolio, wo exotischere Werte nicht handelbar sind und ich keine Klumpenrisiken (wie >20% des Depot in Protector) eingehe, habe ich ebenfalls Verluste erlitten. Startete das Jahr mit einem Wert von 214 Punkten, fiel dieser zum ersten Januar auf 186 (und hat sich aktuell wieder auf knapp unter 200 erholt) – ein Jahresverlust von 13%. Etwas besser als Dax und MDAX, aber schlechter als der MSCI World und eben dick im Minus. Preisentwicklung meines Wikifolios gg MSCI World, DAX und MDAX

Preisentwicklung meines Wikifolios gg MSCI World, DAX und MDAX

Habe ich mit meiner Strategie also Fehler gemacht?

Ich bin überzeugt davon, dass man das erst in einer längerfristigen Betrachtung wirklich sagen kann. Meine Konzentration auf einige Unternehmen und die geringere Diversifizierung bringen nun einmal wesentlich stärkere Schwankungen als die breiten Indizes mit sich.

Zugleich muss ich mir eingestehen, dass ich die Probleme der Autoindustrie unterschätzt habe und es wohl ein Fehler war mit Polytec einen Autozulieferer so hoch zu gewichten – hier hätte ich Anfang des Jahres zumindest stärker Gewinne mitnehmen können, als die Position noch sehr weit im Plus war.

Und zuletzt habe ich mich von einer Position wieder getrennt, die ich erst im vergangenen Jahr eingegangen war: DNOW. Der Händler für Ölbohr-Ausrüstung hat sich im letzten Jahr eigentlich gut entwickelt und ist mit seinem Turnaround gut vorangekommen.

Ich hatte hier darauf gesetzt, dass die Ölpreise angesichts der weltweit nun schon mehrere Jahre niedrigen Investitionen weiter steigen müssten – zum Ende des Jahres kam dann allerdings ein für mich völlig überraschender Absturz der Ölpreise.

Dies zu einer Zeit, wo in vielen Ölförderunternehmen gerade die Investitionsbudgets festgelegt werden hat mich nachdenklich gemacht und auch den Kurs aller in der Ölförderung aktiven Unternehmen. Ich bin mir nun nicht mehr sicher, ob in den nächsten zwei Jahren wieder einigermaßen auskömmliche Renditen erzielt werden können oder ob es noch einmal abwärts geht. Verstärkt wird dies dadurch, dass die steigenden Zinsen und zunehmende Risikoscheu von US-Anlegern die Finanzierung der Frackingfirmen bedrohen könnte und damit wieder stark auf deren Investitionen durchschlagen könnte. Zudem sehe ich die Gefahr allgemein wesentlich niedrigerer Bewertungen in den USA, wenn auch dort das nur noch von zunehmender Staatsverschuldung angetriebene Wirtschaftswachstum abflacht und die Zinsen / Inflationsraten steigen.

Ich werde daher in der nächsten Zeit einen Bogen um alle US-Investments machen, außer ich finde global aktive Firmen mit sehr attraktiver Bewertung. Momentan sieht es allerdings eher danach aus, dass europäische Nebenwerte endlich wieder attraktiv werden. Daher werde ich versuchen, hier in nächster Zeit mehr Recherche zu betreiben. Außerdem merke ich, wie mein Fokus mehr weg von “klassischen” Valueaktien mit geringem Kurs-Buchwert-Verhältnis hin zu Unternehmen mit hohen Kapitalrenditen und hohem Wachstum geht, die auch langfristig viel Freude im Depot bereiten und weniger Umschichtungsarbeit benötigen.

Darüber hinaus habe ich im letzten Jahr Hauptversammlungen von Axel Springer und Beta Systems in Berlin besucht, meine Sparquote vergleichsweise hoch gehalten und doch einigermaßen Zeit für das Investieren und recherchieren gefunden. Neben den reinen Investmentaktivitäten hat das Jahr aber in vielen anderen Bereichen Bewegung gebracht. Wir haben einen Sohn bekommen (der sehr aktiv, süß, aber eben auch anstrengend ist). Ich konnte auf Arbeit eine 4-Tage Woche aushandeln und bilde mich dafür an der Uni weiter, und habe auch darüber hinaus eine ganze Menge dazugelernt. Wir waren in Italien und Ägypten im Urlaub. Ich konnte mich bei etlichen der ValueDACH – Treffen hier in Berlin mit anderen über mein Investmenthobby austauschen. Ich habe begonnen mir Gedanken zu machen, ob ich nicht selbst unternehmerischer tätig werden will, auch wenn es bisher nur bei einer Reihe von Ideen geblieben ist.

Auch wenn ich in letzter Zeit nicht allzu häufig hier poste: die Freude am Investieren ist bei mir ungebrochen!

Von daher: auf ein besseres Jahr 2019!

Hallo Tobias, ich freue mich von dir zu lesen und wünsche ein erfolgreiches Börsenjahr! Bis bald mal wieder beim Stammtisch. Beste Grüße, Tom

Hallo Tobias,

Tobias, toller Blog, mach weiter so! Wünsche Dir ein gutes neues Jahr, viel Spass mit dem Sohn & Erfolg beim Investieren.

Grüße,

Ben

Vielen Dank!