Da ich in regelmäßigem Austausch mit anderen im Bereich interessanter Nebenwerte aktiven Investoren bin, erhalte ich hin und wieder interessante Informationen die ich gern teilen möchte.

Dieses Mal geht es dabei um die Tick TS, einen Wert den ich privat und im Wikifolio halte und hier bereits im Februar vorgestellt hatte.

Was gibt es hier neues?

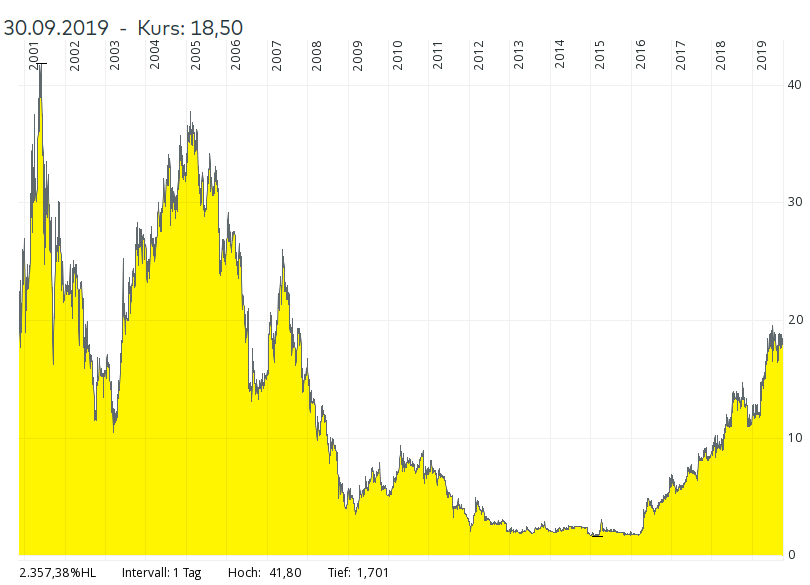

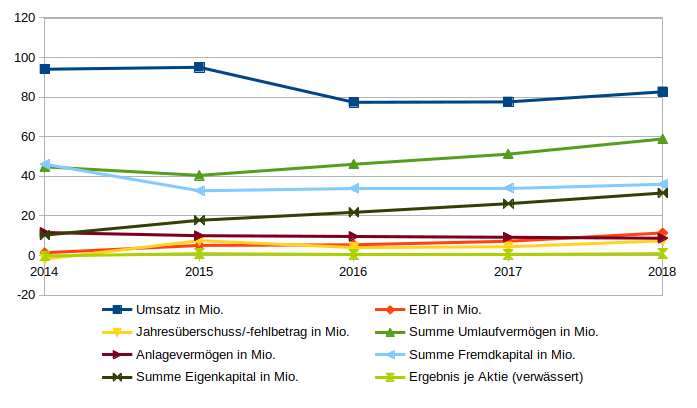

Zunächst einige allgemeine Updates zur Tick TS: Wie bereits vor meinem Einstieg geht der Abschied der “Gründer” weiter: Her Hillen, Herr Hocke und die Sino AG scheinen kein besonderes Interesse mehr an der Tick TS zu haben. Alle haben in der Zwischenzeit weiter Aktien verkauft, und wie heute (17.12.) bekanntgegeben wurde wird der Abschied von Herr Hocke aus dem Vorstand nun auf den ersten Januar vorgezogen, wohl weil der Ersatz sich bereits gut eingearbeitet hat. Sino hat gerade erst die Hälfte ihres Anteils zu 21€ platziert. Dabei ist die operative Lage weiterhin ausgezeichnet – die Tick TS hat im abgelaufenen Geschäftsjahr einen Rekordgewinn von 1,61 € je Aktie gemacht, der auch komplett als Dividende ausgezahlt werden soll. Damit kommt die Aktie bezogen auf meinen Einstiegskurs bereits auf fast 10%, bezogen auf den aktuellen Kurs immerhin auf über 7% Dividendenrendite – und das bei einem starken Wachstum!

Die Tick TS hat sich nun in der letzten Woche bei der Münchner Kapitalmarktkonferenz Investoren vorgestellt. Ich selbst war nicht in München, aber ein Leser hat mir (vielen Dank!) seine Mitschrift des Vortrags zur Verfügung gestellt. Mein Fazit: der Vortrag verdeutlicht die Stärke des Geschäftsmodells: neue Funktionalitäten werden vom Kunden bestellt und bezahlt, gewinnträchtig ist vor allem dass man sie an weitere Kunden ebenfalls verkaufen kann. Interessant könnte in der nächsten Zeit vor allem die Einstellung des Bloomberg-Produkts SSEOM sein, da es Ähnlichkeit zur Software von Tick TS hat und die somit als Ersatz in Frage kommt.

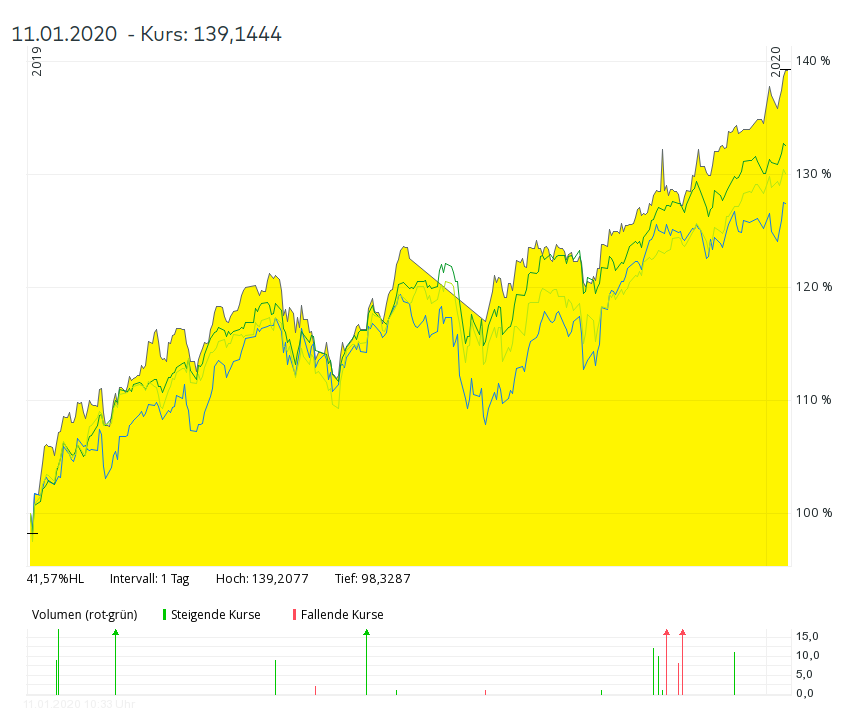

Ich bin weiterhin am grübeln ob es irgendeinen Grund hat, warum die Alteigentümer ihre Aktien recht günstig auf den Markt bringen (zumal TradeRepublic, Sinos neue Startup-Wette, gerade erst Kapital von VC-Fonds eingesammelt hat) . Andererseits hat Tick TS weiter ihren Gewinn gesteigert und sich gut entwickelt. Auch die Aktie ist auf dem Weg nach oben, auch wenn ich sie nach wie vor für deutlich unterbewertet halte.

Aber nun zur versprochenen Mitschrift der neuesten Präsentation (Folien können bei Tick TS heruntergeladen werden):

Vortrag von Gerd Goetz (Vorstand der Tick Trading AG) am 11.12.2019 auf der MKK in München

Am Anfang waren nur 5 Personen im Raum, da Herr Goetz leider einen der letzten Präsentationsslots bekommen hatte (15:50 Uhr am letzten Tag). Daraufhin sagte Herr Goetz: Da könnten wir auch einen Round Table machen. Nach und nach füllte sich dann aber doch der Raum. Es haben letztendlich 11 Leute den Vortrag gehört.

– Ich war vor der Tick 27 Jahre bei HSBC; ich bin noch im Aufsichtsrat der HSBC Transaction Services AG; größter Kunde der Tick ist auch die HSBC

– Meine Stimme ist etwas angeschlagen; präsentiere schon seit 9:30 Uhr; ich hatte heute schon mehr Round Table Teilnehmer als jetzt hier in vor Ort sind;

(Zusätzliche Information: Wie von einer der Damen, die die 1-on-1s verwaltet hat, zu erfahren war, hat Herr Goetz auf der MKK über 16 Investoren getroffen. Er hatte so viele Anfragen, dass meistens gleich mehrere Investoren im Raum waren.)

– Die Erben von Oliver Wagner sind heute noch Anteilseigner der Tick TS

– Ich hätte bei der Gründung der Tick TS gewettet, dass die Tick nicht ein Produkt hätte bauen können, dass besser ist als [das Produkt vom damaligen Marktführer?] RTS; doch die Tick hat das geschafft; RTS wurde später von Bloomberg übernommen und ist heute nur noch vereinzelt im Einsatz

– Wir produzieren Software für Banken; wir sind KEIN Finanzdienstleister

– Wir programmieren nur Software, die Banken haben wollen; Mein Forschungs- und Entwicklungsbudget beträgt Null Euro; ich gehe Partnerschaften mit Banken und Finanzdienstleistern nur dann ein, wenn wir die Software entwickeln und anschließend auch betreiben; Beispiel ist eine App für die Comdirect;

– Präs S. 6: White Label App, einmal gebaut, funktioniert sie bei jedem; es braucht ein Anbindungsprojekt, aber das Frontend & die APIs ist bereits fertig; und das ist der teure Teil nicht die Anbindung;

– Auch unsere TBMX lizensieren wir nur, wenn wir es auch betreiben;

– Pre Trade Risk = ECM; damit kann die Bank prüfen, dass Kundenorders nicht den Markt beeinflussen;

– Market Making Kunden sind z.B. Kunden L&S und Euwax

– Präs. S. 7: Wir hosten die Börsenanbindungen von Banken,

– Wir generieren Reports, das macht unser ECM Produkt; damit werden Vorgaben der BaFin umgesetzt;

– Der Mobile Server ist die Art, wie wir die Banken anbinden wollen; den schalten wir zwischen unser Frontend (z.B. die White Label App) und dem Kernbankensystem der Bank; Vorteil für Bank; sie muss einmal den Mobile Server an ihr Kernbankensystem anbinden, kann aber über den Mobileserver auch Produkte anderer Anbieter anbinden oder eigene Frontends; jedes Einzelne Produkt oder Frontend direkt an die Kernbankensoftware anzubinden ist extrem aufwendig und teuer; Vorteil für uns: Wir verpflichten die Bank uns von Änderungen in der Kernbankensoftware freizustellen und dafür zu sorgen, dass unsere API immer die richtigen Daten bekommen; die Bank ist in der Pflicht, die Schnittstelle zu; und wenn die Bank hinten etwas ändern, will ich vorne nicht davon betroffen sein (umfallen)

– Präs S. 9: wir haben ein abweichendes Geschäftsjahr; 80 % unserer Umsätze sind schon seit vielen Jahren wiederkehrend; Einmalerlöse kommen aus Projekten – z.B. die Programmierung einer App oder die Anbindung eines Kunden;

– Präs S. 9: Wir sind ein Fintech mit einer erstaunlichen Historie; wir haben immer Gewinn gemacht;

– soweit ich weiß, sind wir die einzige Gesellschaft in Deutschland, die eine Vollausschüttung des Gewinns in der Satzung stehen hat;

– Präs S. 12: zeigt die Stetigkeit der Erlöse der letzten Jahre

– Präs S. 13: Zahlen abgelaufenes Jahr; der Geschäftsbericht müsste in den nächsten Tagen bestätigt und vom Aufsichtsrat gebilligt werden;

– Präs S. 14: 17 Jahre FCF mit einem Startup; wir sind nur 22 Leute; da muss man genau überlegen was man macht und wir stehen für ein einziges Produkt; Wertpapier von der Ordererfassung bis zur Ausführung; insgesamt haben wir nur 6 Produkte; Wir bauen keinen Kernbanken Systeme, keinen beliebigen …

– Ich wollte heute einen stinklangweiligen Vortrag halten, weil wir ein langweiligen konservatives Unternehmen sind; aber dann kam die Ad-Hoc von sino; Herr Hillen, der Vorstand von sino, ist heute hier, um die 125.000 Aktien der Sino zu platzieren; er war auch bei einem Round Table mit dabei;

– Präs S. 16: SSEOMs ist ein total spannendes Produkt; Bloomberg hat das zum April 2021 gekündigt; wir finden das total Klasse, denn wir haben uns schon mal über eine Kündigung von Bloomberg gefreut, nämlich beim OBS Adapter, durch den wir im letzten Jahr mehrere Kunden gewonnen haben; wir sind derzeit in Gesprächen mit unseren deutschen Kunden so ein System zu bauen und dann auch zu betreiben;

– Präs S. 17: hier sind beide Teile von SSEOMS zu sehen; Wir entwickeln das SSEOMS aus unserer Trading Plattform heraus; d.h. wir entwickeln nicht etwas gänzlich neues, sondern entwickeln zwei Module, die dann auch perfekt zu unserer Trading Plattform passen;

– damit sind alle Produkte von uns erweiterbar in einer Suite; d.h. wenn ein Kunde SSEOMS haben möchte, kann er bei Bedarf die anderen Produkte dazu buchen;

– Präs. S. 18: Das ist die White Label App, die wir in Zusammenarbeit mit sino entwickelt haben und die von sino bezahlt worden ist; Ende September ist die App vertragsgemäß fertig geworden; und wir warten jetzt auf den nächsten Kunden, der die App nutzen möchte; jetzt geht es darum, wer braucht das eigentlich; Private Banker, wollen den vermögenden Kunden nicht mit einer App die Möglichkeit in die Hand geben, das Kunden selbst entscheiden und ordern können, denn dann müssten sie auf Provisionen verzichten; diese Diskussionen sind sehr schwierig, aber es macht Sinn den Kunden dieser Privatbanken etwas in die Hand zu geben, damit er täglich sehen kann, wie sein Depot steht; die App kann auch als zentraler Mittelpunkt der Kommunikation mit dem Kunden werden;

– Das war der schnelle Ritt durch was wir machen;

– Jetzt freue ich mich auf viele Fragen

Fragen

Wird die Transaktionssteuer Einfluss auf das Geschäft der Tick TS haben?

Antwort: Durch die Transaktionssteuer wird die deutsche Aktienkultur erneut echt beschädigt; aber für die betroffenen 100 Unternehmen ist es egal; bringen tut es nichts; Berührt die Transaktionssteuer mein Geschäftsmodell? Nein! Höchstens indirekt, weil sich noch mehr Leute von der Akte abwenden könnten; Glaube ich daran, dass das passiert? Angesichts der Nullzinsen: Nein.

Was ist der Umsatztreiber bei der Tick TS?

Antwort: Jeder Neukunde bringt neuen Umsatz mit; aber stärker wachsen wir mit den Bestandskunden, weil die ständig neue Produkte anfragen oder Änderungsbedarf haben; 2021 kommt die Aktivierung von Xetra 2; das betrifft sieben unserer Kunden; die haben damit ein Major Release vor sich; das ist ein Zwangsrelease; wir wachsen im bestehenden Lizenzgeschäft durch neue Produkte und darüber hinaus durch neue Kunden; in 2019 konnten wir mit dem Asset Manager Lloyd einen neuen Kunde mit neuem Produkt gewinnen; die meisten Orderabwicklungssysteme von Fondsmanagern sind sehr komplex; jeder Privatkunde kann leichter Aktien handeln als ein Fondsmanager; technisch macht das auf diesen alten Systemen keinen Spaß; mit unserem neuen Produkt schon; und das ist hoch lukrativ

Wer ist ihr größter Wettbewerber?

vwd market maker könnte ein bisschen Wettbewerber sein; Sunguard ist auf der Bankseite ein Wettbewerber; klar ist Bloomberg ein Konkurrent;

Wer ist ihr größter Aktionär?

Immer noch sino; heute hat die Sino 25 % unseres Kapitals will, aber 12,5 % der Aktien kursschonend verkaufen; bei der Erstellung des Vortrags tauchte die sino in meinen Gedanken nicht auf;

Was macht die Aktienplatzierung von sino mit uns? Ich finde das prima; ich habe lieber einen großen Dienstleistungsvertrag mit sino als sino als großen Aktionär; sino hat keinen einzigen Mann in der IT, wir machen alles für die; sino hat in der Meldung gesagt, dass sie mit dem Verkauf die Kapitalbasis stärken wollen; wenn die Kapitalbasis gestärkt werden soll, um damit in IT zu investieren, werden wir davon profitieren; das wäre eine Win Win Situation; und 2,5 Mio. Euro ist doch eine Menge Geld

Sino hat ein Problem, nämlich, dass der Sino Aktenkurs deutlich höher stehen müsste, angesichts des Wertes der Beteiligung an uns und an der Trade Republic.